比特幣價格預測:BTC維持在$122,000附近,ETF資金流入上升,市場關注鮑威爾講話

- 比特幣價格在週四徘徊在122,000美元附近,此前本週早些時候達到了126,199美元的新歷史高點。

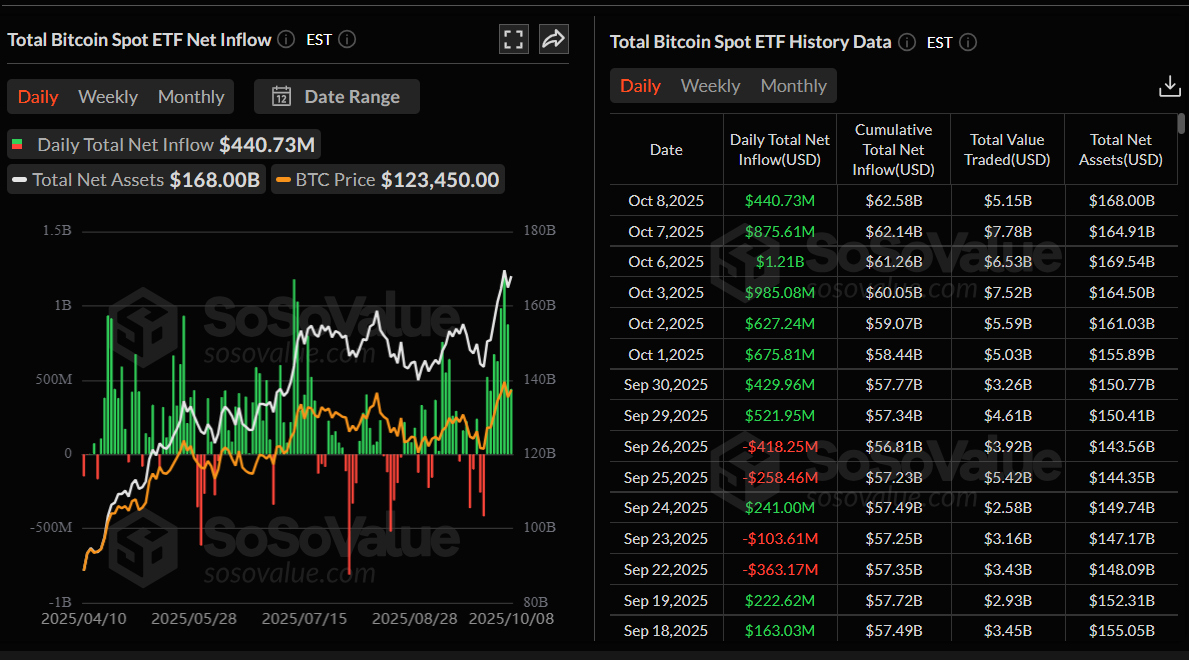

- 美國上市的現貨比特幣ETF錄得4.4073億美元的資金流入,自9月29日以來持續保持積極勢頭。

- 投資者期待美聯儲主席鮑威爾的講話,以獲取降息線索和對比特幣等風險資產的新推動力。

比特幣(BTC)價格在週四寫作時穩定在122,000美元附近,此前本週早些時候達到了126,199美元的新歷史高點。交易所交易基金(ETF)的強勁流入繼續支持比特幣的需求。與此同時,交易者將注意力轉向美聯儲主席傑羅姆·鮑威爾即將發表的講話,以獲取有關潛在降息和市場方向的信號。

比特幣交易者期待美聯儲主席鮑威爾的講話

比特幣價格在週一以積極的姿態開始了這一週,達到了126,199美元的新歷史高點。然而,BTC在週二經歷了2.67%的回調,因為持有者實現了一些收益——這一點在之前的報告中已經解釋過。

週三,比特幣略有回升,收於123,300美元以上,因為美聯儲9月會議的會議紀要顯示,與會者幾乎一致同意在今年剩餘時間內降低利率,因對勞動力市場風險的擔憂。然而,政策制定者在年底前是否應再降息一次或兩次上仍存在分歧。這種鴿派立場引發了輕微的風險偏好情緒,幫助BTC恢復。

與此同時,週四宣布的以色列-哈馬斯停火和人質協議緩解了一些地緣政治緊張局勢,支持比特幣的恢復。

市場參與者期待美聯儲主席傑羅姆·鮑威爾在當天晚些時候的講話,以獲取有關進一步貨幣寬鬆和對比特幣等風險資產的新推動力。

機構需求持續增強

本週迄今,比特幣的機構需求持續增強。根據SoSoValue的數據(見下圖),比特幣現貨ETF在週三錄得4.4073億美元的資金流入,自9月29日以來持續保持流入勢頭。

比特幣現貨ETF淨流入總圖表。來源:SoSoValue

DDC Enterprise Limited(DDC),一家在公開上市的公司,率先採用比特幣國庫,在週三宣布完成了一輪1.24億美元的股權融資,由PAG Pegasus Fund和Mulana Investment Management主導。所得款項將用於推進公司的比特幣國庫戰略。迄今為止,DDC已累計持有1,058 BTC。

在達到歷史高點後,獲利了結仍然較低

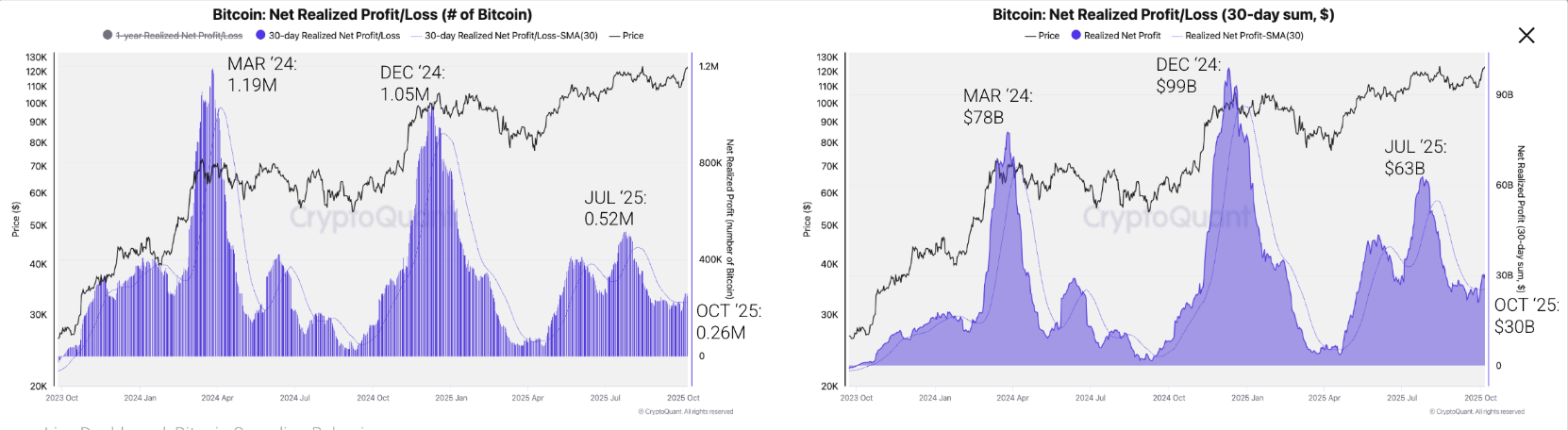

CryptoQuant在週三的報告中強調,在比特幣在週一達到126,199美元的新歷史高點後,獲利了結活動仍處於相對低位,這表明BTC可能繼續上漲,頂部仍未到來。

下圖顯示,截至週三,比特幣持有者在過去30天的總淨實現利潤為0.26萬BTC,相當於300億美元的利潤。這個水平比7月份的前高0.53萬BTC或630億美元的利潤低50%,遠低於2024年3月和12月的780億和990億美元的水平。

"低水平的獲利了結表明市場參與者並沒有大量拋售,價格反彈可能會繼續," CryptoQuant的分析師表示。

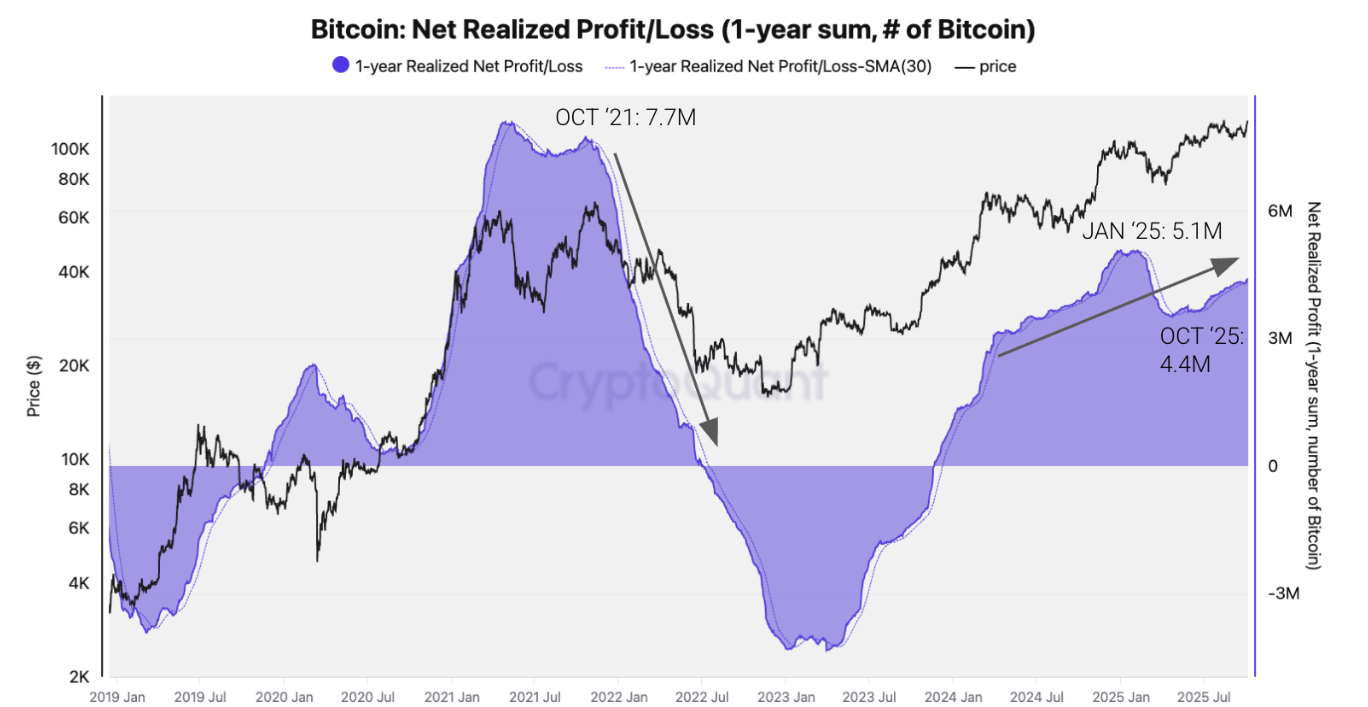

報告進一步解釋說,獲利了結動能仍然積極,尚無價格頂部的跡象。從年度來看,鏈上數據表明淨實現利潤繼續上升,這支持更高的價格。價格在2021年12月達到峰值時,已實現利潤的年度增長開始停滯。

比特幣淨實現利潤/損失(1年總和)圖表。來源:CryptoQuant

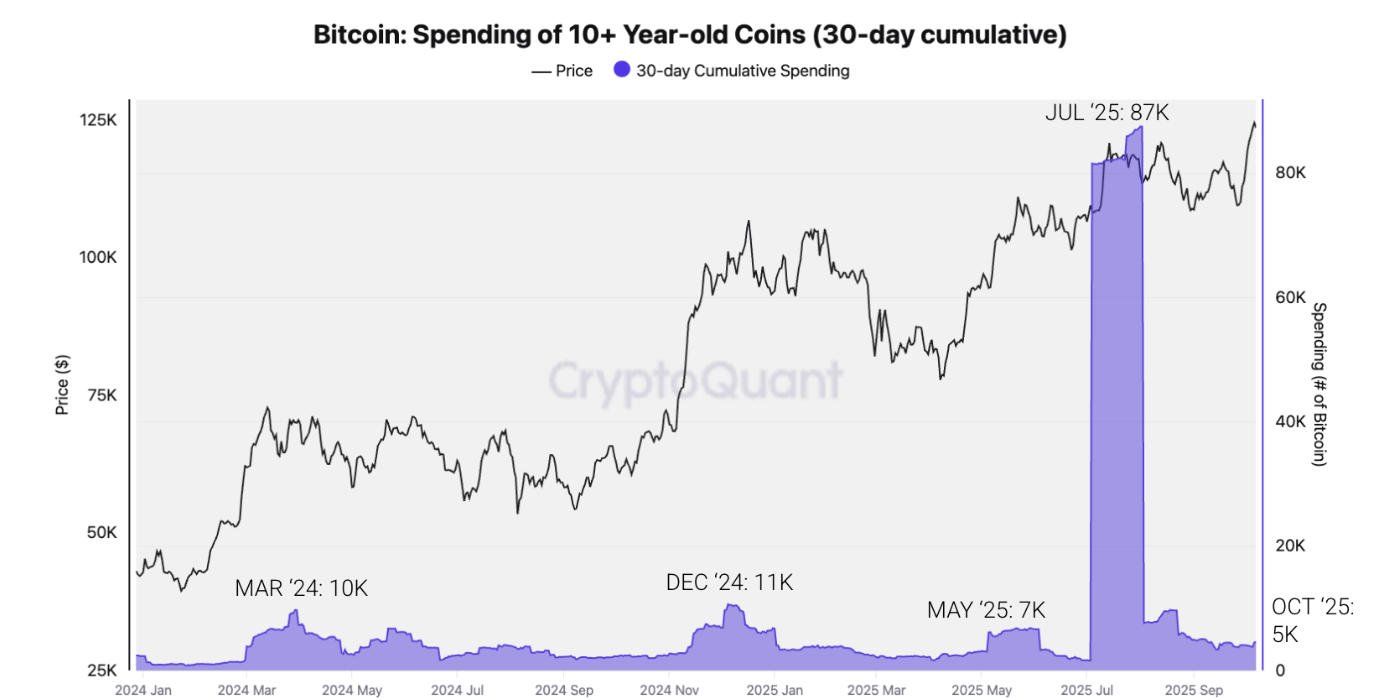

此外,比特幣"OGs"的賣出活動也保持相對較低。在過去30天中,比特幣10年以上老幣的支出在週三為5,000,只有2024年3月和12月價格高峰時支出的50%,比2025年5月的高點低29%,比7月的高點低94%。比特幣OG的高賣出活動通常伴隨著價格頂部。

比特幣40年以上老幣的支出(30天累計)圖表 來源:CryptoQuant

比特幣價格預測:BTC在創下歷史高點後面臨輕微回調

比特幣價格在10月2日突破120,000美元的阻力位,並在接下來的四天內上漲3.43%,在週一達到了126,199美元的新歷史高點。然而,BTC在第二天面臨輕微回調,並在週三略有恢復。寫作時,BTC略微下跌至約121,600美元。

如果BTC繼續修正並收於120,000美元以下,可能會延續下跌,朝著下一個日支撐位116,000美元。

日線圖上的相對強弱指數(RSI)在週一從超買狀態下跌至59,表明看漲動能可能放緩,短期內可能出現盤整。然而,移動平均趨同/背離(MACD)指標上週顯示出看漲交叉,仍然保持並支持看漲觀點。

BTC/USDT日線圖

然而,如果BTC保持其上升動能,可能會延續漲勢,朝著126,199美元的歷史高點邁進

加密貨幣ETF常見問題(FAQ)

交易所交易基金(ETF)是一種追蹤標的資產價格的投資工具或指數。etf不僅可以追蹤單一資產,還可以追蹤一組資產和行業。例如,比特幣ETF跟蹤比特幣的價格。ETF是投資者用來獲得某種資產敞口的工具。

是的。美國首只比特幣期貨ETF於2021年10月獲得美國證券交易委員會批準。共有7只比特幣期貨etf獲得批準,還有20多只仍在等待監管機構的批準。美國證券交易委員會表示,加密貨幣行業是新興的,容易受到操縱,這就是為什麽它在過去幾年一直推遲加密相關期貨etf的原因。

是的。美國證券交易委員會於2024年1月批準了幾家比特幣現貨交易所交易基金的上市和交易,為機構資本和主流投資者交易主要加密貨幣打開了大門。這一決定被業界譽為改變了遊戲規則。

加密etf的主要優勢是可以在沒有所有權的情況下接觸加密貨幣,從而降低持有資產的風險和成本。其他優點是較低的學習曲線和較高的安全性,因為etf負責確保標的資產的安全。至於主要的缺點,主要的缺點是,作為投資者,你不能直接擁有資產,或者,正如他們在加密貨幣中所說的,「不是你的鑰匙,不是你的硬幣。」其他缺點是持有加密貨幣的成本較高,因為etf對主動管理收取費用。最後,盡管投資etf降低了持有資產的風險,但相關加密貨幣的價格波動也可能反映在投資工具上。