恆力期貨能化日報20250516

一眼通

煤化工

尿素

方向:震盪偏強

邏輯:工廠報價延續,市場價格小幅鬆動,下游適量備肥。供應高位常態,推遲的農業需求陸續啓動,基本面邊際轉好。本期尿素企業庫存81.72萬噸,較上週減少24.84萬噸,環比減少23.31%。會議結束後出口基本落地,而具體細則依舊存疑,近市場預計情緒反覆,盤面震盪爲主,05合約關注下方1850-1870支撐。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

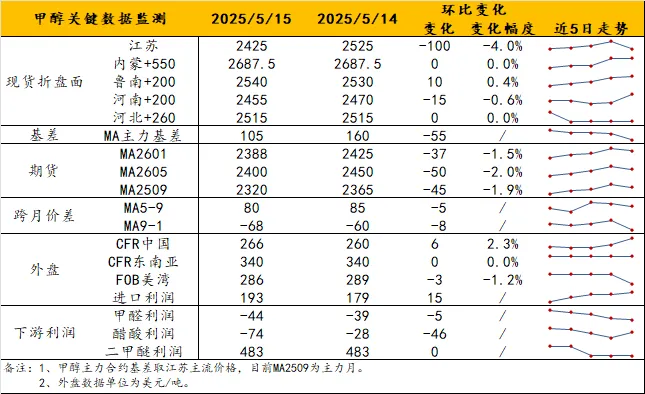

甲醇

方向:反彈空。

理由:雖然宏觀情緒回暖,處於進口恢復+基差收縮期。

邏輯:宏觀情緒修復帶來的福利被消耗,甲醇自身基本面的拖累將逐漸顯現。內地市場在偏高供應和需求轉淡壓力下,目前仍維繫相對良好的偏低庫存。港口市場的問題開始凸顯,5-6月進口恢復導致港口低庫存對基差的支撐在削弱,二季度後期可能出現累庫拐點。按卓創口徑,截止本週四,甲醇港口庫存微增至62.9萬噸,可流通庫存小增至25.4萬噸。庫存變化雖然不大,但期價的回落刺激期現商的出貨,週四的近端基差驟跌至09+65/+85,壓縮基差的過程再次開始了。

策略:高位承壓,反彈空。

風險提示:油價異動、關稅戰後續。

鹽化工

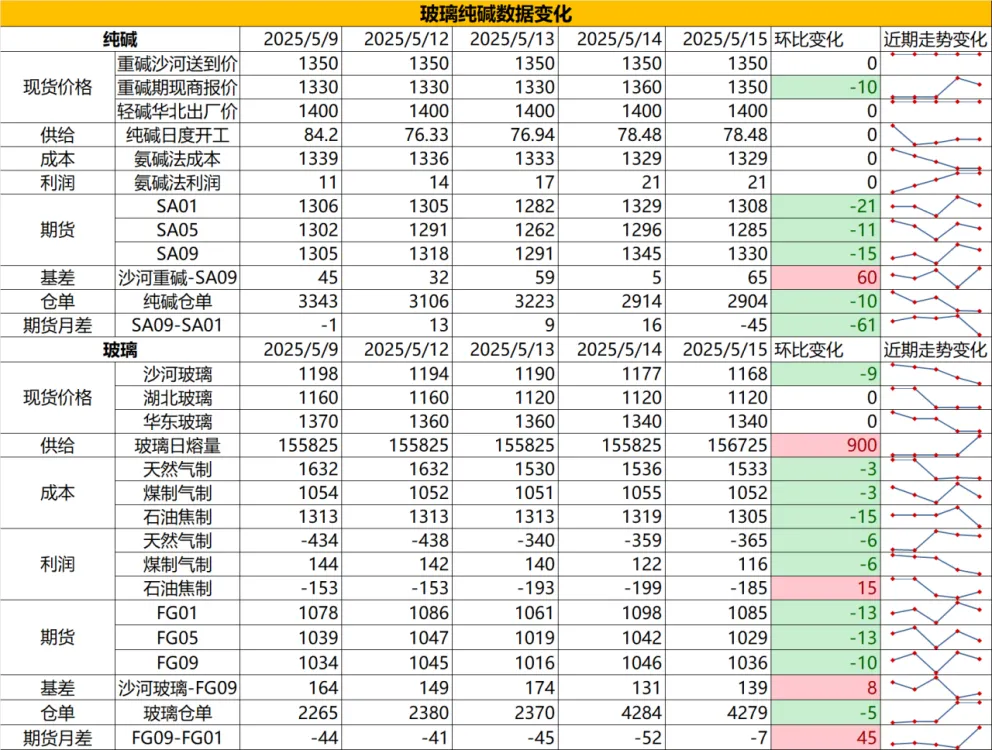

純鹼

方向:震盪偏空

行情跟蹤:

1.本週鹼廠庫存在171.2萬噸,環比上週累庫1.07萬噸,當前鹼廠處於檢修高峯,短期供應下降較多,對價格起到短期企穩作用,但5月下旬後連雲港鹼業也將新投產,供應面或呈現先減後增;而需求端雖然剛需趨穩,但光伏搶裝季基本結束,光伏玻璃供需面轉弱預期下,預計供應端難有持續增量,也會對純鹼的剛需產生邊際影響。

2.長週期看,原料下跌導致純鹼成本持續下移,而隨着低成本企業不斷新投產稀釋了行業平均成本,純鹼行業平均成本也仍有下移空間,高成本的支撐會逐步減弱,且由於當前各廠檢修時間相對分散,檢修帶來的向上驅動也相對減弱,且部分裝置投產會在下半年不斷投放市場,高庫存狀態下廠家心態影響或大於供給減量影響。

向上驅動:下游階段性補庫、鹼廠檢修

向下驅動:玻璃冷修,鹼廠投產

策略建議:估值偏空,9-1價差50以上反套

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:震盪偏空

行情跟蹤:

1.本週玻璃庫存在6808.2萬重箱,環比上週累庫0.77%,現貨價格仍有下調,當前玻璃供應端大維持仍低位,而需求端也將逐漸進入淡季,考慮到當前需求端處於長週期下滑中的淡季,供應端仍需要進一步下降才能更好的平衡需求,但考慮到當前二手房成交仍處於高位,會使得玻璃的家裝單需求仍具有一定韌性,5月需求仍有一定剛需支撐,但供需面邊際會稍有走弱。

2.中長期來看,地產需求大方向走弱,需求決定高度,縱使玻璃供應端維持相對低位,也難有大幅向上彈性,供應端預計年內維持相對低位,供需雙弱下主要關注階段性的結構性機會,比如價格低位關注補庫帶來的反彈機會。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:價差在-320以下多FG空SA

風險提示:地產政策變化,宏觀情緒變化

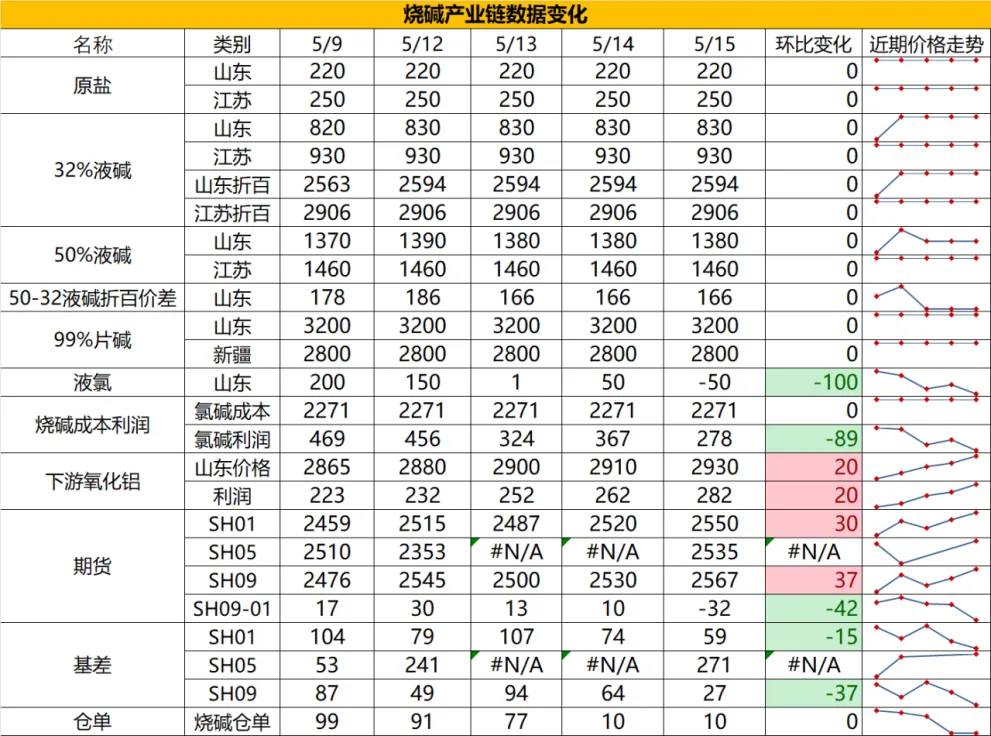

燒鹼

方向:暫觀望

行情跟蹤:

1.近期魏橋持續補庫帶動收貨價上調,但非鋁下游將進入需求淡季,而氧化鋁仍在減產中,需求面對燒鹼的利多支撐並不強,現貨漲價難延續,目前未到現貨持續走強的階段。

2.中長期看,氧化鋁雖然存在階段性減產預期以及老產能淘汰預期,但前期積累的新裝置投產對於燒鹼剛需增量仍然會慢慢顯現,而夏季氯鹼裝置的檢修也會增多,同時伴隨着非鋁需求的季節性走強,以及液氯價格弱給到的底部支撐,夏季燒鹼價格存在階段性改觀機會。

向上驅動:氧化鋁投產,非鋁下游補庫,檢修

向下驅動:氧化鋁減產

策略建議:暫觀望

風險提示:宏觀情緒變化

橡膠系

橡膠

方向:震盪

邏輯:截至2025年5月11日,青島地區天膠保稅和一般貿易合計庫存量61.87萬噸,環比上期增加0.45萬噸,增幅0.73%。保稅區庫存9萬噸,增幅5.89%;一般貿易庫存52.87萬噸,降幅0.09%。相比往年,今年去庫速度依然偏慢,中期橡膠依然是偏弱格局。短期內關稅緩和及上游虧損支撐下,RU和NR會出現較強的修復性回補。

某企業乙烯裝置出現設備故障,預計該裝置停機時長爲1 個月。由於此次停機比之前的檢修計劃提前且超出預期,苯乙烯以及乙烯副產品丁二烯(據悉影響產能14萬噸,國內佔比2.18%)的供應突然收緊,丁二烯橡膠增倉上行。從基本面的角度而言,儘管國內丁二烯周產量環比微增0.72%至10.25萬噸,但南京誠志、揚子石化等裝置仍處停車狀態,疊加茂名石化丁二烯裝置檢修(計劃20天),短期供應增量有限,企業挺價意願增強。而中期來看,丁二烯仍處於累庫狀態,去庫緩慢。且5月國內順丁橡膠裝置重啓集中。輪胎廠節後復工緩慢,成品庫存高企抑制補庫需求。此外,中美512聯合聲明尚未涉及到汽車以及輪胎產品相關的汽車零部件關稅232政策,國內輪胎廠依然面臨着89%~251%不等的關稅,需求端仍有壓制。短期策略上可以丁二烯橡膠月間正套.

策略建議:逢低短多

風險提示:宏觀情緒變化