- 日幣匯率巨震!日本央行升息25基點,2026年繼續加?

- 日幣匯率大跌!日本政府干預在即?【外匯週報】

- 黃金大行情突襲!金價飆升33美元 銀價大漲創歷史新高 究竟怎麼回事?

- 【今日市場前瞻】日幣匯率大跌破157!「三巫日」來襲

- 日央行和歐央行會議來襲!日幣、歐元將迎巨震!【外匯週報】

- 特斯拉股價創歷史新高!即將衝破500美元大關?

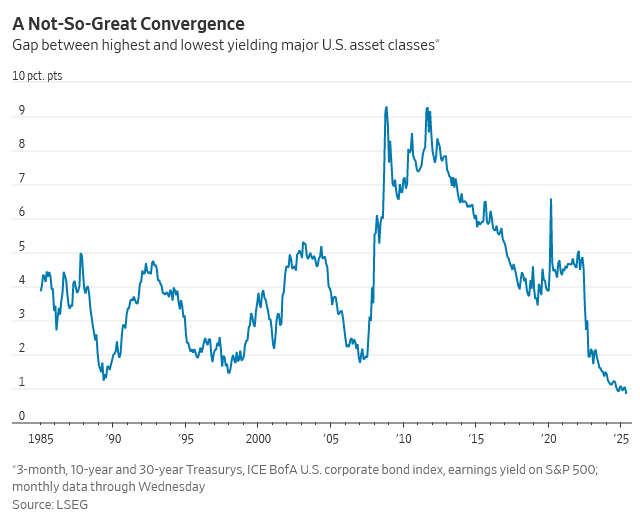

華爾街日報近期發表的一篇《當所有資產收益趨同時該如何投資(How to Invest When Everything Yields the Same)》文章中表示,美國市場正經歷一次罕見的投資格局變化:主要資產類別的收益率正在快速靠攏。

根據文章分析,過去40年間從未出現過國債、股票、現金和公司債回報如此接近的時期。這種現象暗示了一個核心矛盾——風險資產的潛在回報低於歷史平均值,或者傳統安全資產的風險正在悄悄上升。

造成此局面的關鍵因素有二:

1.聯準會為應對通膨飆升而採取的舉措,這推動了現金和美債殖利率回歸2008年金融危機之前的常態水準;

2.企業獲利格局的演變:美股估值高企(如標普500的殖利率僅4.7%)疊加企業資產負債表強勁,壓縮了股票的收益潛力,也降低了公司債的風險溢酬需求。

這讓投資人陷入前所未有決策困境。數據顯示,目前美股殖利率(約4.7%)幾乎與10年期美債殖利率(4.4%)持平,各資產類別的殖利率差距縮至40年最小。

這意味美股已喪失傳統“安全邊際”,其高估值完全依賴市場對未來盈利增長的樂觀預期——華爾街甚至預測標普500未來兩年盈利增幅超13%,遠超歷史均值,但若增長不及預期,美股可能面臨劇烈回調風險。

同時,美債作為傳統安全選擇也存隱憂:10年期美債的期限溢價升至近年高點,反映投資者對通膨和美債高企赤字的焦慮增加,部分人開始質疑其「無風險」地位。

面對這趨同,部分資金正轉向海外市場,形成「避美交易」風潮。例如,基於策略師提出的「成長融合」理論,美股和美元的昂貴估值正被歐洲、日本等更廉價的市場所取代,以捕捉復甦機會。

不過展望未來,美債在投資組合中的穩定價值仍不可忽視,美國科技巨頭資本充裕且經濟成長潛力領先全球。因此,投資人的核心挑戰在於權衡:是堅守估值偏高但動能尚存的美國資產,還是擁抱風險較低、趨勢向好的非美選擇?

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情