美联储会议纪要前瞻:9 月减息 50 个基点的决议细节成为焦点

- 美联储 9 月 17-18 日政策会议纪要将于周三晚上公布。

- 杰罗姆-鲍威尔等人决定将利率下调 50 个基点的细节将成为焦点。

- 美元指数可能会随消息而下行修正,但看涨之路就在眼前。

美国联邦储备委员会(美联储)9月17-18日货币政策会议纪要将于GMT时间周三18:00公布。决策者四年多来首次放松货币政策,并出人意料地降息 50 个基点 (bps)。这一决定引发了官员们对经济进展的担忧,并暗示将采取更激进的降息措施。

杰罗姆-鲍威尔等人决定在 9 月会议上降息

联邦公开市场委员会(FOMC)在承认通胀目标取得进展后采取了行动。"鉴于通货膨胀方面的进展和风险偏好的平衡,委员会决定将联邦基金利率目标区间下调1/2个百分点至4.75%4%至5%,"声明中写道。不过,官员们也指出,"就业增长已经放缓,失业率有所上升,但仍处于低位"。

鉴于市场多少预料到鲍威尔和其同僚开始缩减利率的决定,这一声明并不完全令人意外。令人意外的是此次降息幅度大于预期,此前市场参与者大多预期降息25个基点,只有美联储理事米歇尔-鲍曼支持降息25个基点。

与往常一样,决策者们重申,未来的决策将根据宏观经济数据逐次会议做出。

与此同时,美联储主席杰罗姆-鲍威尔(Jerome Powell)对大幅降息是出于对经济进展的担忧的猜测泼了一盆冷水。在随后的新闻发布会上,鲍威尔表示,他没有看到经济中有任何迹象表明有可能出现衰退,并补充说,经济增长率稳固,通货膨胀率正在回落,劳动力市场 "仍处于非常稳固的水平"。

"鲍威尔补充说:"我们正在努力实现一种局面,即在恢复价格稳定的同时,不会出现有时伴随着通货紧缩而出现的那种令人痛苦的失业率上升。

因此,焦点转向了就业。整个 9 月份发布的不温不火的数据助长了人们的猜测,即央行将在 11 月份的会议上再次降息 50 个基点。美元(USD)面临持续的抛售压力,而股票市场则对更便宜的货币欢欣鼓舞。

情况在 10 月份的头几天发生了变化。美国劳工统计局(BLS)发布的 9 月份非农就业人数(NFP)报告显示,当月经济新增就业岗位高达 25.4 万个,而失业率则意外地从 8 月份的 4.2% 下降到 4.1%。这些数据清楚地表明劳动力市场强劲,减少了人们对劳动力市场的担忧。

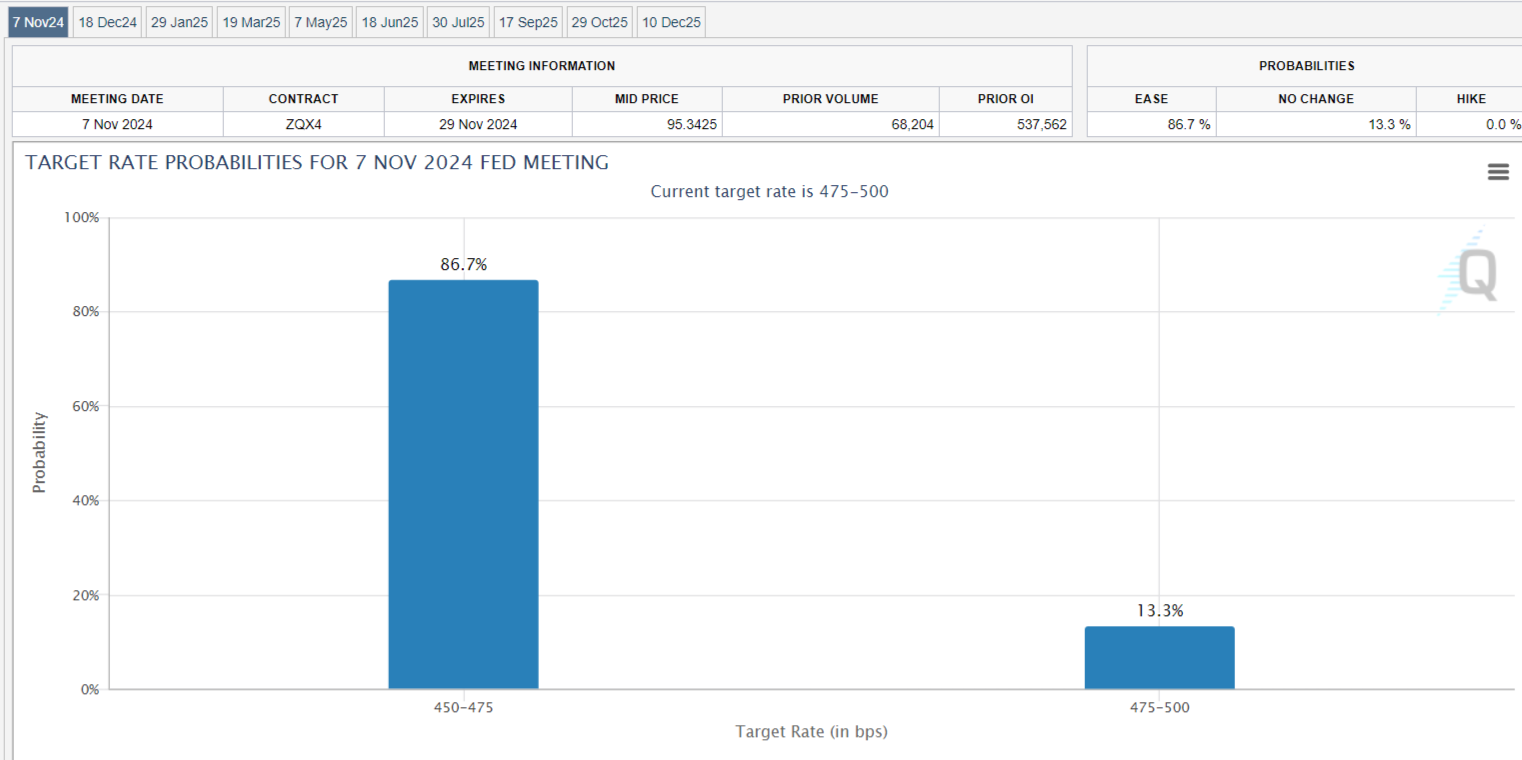

因此,根据 CME FedWatch Toll 的数据,市场人士放弃了 11 月降息 50 个基点的押注,目前降息 25 个基点的概率约为 85%。

FOMC 会议纪要何时发布,可能对美元产生什么影响?

FOMC 将于GMT时间周三 18:00 发布 9 月 17-18 日政策会议纪要。该文件可能会解释决策并暗示未来的行动,但此时此刻,它可能已经是旧闻了。非农就业报告的确盖过了发布前对劳动力市场状况的任何猜测。

随着通货膨胀率回落、经济增长以及稳健的就业相关数据,似乎美国(US)正处于允许美联储以或许较慢但稳定的步伐降低利率的正确现货。

会议纪要可能会显示,决策者愿意在 11 月份进一步降低利率,不过这种降息的幅度将取决于即将公布的宏观经济学数据。

事实上,美国将于周四公布 9 月份消费者物价指数(CPI),该数据可能会比 FOMC 会议纪要更广泛地影响美联储未来的决策,进而影响美元走势。

一般来说,文件越是鸽派的,美元的压力就越大,而鹰派的言论应该会支持美元。

从技术角度看,FXStreet 首席分析师瓦莱里娅-贝德纳里克(Valeria Bednarik)指出:"美元指数(DXY)在 9 月份徘徊于 100.00 关口后,似乎在 102.00 关口上方感到舒适。整体技术立场看涨居多,不过还需要再向北走一段才能及时确认持续推进。"

"从技术角度来看,美元指数可能会在公布前向102.00修正,近期支持位于101.90区域。尽管如此,日图显示,技术指标维持在良好的上涨区域,动能指标仍坚定向北,反映出买家的兴趣。同时,美元指数已突破 20 均线(SMA),在 101.20 附近获得上行牵引力,这是一个关键的动态支持区域。最后,100 和 200 SMA 维持在远高于 103.00 的位置,限制了中期看涨者的潜力。"

贝德纳里克补充道:"美元指数需要攻克103.00关口,才能以稳健的步伐扩大涨幅,下一个阻力区域在103.80附近。一旦突破后者(FOMC 会议纪要后不太可能出现的情况),该指数将进入更清晰的看涨之路。"

经济指标

美联储公开市场委员会会议纪要

美国联邦公开市场委员会(FOMC)每年召开8次货币政策会议,并在美联储会议後三周公布其货币政策委员会的纪要。纪要揭示了货币政策决定的过程以及美联储对国内外经济发展的看法。市场的焦点是关注会议期间委员会们讨论的重点,例如,如果纪要表示能源成本高企以及房地产市场迅速扩张目前正在引发通胀,那么市场参与者将倾向密切关注这些关键部门,以期衡量未来升息的可能性。市场参与者倾向关注美联储在会议期间总的情绪。联储公开市场委员会会议纪要是由 美国联邦储备委员会(Board of Governors of the Federal Reserve),如果美联储担心通胀前景(被认为“鹰派”),那么未来升息的可能性增加将利好(或可看涨)美元;如果美联储对通胀前景乐观(“鸽派”),意味着通胀尚在控制中,未来不太可能升息则利淡美元。

阅读更多下一次发布: 周三 10月 09, 2024 18:00

频率: 不定期

预期值: -

前值: -

来源: Federal Reserve

为什么这对交易员很重要 联邦公开市场委员会(FOMC)的会议记录通常在政策决定的三周后公布。在投票结果出现分歧的同时,投资者也在本文中寻找有关政策前景的线索。看涨的基调可能会提振美元,而鸽派立场则被视为对美元不利。需要注意的是,市场对FOMC会议纪要的反应可能会延迟,因为与FOMC的政策声明不同,新闻媒体在会议纪要发布前无法获得该文件。