加密货币初学者指南:如何通过去中心化金融赚取被动收入

- 去中心化金融(DeFi)市场的总锁定价值已回到 Terra Luna 事件前的水平,这得益于以太坊最近的反弹。

- 投资者可以通过质押、借贷或收益农业等 DeFi 服务获利。

- 投资者应保持谨慎,因为 DeFi 市场波动性大,风险较高。

去中心化金融(DeFi)领域因总锁定价值(TVL)的激增和用户基础的增加而重新获得人气,投资者日益增长的风险偏好推动了比特币(BTC)向以太坊(ETH)、索拉纳(SOL)及其他顶级第一层加密货币的资本轮换。

通过投资 DeFi 相关产品,投资者可以获得被动收入,包括质押、借贷或收益农业等服务。

然而,在 DeFi 中赚钱需要仔细评估风险,例如地毯抽走、黑客攻击、无常损失或市场波动,以及基于多个平台的收益提供、质押或锁定期限等因素的回报。

什么是 DeFi?

与传统金融(TradFi)世界类似,去中心化金融(DeFi)服务通过利用数字资产提供对传统金融系统的替代方案。

以太坊的可编程区块链于2015年推出,标志着智能合约和去中心化应用(dApps)的开始,使开发者能够推出去中心化交易所(DEX)和用于借贷、质押及流动性提供的第二层协议等应用。

智能合约是基于预定条件的自执行代码行,从而消除了中介的需要,建立了一个无信任机制。

DeFi 扩大了金融包容性的视野,通过消除账户创建或信用评分等障碍,同时增加了24/7运营、更高透明度和更容易的审计机会。

以太坊回归推动 DeFi 市场复苏

在2021年牛市的高峰期,DeFi市场的TVL超过了1780亿美元,反映了所有协议上锁定资产的价值。然而,2022年5月的Terra崩溃,以及11月FTX交易所的倒闭,引发了用户的风险规避情绪,导致TVL在2023年急剧下降至40亿美元以下。

DeFi市场TVL。来源:DeFiLlama

最近,以太坊区块链上的网络活动增加及其日益增长的机构采用推动了DeFi的复苏。截至2025年8月5日,DeFiLlama数据显示,目前的TVL为1340亿美元,与2023年40亿美元以下相比,显著回升。

市场流动性已增加至2679.3亿美元,受上述原因和美国GENIUS法案的推动,而DEX的日交易量已超过1000万美元。

值得关注的 DeFi 服务以赚取被动收入

在需求回升的情况下,寻找被动收入的投资者应了解基本的 DeFi 服务。这些服务包括质押、借贷或收益农业。

质押

质押提供了一种最简单的赚取被动收入的方式,投资者可以在权益证明(PoS)链上存入或委托他们的加密货币。这些 PoS 链利用验证者来验证交易,同时通过收取网络费用或直接奖励来激励用户。

通常,质押需要一大笔资金以确保验证者的可信度。为了克服这一限制,集中交易所(CEX)充当中介,汇集质押的加密货币并处理验证者的职责。

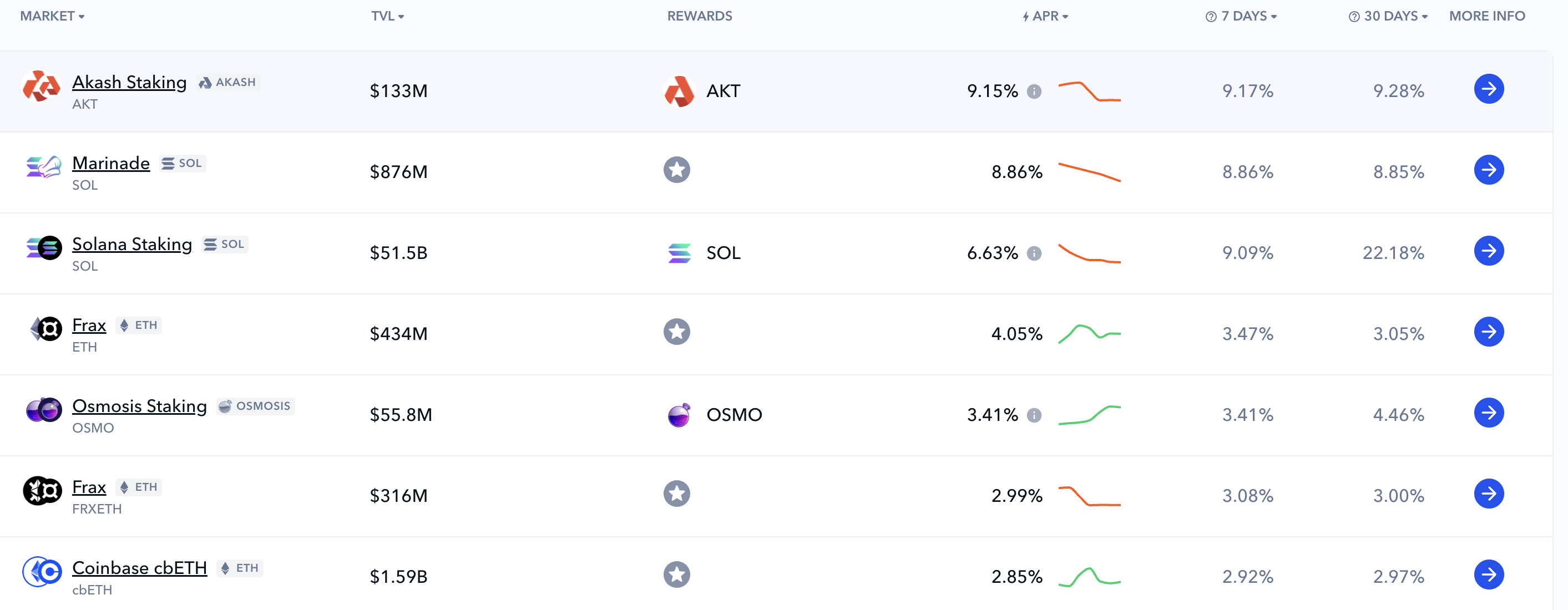

根据 Coingecko 的报告,Cosmos(ATOM)和 Polkadot(DOT)提供了一些最高的收益,分别高达18.5% 和 11.5% 年利率。与质押相关的主要风险包括加密现货价格的波动和对验证者的惩罚。

例如,如果100个ATOM代币在质押时价值100美元,被锁定一年,奖励将是18.5个额外的ATOM代币。然而,如果现货价格下降,总共118.5个ATOM代币的最终价值也会下降,反之亦然。

投资者可以在 Bitcompare 或 Stakingrewards 等网站上比较质押奖励。

质押奖励。来源:Bitcompare

收益农业

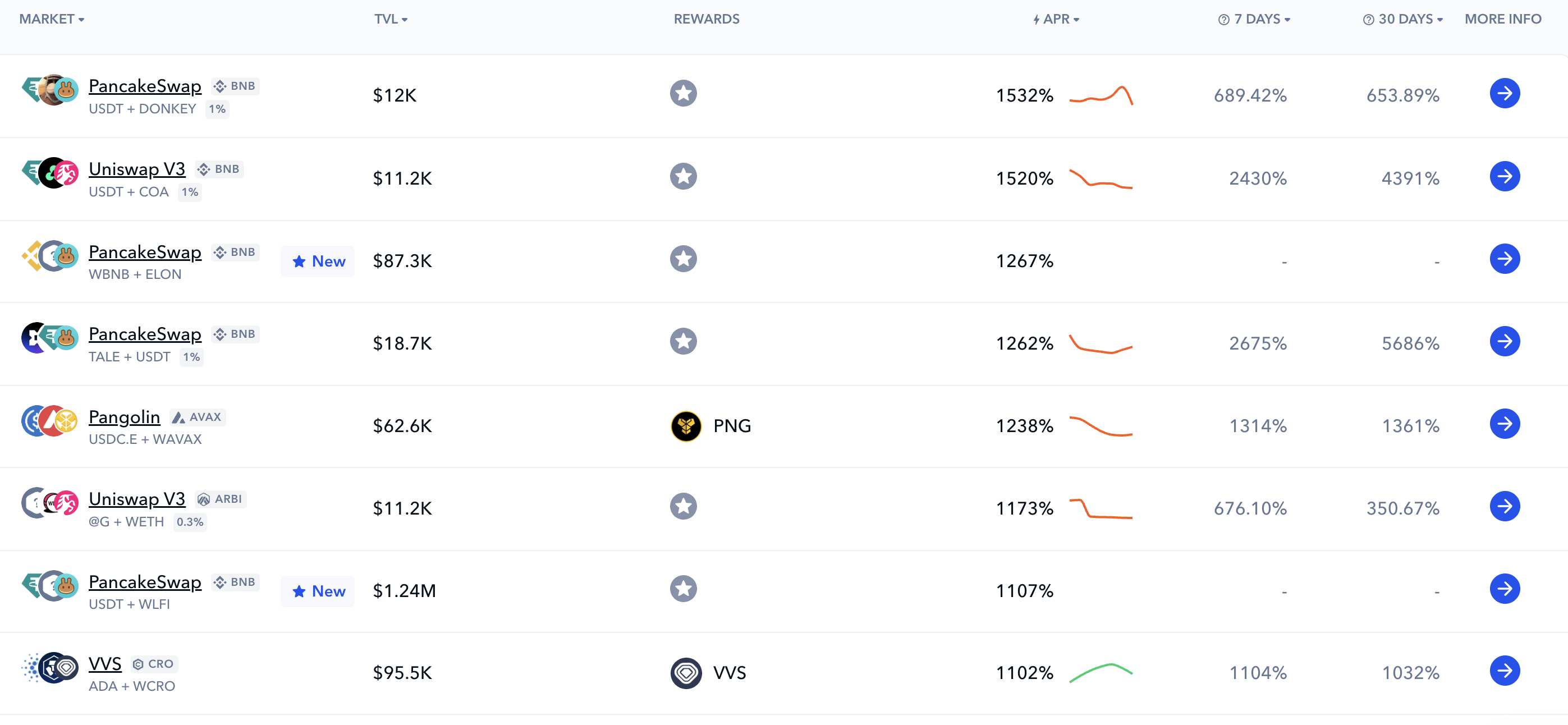

收益农业涉及投资者将加密代币(通常成对)存入 DEX 上的流动性池。作为在这些平台上提供流动性的回报,用户获得更高的回报,与质押相比。

更高的收益伴随着更高的风险,例如无常损失、智能合约漏洞、地毯抽走或协议黑客攻击。

然而,收益农业的一个关键好处是灵活提取存入的代币对,与质押或借贷中的锁定计划不同。

根据De.Fi的说法,Uniswap和PancakeSwap上的多个流动性池提供的年收益率从1,200%到1,500%。

收益农业利率。来源:Bitcompare

借贷

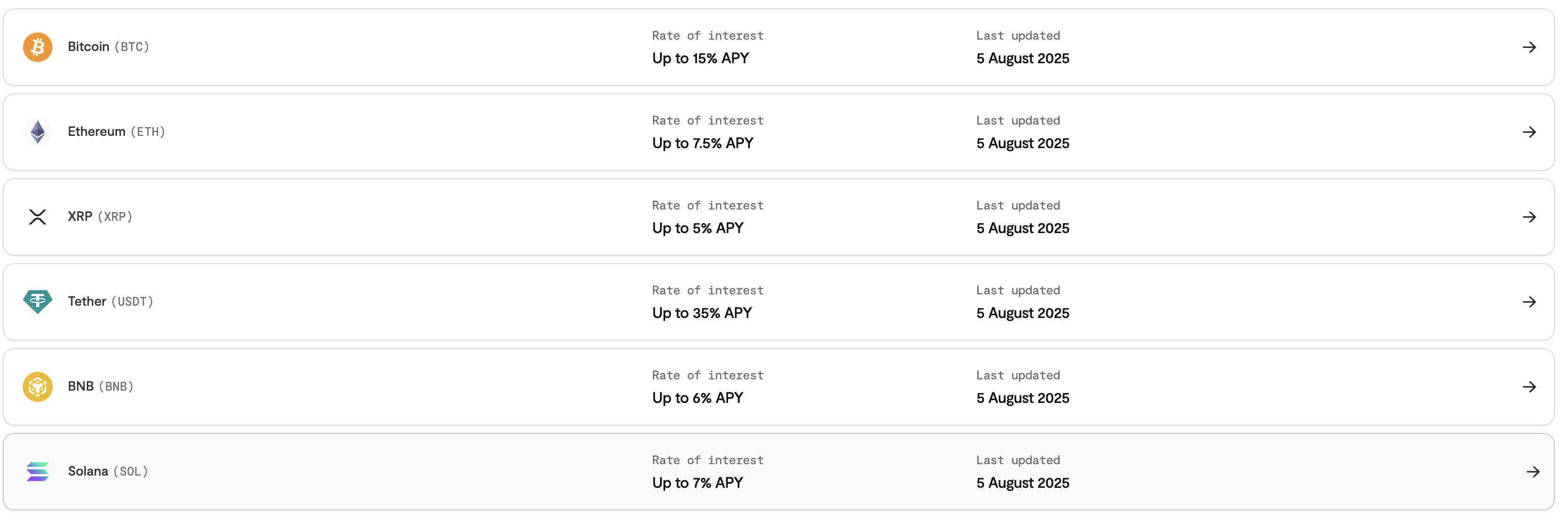

投资者可以在多个DeFi平台上将持有的加密代币借给借款人以获取利息。借款人可能需要等待预定的期限才能收回借出的加密货币,利率范围从3%到15%不等。投资者可以在Bitcompare上比较不同平台上不同代币的借贷利率。

借贷利率。来源:Bitcompare

顶级DeFi平台

从传统金融转向或探索去中心化金融的投资者可能会在像Binance、Coinbase或KuCoin这样的中心化加密交易所找到此类服务,这些交易所已经开始提供多种DeFi服务。

不过,经验丰富的DeFi用户可能会考虑像Uniswap、Jupiter或Flare这样的临时平台,以获取被动收益或解锁像Ripple的XRP这样的代币的DeFi功能。

Uniswap

Uniswap是领先的去中心化交易所,TVL超过55亿美元,建立在以太坊区块链上。用户可以利用ERC-20代币(建立在以太坊链上的加密货币代币)访问多种DeFi服务。

Jupiter

Jupiter是一个建立在Solana区块链上的DEX聚合器,使投资者能够比较多个DEX的价格,并找到代币交换的最佳利率。Jupiter还提供闪电贷款作为提高用户活动的一种手段。

Flare

Flare是一个层1区块链,旨在解锁非以太坊虚拟机(EVM)代币的DeFi功能,例如Ripple的XRP。目前,XRP的DeFi角色仅限于XRP分类账(XRPL),而Flare旨在提供XRP质押以换取流动质押代币(LST),这些代币可以用于其他服务。

DeFi中的风险

暂时性损失

投资者在投资受现货市场价格变化驱动的流动性池时可能面临暂时性损失。例如,假设一个流动性提供者在DeFi池中存入价值100美元的100 ETH和100 USDT,用于将USDT兑换为ETH或反之。

如果ETH价格飙升至110美元,套利交易者将以折扣价获得ETH。这使得提供者持有的代币变得更少且价值降低,通常会导致与简单持有相比的机会损失。

然而,损失并不是永久性的,除非流动性提供者退出池。为此,提供者可以等待代币价格回归其原始价值。

拉地毯

拉地毯通常发生在许多低级DeFi项目或表情包代币中,项目开发者抛售大部分代币以换取其他有价值的加密货币。为了避免投资于拉地毯,建议投资者进行彻底的尽职调查。

黑客攻击

DeFi桥缺乏传统金融中的监管和加密,成为网络犯罪分子的常见目标。在这种情况下,去中心化的特性往往成为一个缺陷,成为一个安全措施的障碍,这本可以立即执行以保护丢失的资金,而与传统金融世界不同。最近,Sui生态系统的Cetus黑客攻击和印度的CoinDCX黑客攻击引发了投资者的担忧。

结论

DeFi服务为投资者提供了将其加密货币投入使用并产生被动收入的机会。然而,与收益农业或借贷等服务相关的风险需要谨慎和对所涉及服务及加密代币的正确理解。

尽管如此,对于初学者来说,质押等功能提供了一个低风险的选项,以在加密持有上获得额外回报。