CFD差价合约在最近几年已经逐渐成为散户交易者最喜欢的投资方式之一,��但对于其存在的一些风险因子许多人依然一知半解。今天我们就通过一篇文章给大家讲明白差价合约的风险以及规避方法。

风险1: 平台经纪商(Brokers)风险

在所有的不确定性/风险因素中,平台的资质与合规性是最为重要的,这一点反而被许多刚入门的投资者所忽略。平台风险细分为两大类,一是黑平台/假平台,另一个则是平台破产和跑路风险。无论是哪种,对于交易者的资金都是毁灭性的打击。

先说黑平台/假平台

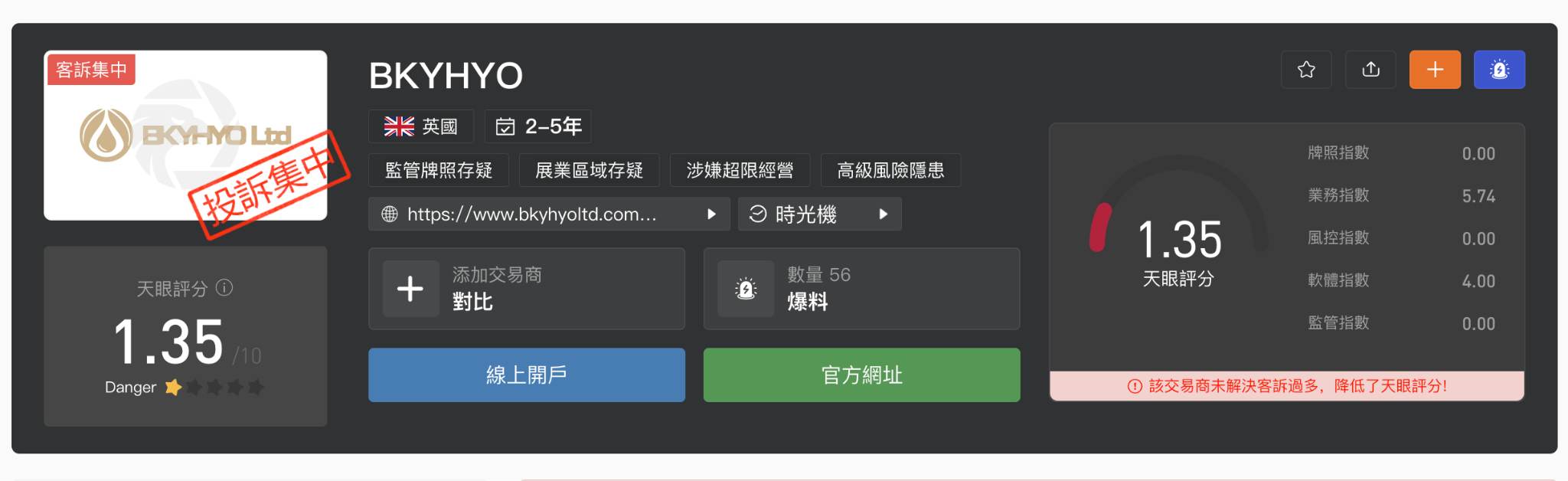

顾名思义就是毫无监管资质,或者在不知名小国拿的名存实亡的证书。通常这种平台入金也是会要求投资者直接打到平台账户上,而非标准的受监管/托管的银行账户上。通过一些小恩小惠或者噱头的“福利”将一定规模的用户骗过来之后,他们就会选择直接捐款跑路。由于本身就属于三无公司(无法人、无国家、无监管),因此被骗的投资者想去维权或者诉诸法律也会是难上加难。

【资料来源:外汇天眼 某公司疑似无牌照经营】

俗话说:上有政策下有对策,不法平台的诈骗手段也会升级,投资者一定要留意平台交易商的风险,我们之前也有详细介绍如何预防外汇平台诈骗风险的内容,感兴趣的可以去仔细阅读。

再來是平台破產和跑路風險

简单来说就是由于黑天鹅或者运营管理方面的问题,而导致客户资金被挪用或者是平台资不抵债的状况出现。这种情况下,由于平台还是受到监管的,因此可以通过各种方式,或多或少的拿回资金的本金。但所花费的时间和精力也是无法估量的。通常来说,运营时间越久的平台经验越丰富,就越不可能出现这种相对低级的错误。

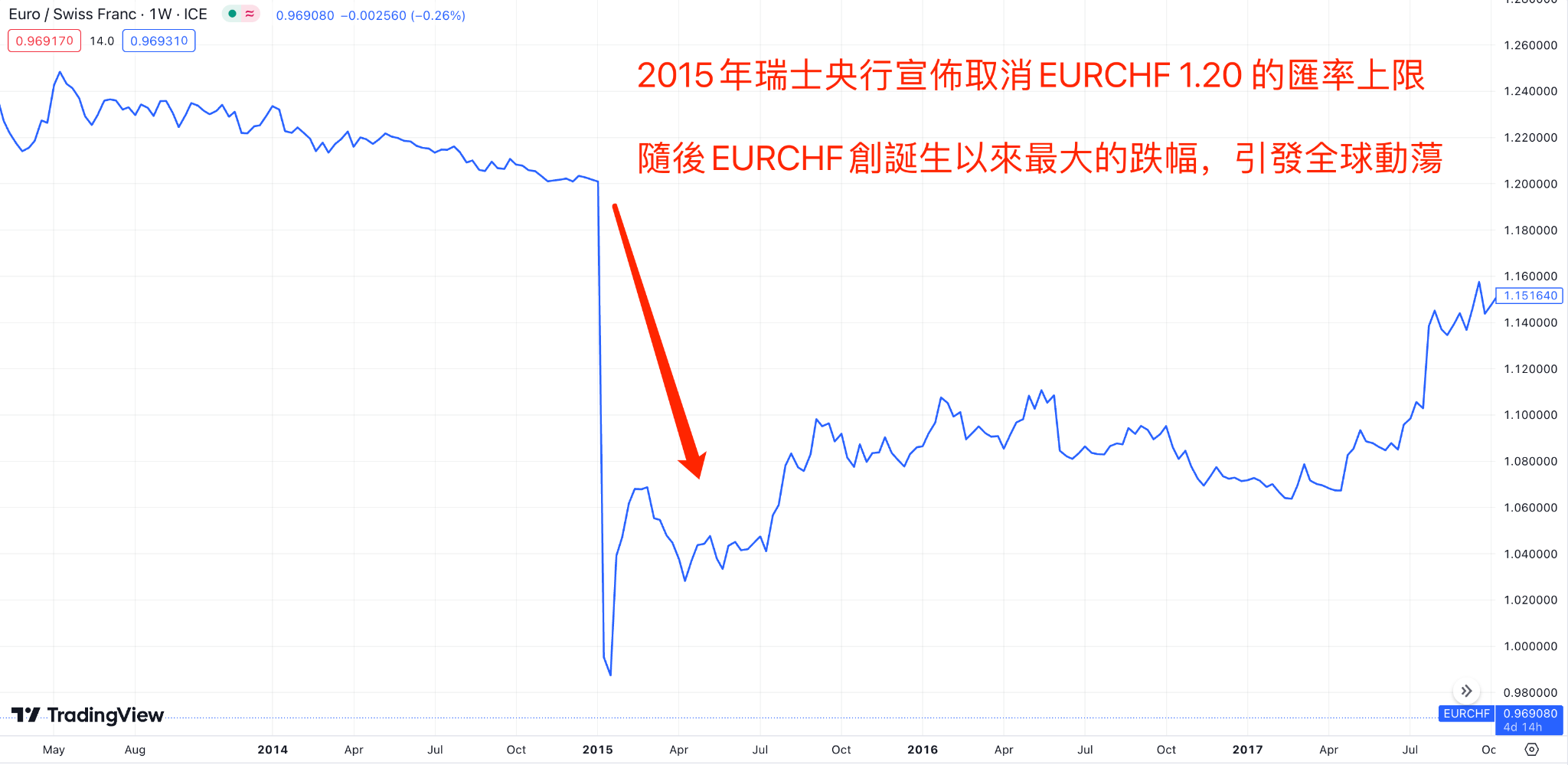

比如2015年瑞郎事件就出现了类似的情况,由于这个黑天鹅发生的非常突然,导致美国的FXCM(福汇)公司申请破产保护,股价暴跌87%,并最终退出美国市场。美国的客户大部分是得到救助的,但非美国客户就无法保证得到救助。

【资料来源:TradingView 2015年EURCHF的走势图】

想要规避上述风险其实也不难,只要摒弃贪小便宜的思维,选择口碑和品牌都有保障的受监管平台,并在其中选择有时间积累的交易商就可以避免踩雷。

有关CFD差价合约的合规和监管的详细资料可以查询这篇文章>>>

风险2:杠杆(Leverage)带来的爆仓风险

和期货等杠杆产品类似,CFD差价合约被路人诟病的一个重要问题就是爆仓风险。众所周知,杠杆从来就是一把双刃剑:在正确的时间和正确的方向,它可以帮助你获取更大的利润和收益,但错误的时间或者错误的方向,都有可能导致重大亏损。

这里我们以期货(Future)为例,简单给大家对比一下期货合约 VS 差价合约CFD的交易规则:

【资料来源:Mitrade编辑团队汇整】

举例来说,如果用户他有10000美金的初始资金并选择黄金交易,那么在100倍杠杆下,他可以接近开出10标准手(Lots)左右的合约规模。而黄金价格1美元的波动,在上述合约规模下,就会带来1000美元的盈亏。而黄金正常的一天平均波动可能就在20美元左右,只要方向错误,很容易就会导致爆仓。

想要避免这种情况,投资者需要做好两点。一个就是控制好自己的手和心态,摒弃掉一夜暴富的赌徒思维。杠杆本身的初衷是帮助交易者提高资金利用率,而非纯粹的“一单定输赢”。合理的实际杠杆使用(比如3-5倍)才能达到事倍功半的效果。

另外一个就是任何交易在开单之前就要做好止损(Stop Loss)的设置和准备。换而言之,交易者需要明白自己能够承受的最大损失有多大。通常来说,有经验的投资者单次亏损不应该超过本金的10%,新手用户则最好将最大止损设置在2~3%。另外需要注意的是,认错止损也是CFD交易者需要具备的基本素质之一。股票市场传统的不断加仓/补仓的方法并不适用差价合约交易。

风险3:滑点及跳空风险

在一些重大的经济数据和消息推动之下,CFD差价合约会面临滑点的风险,而周末的变数也会导致可能的跳空行情。

滑点(Slippage)

所谓滑点就是正常的买卖价差因为突然的消息而行情波动巨大,短时间内流动性的紧张导致价差(Spread)放大,交易者在实际成交过程中,会面临看到的价格与实际成家价格不一致甚至差异巨大的状况。

典型的例子就是英国退欧公投过程中,所有和英镑GBP有关的直盘和交叉盘都滑点巨大。由于这种滑点的出现,头寸原有的止损点也可能意外被扫掉。比如交易者设置的英镑/美元止损点在1.2010,本身点差0.04的情况下,买价到1.2006才会触发止损,但如果价差(点差)突然变化到10的话,那么1.2000的买价就会触发止损。

【资料来源:TradingView 2016年6月23日由于英镑兑美元大幅度贬值导致点差扩大】

跳空(Gap)

周末跳空则和其他交易方式一样,因为周末的重大消息导致周一开盘价格和上周五收盘价格出现了巨大的变化。这会导致交易者原先设置的止损无效,而会以实际跳空的开盘价格成交。举例来看,黄金某周五收盘价格$1880,但周末出现的消息帮助金价在周一开盘直接打到$1910,那么投资者只要止损点在$1910之下,就会止损并且以$1910的价格止损。

有经验的交易者都明白,滑点(Slippage)和跳空(Gap)某种程度上都是不完全可控的因素,因此想要做到完全规避并不现实。交易者还是需要加更多的重心放在资金管理和风险管理上,这样就不太会受到这两个风险的影响。

风险4:隔夜利息(Swap)变化风险

对于部分投资者来说,CFD交易并不是完全投机性质。差价合约与期现货之间的套利也是可以选择的方式之一。许多CFD合约是可以利用长期持仓空头部位(部分也有多头部位)来获取隔夜利息的收益,再通过期货或者现货合约来进行对冲(Hedge),就能理论上得到无风险收益。

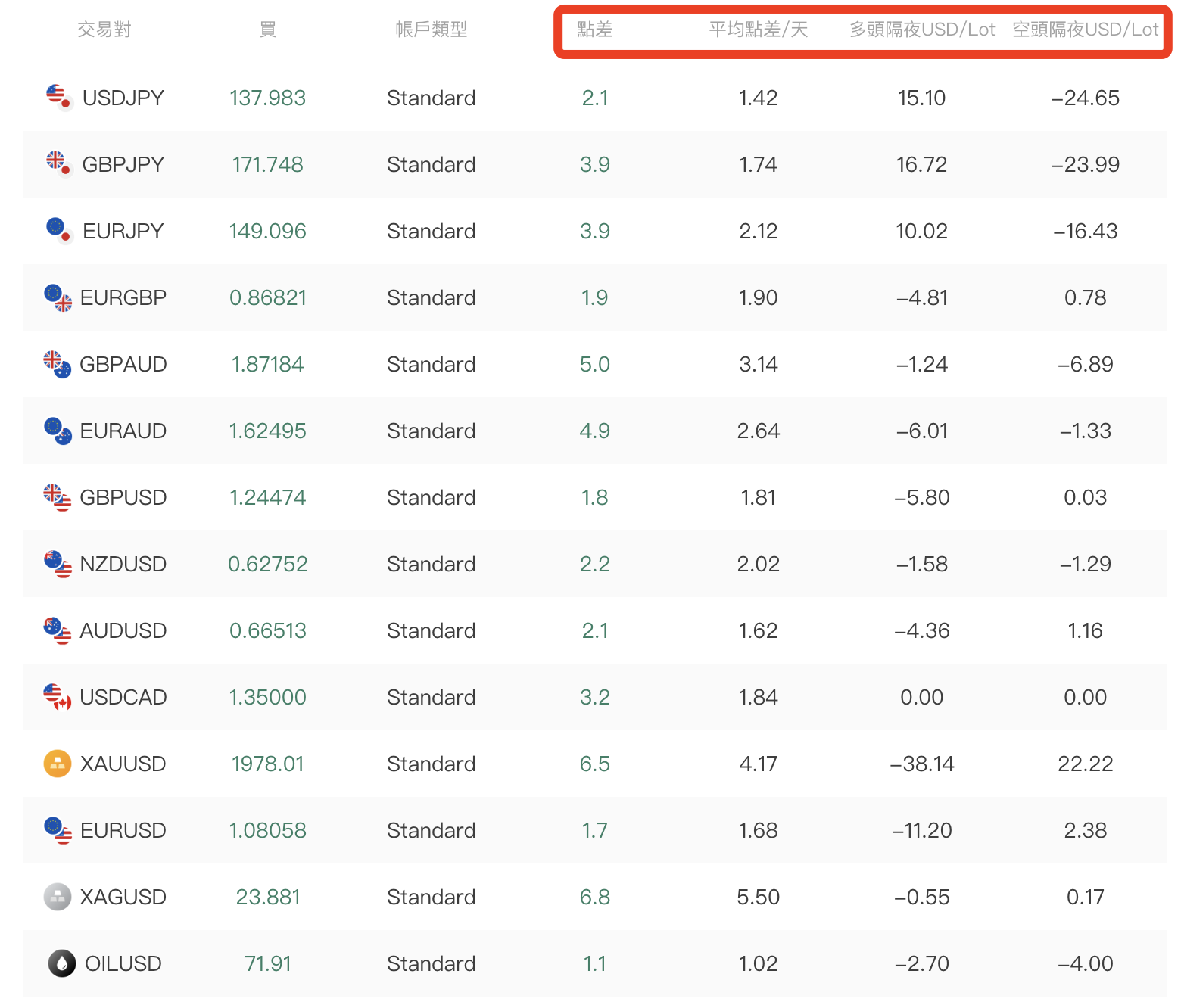

【资料来源:外汇天眼 某经纪商的点差与多空隔夜利息参考值】

然而由于平台对于隔夜利息的计算和方法除了会考虑货币对或者商品之间的名义利率,也会参考平台用户本身的多空单情况来微调,特殊情况下还会作出明显的改动。

如果交易者尚未通过赚钱利息来平摊掉之前交易的成本,比如点差(Spread)、佣金(Commision)或者手续费(Fees)),就会面临两难局面:是继续持仓等待平台再做调整还是直接平仓离场?

对于这种变数,我们建议可以通过将投资组合相对丰富化的方式来减少影响。比如一个货币对之间的套利会直接因为隔夜费而失败,但2-3组组合的话,就可以平滑风险与收益。对于大资金来说,这种放弃部分利润而提高赢面的方法是可取的。

总结

以上四大类基本就是差价合约CFD交易中可能遇到的问题,虽然都存在一定的风险和不确定性,但也可以通过各种方法应对。再考虑到差价合约所带来的各种便捷性,投资者显然不应该因为一些可以解决的问题而因噎废食。

要避免这些不必要的风险,最好的方式还是选择一个靠谱的CFD经纪商再进行CFD交易,这样你才能把精力集中在研究自己的交易系统上,做到有的放矢。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情