兆威機電「靈巧手」破局,雙平台上市拓展全球

近日,深交所上市的兆威機電(003021.SZ)宣布其港股IPO申請已通過港交所上市聆訊。作為中國領先的微型傳動與驅動系統一體化解決方案供應商,兆威機電此次「A+H」雙平台資本布局,既是對全球化戰略的加速推進,也折射出其在高度分散、競爭激烈的細分市場中尋求突破的迫切需求。

市場地位領先,但行業格局高度分散

兆威機電的核心業務聚焦於微型傳動與驅動系統,產品涵蓋傳動系統、微電機系統及電控系統,廣泛應用於智能汽車、消費電子、醫療設備、先進工業製造及具身機器人等領域。該公司於2020年登陸深交所,按現價123.24元人民幣計,市值或為297億元人民幣。

2022年以來,其營收和利潤持續攀升,營收從2022年的11.52億元(單位人民幣,下同)穩步增長至2024年的15.25億元,復合年增幅或達15.06%;2025年前三季營收按年增長18.70%,至12.55億元;經調整淨利潤率亦從2022年的13.26%提升至2024年的15.13%,2025年前三季則從上年同期的15.18%提高至15.40%,顯示出一定的盈利質量改善。

然而,儘管兆威機電在中國乃至全球微型傳動與驅動系統市場處於領先地位,該細分賽道本身呈現高度分散特徵。國際競爭對手包括日本尼得科(Nidec)、瑞士maxon、德國福爾哈貝(FAULHABER),以及港股上市公司德昌電機(00179.HK)。

以德昌電機為例,其當前市值約249億港元(約合221億元人民幣),雖略低于兆威機電A股當前297億元人民幣的市值,但其全球客戶基礎和多元化布局更為成熟。值得注意的是,德昌電機2026年以來股價累計下跌10.36%,反映市場對傳統微電機企業增長前景的謹慎態度--這一情緒也可能傳導至兆威機電的港股估值邏輯。

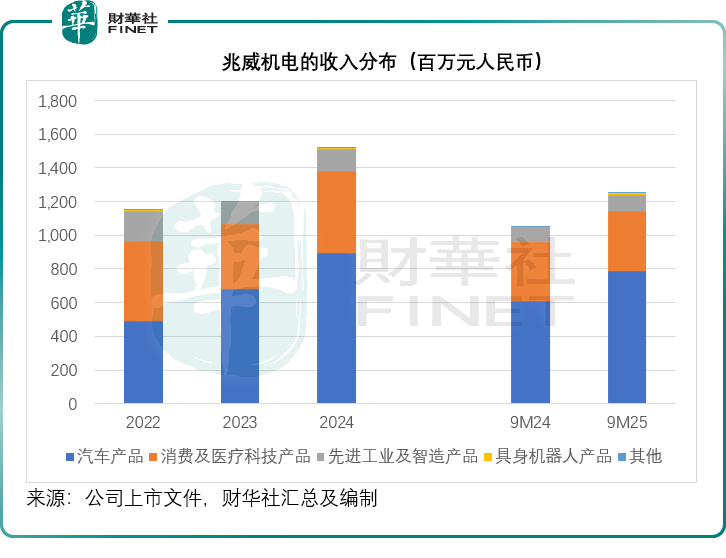

業務結構:汽車主導,機器人尚處早期

從收入構成看,汽車產品是兆威機電的核心引擎。

2024年,該公司的汽車相關業務收入達8.95億元,占總營收的58.71%,較2022年的42.74%高出近16個百分點,到2025年前三季,汽車業務的收入占比更達到62.88%,主要受益於智能座艙、底盤域控制器及車身電子等領域的滲透。其客戶不乏赫赫有名的品牌,包括博世集團、比亞迪(01211.HK)、小米集團(01810.HK)、華為等。

相比之下,具身機器人業務雖被該公司列為戰略重點,但2024年收入僅600餘萬元,2025年前三季度增至不到1,600萬元,占比仍不足1.3%。

儘管如此,兆威機電在機器人末端執行器領域確有技術亮點。其於2024年11月發布首款商業化高自由度靈巧手,成為中國首家推出此類產品的廠商,並於2025年7月推出第二代產品。該產品搭載自研微型驅動模組,直接對標特斯拉(TSLA.US)Optimus、智元機器人、速騰聚創(02498.HK)等新興玩家。然而,目前靈巧手尚未形成規模化收入,商業化路徑仍待驗證。

消費及醫療科技板塊則呈現波動:2023年收入下滑至3.9億元,2024年回升至4.88億元,今年前三季的收入增幅也僅0.65%,主要依賴智能穿戴(如IPD瞳距調節模組)、外科吻合器、微量注射泵等高精度應用場景。先進工業板塊的年收入則停滯在1.26億元左右,增長乏力。

從盈利能力來看,汽車業務毛利率有不俗的提升,2024年全年分部毛利率為32.51%,2025年前三季則提升至34.47%,但是消費及醫療科技產品領域的利潤表現卻出現波動,2024年有較為明顯的改善,但是到2025年前三季則出現收縮,先進工業及智造分部的毛利率則大致維持穩定。值得留意的是具身機器人業務的毛利率有較大幅度的提升,2025年前三季的毛利率高達45.78%。

自主製造能力構築護城河,產能利用率維持高位

兆威機電的優勢在於垂直整合能力,該公司覆蓋從齒輪減速箱、微型電機到電控模塊的全價值鏈,具備核心零部件自主生產能力。截至2025年9月底,其在深圳、東莞、蘇州設有生產基地。2024年,深莞兩地產能利用率分別為80.8%和81.4%;2025年前三季度進一步提升至81.0%和85.3%,或反映訂單飽滿、製造體系高效。蘇州新基地於2025年中部分投產,尚未披露具體利用率,未來或成產能釋放關鍵。

港股募資用途:全球化野心明確,但風險並存

根據其上市文件,兆威機電擬將港股IPO募集資金用於五大方向:

1)全球技術研發與產品組合擴展;

2)海外產能擴張與效率提升;

3)有選擇地展開全球戰略合作、投資和併購;

4)全球銷售與服務網絡建設;

5)運營資金及一般企業用途。

這一規劃清晰傳遞其「走出中國」的意圖。目前,其海外收入占比仍較低:2024年為2.12億元,占總營收的13.93%,2025年前三季度回落至1.45億元,占比降至11.57%,但海外業務的毛利率更具吸引力,其2024年國內及國外業務毛利率分別為29.14%和43.89%,2025年前三季則分別為31.14%和44.24%。在全球地緣政治複雜、供應鏈重構背景下,能否有效建立本地化服務能力、應對貿易壁壘,將是其國際化成敗的關鍵。

此外,儘管該公司現金流狀況總體穩健--2022年至2024年及2025年前三季均保持正現金流入,2022年至2024年合共創造經營淨現金流入5.44億元,2025年前三季的淨現金流入也有1.02億元;但同期的資本開支巨大:2022-2024年累計資本支出總額或達6.35億元,2025年前三季的資本支出也高達1.24億元,超過其經營活動產生的淨現金流入。若港股募資不及預期,或全球擴張節奏過快,可能對財務槓桿與回報率構成壓力。

估值與市場預期:成長性與現實之間的張力

當前,資本市場對其機器人概念及汽車電子高增長或會給予一定認可。然而,投資者需警惕兩點:

一是「具身機器人」敘事尚處早期,技術轉化與客戶導入周期長,短期內難以為利潤貢獻主力;

二是微型傳動行業雖技術門檻高,但客戶定製化程度強、議價能力弱,疊加原材料價格波動,毛利率承壓風險始終存在。

結語:雙平台上市是跳板,更是考驗

兆威機電赴港IPO已過聆訊,標誌著其全球化戰略邁出實質性一步。憑藉在汽車電子領域的深厚積累、垂直整合的製造優勢,以及在靈巧手等前沿領域的先發卡位,該公司具備成長為全球微型驅動系統重要玩家的潛力。

但必須清醒認識到:在一個高度分散、巨頭林立的市場中,僅靠技術領先不足以構建持久壁壘。如何將「中國速度」轉化為「全球信任」,如何在機器人浪潮中兌現商業化承諾,將是兆威機電從「國內龍頭」邁向「全球領先玩家」的真正試金石。港股市場向來對盈利確定性要求嚴苛,兆威機電的故事能否打動國際投資者,仍有待時間檢驗。