美國國內生產總值(GDP)預計在第二季度反彈,受到強勁消費的提振

- 美國GDP預計在第二季度以年化2.5%的速度增長。

- 投資者將從貨幣政策的角度分析數據。

- 美元需要強勁的數據才能擺脫多年來的低點。

美國經濟分析局(BEA)定於週三12:30 GMT發布第二季度國內生產總值(GDP)的初步估計。分析師預計數據顯示年化增長2.5%,而第一季度則出現了0.5%的收縮。

市場期待強勁的GDP報告以消除滯漲擔憂

本週經濟日曆的主要亮點之一是美國第二季度的初步GDP數據,這被廣泛認為是每季度發布的三項數據中最能影響市場的估計。GDP將在美聯儲(Fed)利率決策前幾個小時發布,可能會對中央銀行的貨幣政策立場產生一定影響。

在第一季度意外經濟收縮之後,投資者將特別關注第二季度經濟反彈的程度。穩定的勞動力市場有助於保持健康的消費水平,而關稅前景也開始明朗。交易者渴望忘記今年早些時候困擾市場的滯漲擔憂。

週三的國內生產總值報告將為美聯儲的貨幣政策決策提供框架,該決策將在同一天稍晚時公布。該銀行很可能會維持利率不變,但市場將密切關注是否有任何立場變化,尤其是關於9月份降息的可能性。與經濟表現數據一起,經濟分析局還會發布GDP價格指數——也稱為GDP平減指數——該指數衡量所有國內生產的商品和服務的通脹,包括出口但不包括進口。預計這一數據在第二季度將從前一季度的3.8%降至2.4%。這些數據很重要,因為它們消除了通脹的影響,使得對實際增長的評估更加準確。

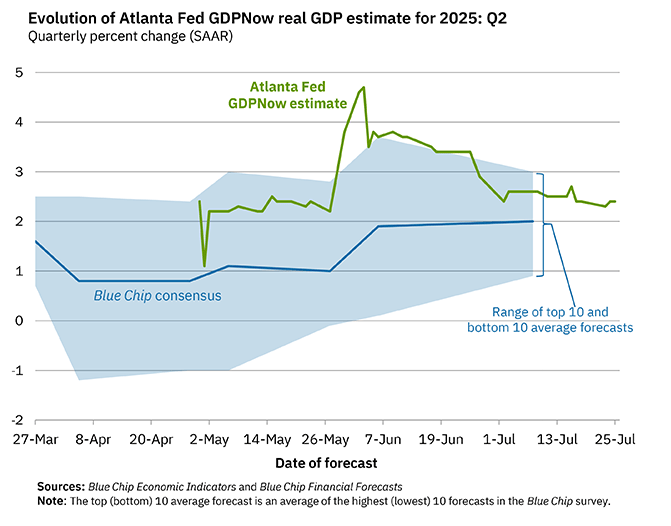

同樣,亞特蘭大聯邦儲備銀行的GDPNow模型——因其實時跟蹤經濟活動而備受關注——在7月25日的更新中預測第二季度GDP增長為2.4%。

國內生產總值數據何時發布,如何影響美元指數?

美國GDP報告定於週三12:30 GMT發布,可能會對美元(USD)產生重大影響。投資者需要硬數據來鞏固近期宏觀經濟數據帶來的積極情緒,並確認經濟已經走出困境,因為貿易不確定性開始減弱。

美元可能對強勁的GDP數據比對低於預期的數據更為敏感。強勁的經濟表現,加上穩健的勞動力市場和商業活動的加速,將為美元的復甦提供有利的基本面背景。然而,請記住,市場的即時反應可能有限,因為市場可能會等待美聯儲做出投資決策。

對美元最有利的組合將是強勁的GDP數據和鷹派的美聯儲。這並不是不可能的情景。如果經濟增長達到2.5%或更高,且消費者通脹接近3%而非美聯儲的2%目標,美聯儲主席傑羅姆·鮑威爾不太可能暗示市場所期待的9月份降息。

這可能為美元提供必要的動力,從年低點起飛,並創造更深的看漲反轉的條件。相反,低於預期的讀數可能會使9月份降息的希望保持活躍,並限制美元的復甦。

更廣泛的美元指數(DXY)技術前景依然看跌,但短期偏向顯示出潛在底部的跡象,此前從1月的高點到7月的低點貶值約12%。

從技術上講,7月底的高低點結合日線相對強弱指數(RSI)和MACD指標上看到的看漲動能改善,表明下行趨勢已經耗尽,美元可能準備進行更深的復甦。

然而,多頭需要突破7月中旬的高點,即99.00區域,以確認趨勢轉變,並向99.40進發,那裡是6月10日和6月23日的限制點,接近心理關口100.00。

在下行方面,7月24日的低點97.10是捍衛7月初觸及的多年來低點96.40的關鍵水平,保持美元復甦的嘗試。如果在這些水平下出現看跌反應,可能會瞄準4月-5月復甦的161%斐波那契回撤位95.40。

國內生產總值常見問題(FAQ)

一個國家的國內生產總值(GDP)衡量的是其經濟在一定時期內(通常是一個季度)的增長率。最可靠的數據是將GDP與上一季度進行比較,如2023年第二季度與2023年第一季度,或與去年同期進行比較,如2023年第二季度與2022年第二季度。折合成年率的季度GDP數據推斷出該季度的增長率,就好像它在今年剩余時間裏是不變的一樣。然而,如果暫時的沖擊影響了一個季度的增長,但不太可能持續全年,那麽這些可能會產生誤導——就像2020年第一季度新冠疫情爆發時發生的那樣,當時增長急劇下降。」

GDP增長通常對一個國家的貨幣有利,因為它反映了經濟增長,更有可能生產出口商品和服務,並吸引更多的外國投資。同樣,當GDP下降時,通常對貨幣是負面的。當經濟增長時,人們傾向於增加消費,從而導致通貨膨脹。然後,該國的中央銀行不得不提高利率來對抗通貨膨脹,其副作用是吸引更多來自全球投資者的資本流入,從而幫助本幣升值。」

當經濟增長,GDP上升時,人們傾向於消費更多,從而導致通貨膨脹。國家的中央銀行不得不提高利率來對抗通貨膨脹。較高的利率對黃金來說是負面的,因為相對於把錢存在現金存款賬戶中,它們增加了持有黃金的機會成本。因此,較高的GDP增長率通常是黃金價格的看跌因素。