第一季GDP前瞻:美國經濟看起來將穩定成長2.5%,較第四季放緩

- 美國第一季國內生產毛額(gdp)預計將以2.5%的年化速度成長。

- 美國經濟目前的韌性為軟著陸提供了支持。

- 市場目前預計,Fed(fed)將於9月啟動其寬鬆週期。

美國經濟分析局(BEA)將於本週四公佈第一份美國1 - 3月國內生產毛額(GDP)估計值。該報告預計將顯示,繼上一季3.4%的年化成長率之後,第二季經濟成長將達到2.5%。

預測美國國內生產毛額:解讀資料

週四美國經濟議程的主要內容是公佈首季GDP報告,該報告定於格林尼治時間12:30公佈。分析師預計,第一次評估將顯示,今年1月至3月,全球最大經濟體的經濟成長率為2.5%,雖然成長速度明顯低於上一季的3.4%,但仍較為強勁。

經濟分析局最新發布的數據顯示:「2023年實際GDP成長2.5%(從2022年的年度水準到2023年的年度水準),而2022年的成長率為1.9%。2023年實際GDP的成長主要反映了消費者支出、非住宅固定投資、州和地方政府支出、出口和聯邦政府支出的成長,這些成長部分被住宅固定投資和私人庫存投資的減少所抵消。

市場參與者也將密切關注GDP物價指數(GDP平減指數),它代表了一個經濟體在特定時期(通常是一年或一個季度)內所有新的、國內生產的最終產品和服務的價格平均變動。它本質上反映了一個經濟體的通貨膨脹率或通貨緊縮率。在2023年的最後一個季度,GDP價格指數上漲了1.7%,現在預計將上漲3.0%。

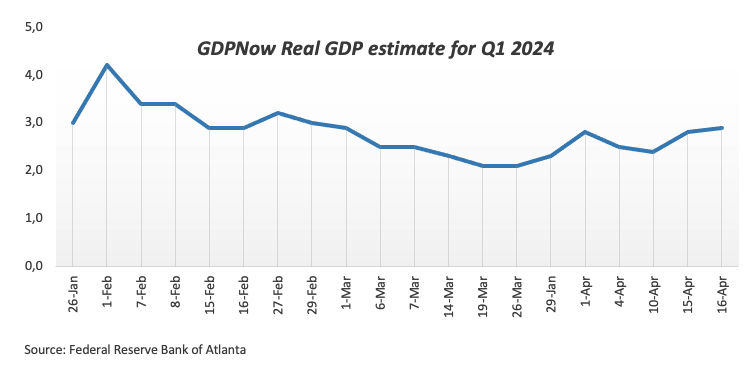

此外,亞特蘭大聯邦儲備銀行GDPNow對第一季實際GDP的估計也支持了美國經濟在此期間表現穩健的觀點。

道明證券(TD Securities)的分析師表示:「今年年初,GDP成長可能會溫和降溫,但在去年第三季和第四季分別以4.9%和3.4%的季率(AR)兩次強勁成長後,成長速度仍將保持堅挺。穩固的消費者支出。 ”

GDP數據什麼時候公佈,它對美元有什麼影響?

美國GDP報告將於週四格林尼治時間12:30公佈。同時,在美國第一季GDP初值和週五公佈的個人消費支出價格指數(PCE)所追蹤的通膨數據發布之前,美元似乎已經開始了盤整階段。

同時,宏觀經濟前景與市場參與者對聯準會(Fed) 9月首次降息的預期保持一致。據此,芝加哥商品交易所集團(CME Group)的聯準會觀察工具(FedWatch Tool)認為,9月利率下降的可能性在70%左右,從一個月前的近3%回升。

亞特蘭大聯邦儲備銀行行長拉斐爾·博斯蒂克(Raphael Bostic)預計,在美聯儲寬鬆週期開始之際,美國通膨率將比此前預測的緩慢達到2%,但他並不急於降息。紐約聯邦儲備銀行總裁約翰威廉斯強調說,聯準會的決定是基於積極的數據和經濟實力,如果需要提高利率,聯準會可能會調整。聯準會理事鮑曼(Michelle Bowman)暗示,降低通膨的努力可能遇到了障礙,讓利率回到聯準會目標水準的能力存在不確定性。最後,聯準會主席鮑威爾(Jerome Powell)在他的最新言論中表示,他並不急於開始降息,這與廣泛的利率制定者的觀點一致。

結果揭曉前的搶先一瞥

第一季強於預期的GDP成長可能會支持這樣的預期,即聯準會將推遲其寬鬆計畫的啟動,可能會推遲到9月或12月,這反過來應該會轉化為美元的進一步走強。在GDP物價平減指數上升的情況下,美元也可望站穩腳步。

另一種情況是,圍繞美元的態度突然改變,從而對當前市場對今年晚些時候降息的押注構成挑戰,這應該需要公佈比預期更糟糕的數據,而目前看來這種情況不大可能發生。

美元指數的技術面

FXStreet的高級分析師Pablo Piovano指出:「如果看漲情緒積聚起來,美元指數(DXY)可能會觸及4月16日的2024年迄今的最高點106.51。突破這個水平可能會鼓勵市場參與者開始對11月的峰值107.11(11月1日)進行潛在的測試,然後是2023年的高點107.34(10月3日)。

Pablo補充道:「如果我們從相反的方向看,4月底部103.88(4月9日)仍然受到200日簡單移動平均線(SMA) 103.99的支撐,預計該區域將提供可觀的支持。該區域的崩潰將跌向100日移動均線103.67,然後是3月低點102.35(3月8日)。