摘要

TradingKey - 我們預期短期內(0-3 個月)日圓有較高的升值可能性。這項展望主要基於兩大核心因素:首先,美日貨幣政策的分化(聯準會降息與日本央行升息並行)將支撐日圓對美元的匯率;其次,日本債券殖利率預計將維持相對高位,進一步強化日圓的匯率走勢。從中期(3-12 個月)來看,日圓對美元可能進入穩定期。從歷史經驗來看,日圓對美元的大幅升值通常需要滿足以下條件之一:1)美國經濟陷入衰退;2)美國通膨大幅回落;3)聯準會大幅降息;或 4)全球危機加劇日圓的避險屬性。展望未來,由於上述條件不太可能出現,日圓持續升值的可能性較低。總結而言,日圓對美元將先升後平。

來源:TradingKey

* 投資者可以透過被動基金(如ETF)、主動基金、金融衍生性商品(如期貨、選擇權和掉期)、差價合約和點差交易直接或間接投資於外匯市場。

1. 近期外匯走勢

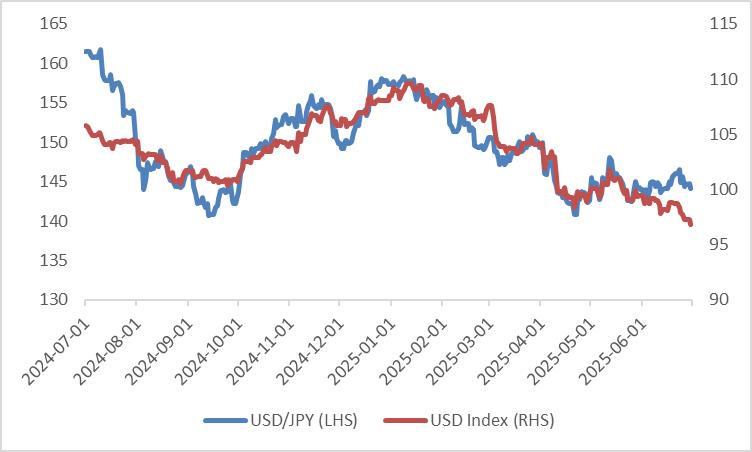

從今年年初至 5 月初,日圓持續升值。這主要是由於美元指數走弱 —— 受川普關稅政策及全球 「去美元化」 趨勢的影響,美元指數承壓,間接支撐了日圓(圖 1)。然而,自 5 月以來,日圓對美元進入相對穩定階段,原因包括多重因素疊加:美日公債殖利率差收窄、日本央行升息預期延後、美英協議簽署,以及中美緊張關係緩和。展望未來,日圓將繼續在區間內波動,還是開啟單邊走勢?我們的分析顯示:短期(0-3 個月)內,日圓極有可能升值;而中期(3-12 個月),日圓對美元料將再次趨穩。具體分析如下:

圖1:美元兌日圓和美元指數

來源:路孚特,TradingKey

2. 外匯短期展望

短期來看,我們對日圓持看漲態度,這主要由兩大關鍵因素驅動。首先是美日貨幣政策的分化:米價高漲及服務業通膨持續高漲,已推動日本整體 CPI 和核心 CPI 遠高於日本央行 2% 的目標。高通膨已開始拖累日本經濟成長,導致第一季實質 GDP 出現負成長。但展望未來,持續的薪資成長有望提振總需求,促進需求 - 庫存良性循環的形成,這將助力日本經濟成長在未來幾季轉為正成長。在經濟穩健成長與高通膨的背景下,我們預期日本央行將繼續升息,進而支撐日圓對美元升值。

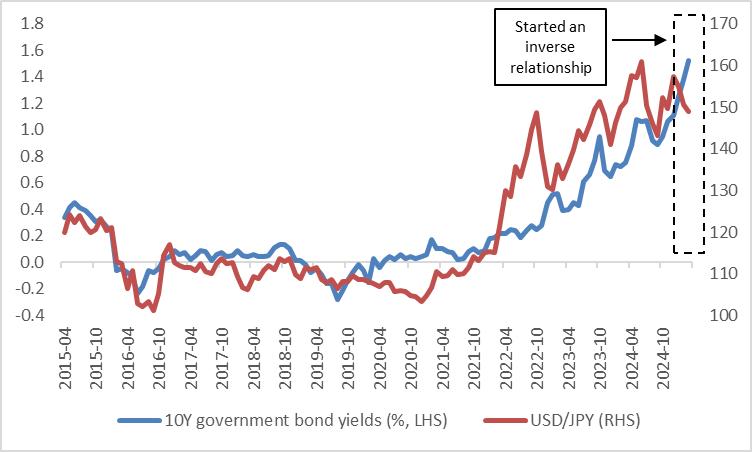

其次,貨幣政策正常化可望推動日本公債(JGB)殖利率維持高點。從理論層面而言,較高的殖利率會吸引外資流入,改善經濟預期並轉變風險偏好,進而支撐日圓升值。然而在過去十年間,受日本央行長期實施負利率政策影響,日本公債殖利率與日圓匯率的相關性較弱,甚至有時與理論預期相違背。隨著負利率政策的終結,日本市場動態已重新與理論模型連結(圖 2)。展望未來,日本公債殖利率的高企可能進一步推動日圓升值。

圖 2:日本公債殖利率與美元兌日圓匯率走勢

來源:路孚特,TradingKey

3. 外匯中期展望

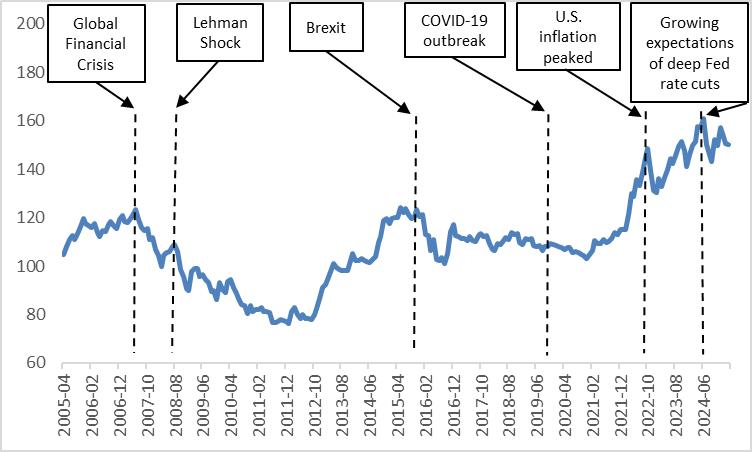

日圓能否在中期內持續大幅升值?從歷史來看,日圓對美元的持續升值通常需要滿足以下條件之一:1)美國經濟衰退;2)美國通膨大幅下降;3)聯準會大幅降息(以上皆會削弱美元);或 4)全球危機強化日圓的避險屬性(圖 3)。展望未來,儘管美國及全球經濟成長率預計放緩,但不會陷入衰退。由於上述條件不太可能兌現,日圓持續升值的可能性較低。此外,從中期視角,美國經濟前景走弱將拖累全球成長。鑑於美元和日圓均屬於避險貨幣,全球經濟放緩可能對兩者形成支撐,促使日圓兌美元匯率在區間內保持穩定。

圖 3:導致日圓大幅升值的外在因素

來源:路孚特,TradingKey

* 如需了解更多支持我們外匯市場觀點的經濟情勢與展望,請參閱下文宏觀經濟章節。

4. 宏觀經濟

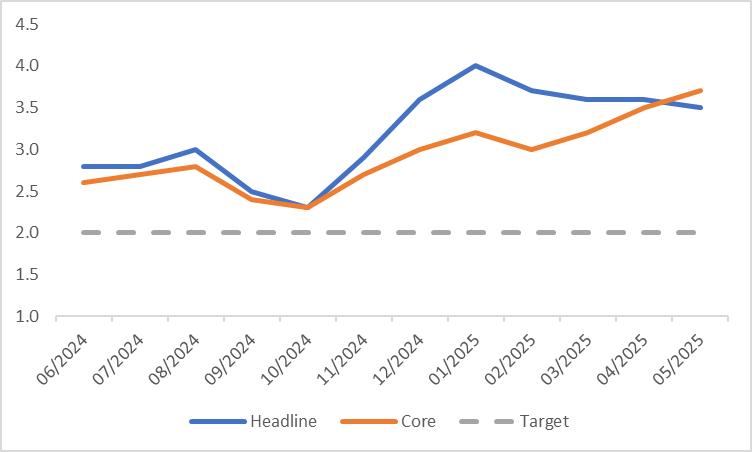

日本經濟目前正面臨高通膨這項巨大挑戰。就整體消費者物價指數(CPI)而言,儘管這項通膨指標已從今年年初的 4% 有所回落,但最新的 5 月數據仍高達 3.5%,遠高於日本銀行設定的 2% 目標。其主要驅動因素是米價的飆升 —— 即便政府採取了釋放緊急大米儲備、改革流通體係等措施,米價仍較上年翻倍有餘。同時,剔除能源和食品的核心 CPI 自 2 月起持續上漲(圖 4.1)。這一漲幅在很大程度上歸因於薪資成長推動核心服務業價格攀升。

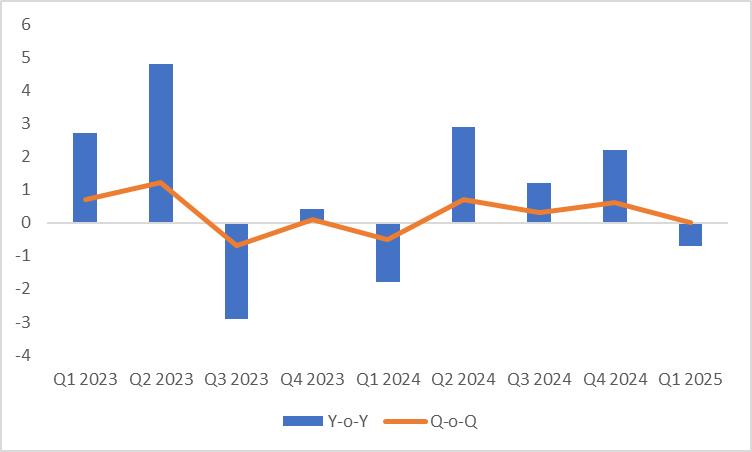

高通胀已对日本经济增长产生显著影响。尽管私营部门收入有所增加,但受持续物价上涨担忧及未来不确定性的驱动,个人消费下降了 0.5%。此外,全球需求疲软加上贸易紧张局势,导致日本出口近期出现下滑。再加上制造业增速放缓和投资减少,这些因素共同导致第一季度实际国内生产总值(GDP)同比负增长(图 4.2)。展望未来,我们对日本宏观经济前景仍持乐观态度。预计政府持续投放紧急大米储备将缓解通胀压力,加之工资持续增长,这将推动家庭实际收入提升。收入增加将支撑总需求上升,维持补库存周期。通过这种良性的需求 - 库存循环,日本经济增长有望在未来几个季度转为正增长。

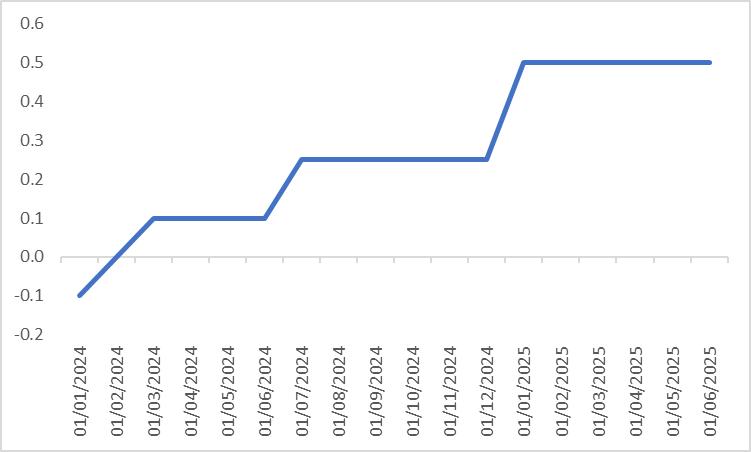

自日本央行於 2024 年 3 月結束負利率政策以來,已累計升息 60 個基點(圖 4.3)。 2025 年 6 月 17 日,該央行將政策利率維持在 0.5%,並宣布從 2026 年 4 月起,將資產負債表縮減速度從每季 4,000 億日圓降至每季 2,000 億日圓。儘管這項舉措看似偏鴿派,但我們認為該政策不太可能持續。鑑於通膨仍高於目標水準且經濟前景相對樂觀,我們預期日本央行將轉向鷹派立場,於 2025 年第三或第四季重啟升息週期。

圖 4.1:日本消費者物價指數(%,年比)

來源:路孚特,TradingKey

圖4.2:日本實際GDP(%)

來源:路孚特,TradingKey

圖4.3:日本央行政策利率(%)

來源:路孚特,TradingKey

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情