強美元回歸?高盛警告三大阻力制約,後市焦點看這里!

投資慧眼Insights -

川普宣佈將對加拿大商品加征35%關稅,美元處於反彈格局之中

週五(7月11日)川普宣佈,將自8月1日起對從加拿大進口的商品徵收35%關稅。因芬太尼從加拿大流入美國以及不公平貿易行為。另外,川普還表示其他尚未收到關稅信的貿易夥伴可能面臨15%至20%的全面關稅。

本周稍早,川普宣佈要對巴西徵收50%關稅之後,巴西總統盧拉強硬表態,聲稱沒有義務使用美元進行貿易,若雙方談判無效,巴西準備對等反制。

值得留意的是,美元自7月1日創下的三年半低位96.4後始終維持反彈格局,甚至一度反彈逼近98.0。究其原因,市場對美國貿易談判情景感到樂觀,更多的關稅有助於填補大美麗法案導致的財赤缺口。另外,美國經濟、通脹在關稅衝擊下保持穩健緩解了美國債券市場擔憂,這主要體現在當前的美國科技牛市及強勁的7月3日公佈的強勁非農數據(新增就業14.7萬人,超預期的11.1萬人)。

基於市場對美國企業業績及人工智慧領域的樂觀,標普、納指續創歷史新高,輝達(Nvidia)成為史上首家市值突破4萬億美元的企業,而科技牛市亦推升比特幣飆上歷史新高118426美元。

綜上所述,美元當前無疑處於反彈格局當中,然而隨著主要國家債券殖利率持續走高、通脹或於三季度顯現,美元的反彈的持續性令人質疑,而一旦去美元化持續,屆時需警惕美股、比特幣的漲勢面臨停滯的可能。

高盛警告,美元避險屬性難回歸,三大阻力制約美元復蘇

高盛策略師Karen Reichgott Fishman和Lexi Kanter在最新研報中稱,美元正經歷數十年來最顯著的避險屬性弱化週期——今年當美股下跌時,美元同步貶值的概率較過去十年飆升逾兩倍,這迫使全球投資者重構外匯對沖策略。儘管近期美元與風險資產的相關性已呈現正常化跡象,但美元仍可能繼續表現為風險貨幣的特徵。

高盛強調,政策不確定性、美國回報率優勢收窄及資本流動轉向三大因素正形成持續壓制美元的力量。

具體而言,高盛分析認為,政策不確定性居高不下,從關稅政策到聯准會獨立性等問題都存在變數,投資者需要看到更加可預測和友好的政策環境,才會重新依賴歷史上已建立的相關性關係。

此外,資本分散化趨勢增強,美國回報前景的優勢地位減弱也強化了投資組合多元化的理由。高盛此前研究顯示,資金流動在美元表現不佳中發揮了更大作用,儘管美股前景看起來更加積極,但對非美元市場更大的邊際需求或令外匯市場繼續偏離週期性基本面。

再者,財政擔憂也可能重新抬頭,正如5月底短暫出現的情況。但若債務問題再現,可能再度加劇資本流出和美債拋售的擔憂。

筆者認為,市場接下來的重點或於下周開啟的新一輪美股財報季,首先公佈的是華爾街大行財報,而市場更加關注美股七巨頭的盈利情況。若企業盈利表現不佳,預計將令當前美國的火熱行情降溫。

美元走勢:或正處於大週期下行當中,警惕99.4附近阻力

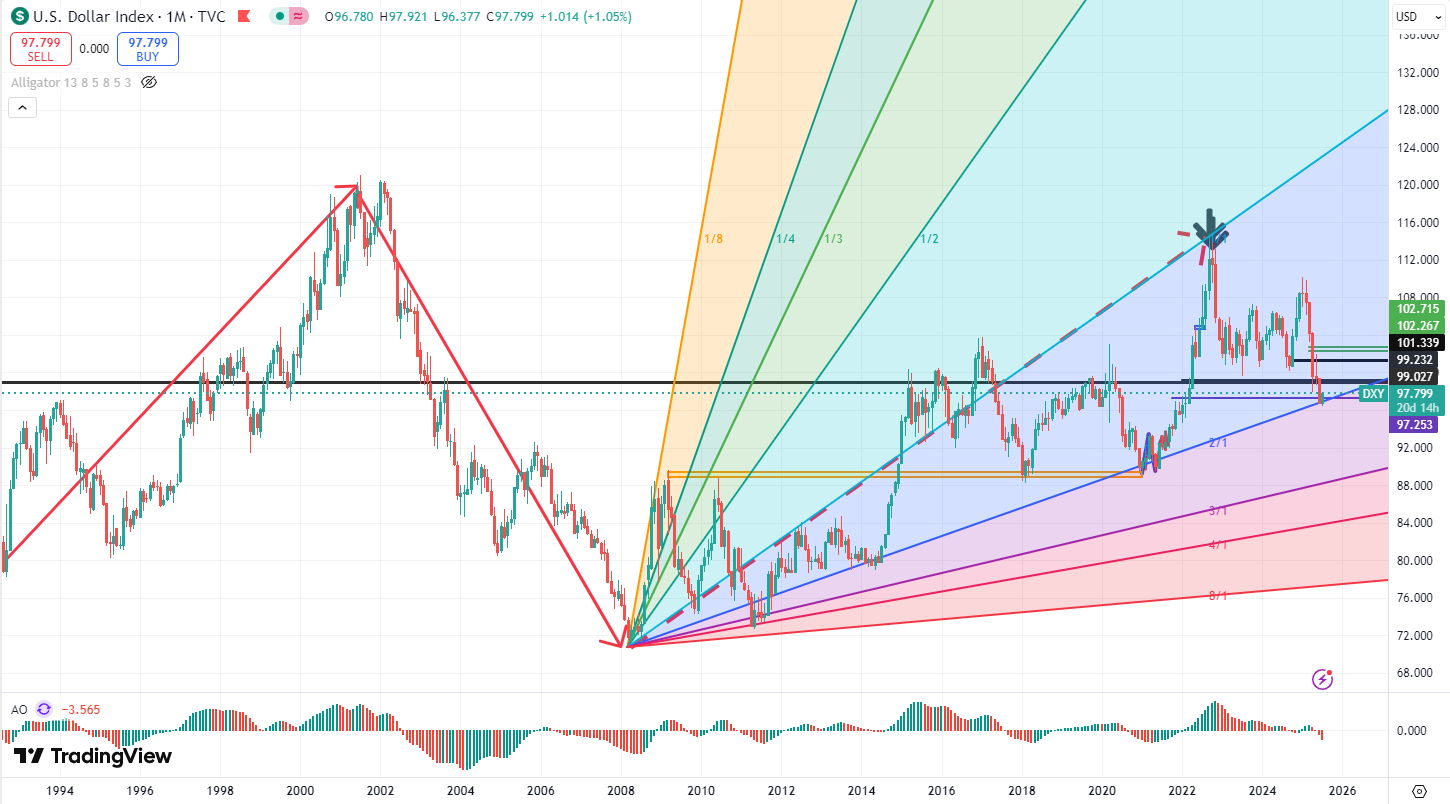

美元指數月線圖:

圖片來源於:tradingview

月線圖顯示,美元自2022年9月觸及114.77後開啟跌勢,一系列更低的低點及更低的高點表明美元正處於下降趨勢當中,值得留意的是,美元已錄得連續五個月下跌,因而對待當前的反彈或更多應視為修正的角度看待,投資者可重點關注99.4附近阻力,而更大的風險或將於三季度內顯現,關注8月20日前後的重要時間窗口。

一旦美元後續進一步擊穿江恩2/1線(前期低位96.5附近),後續下行空間將被進一步打開,並進而確認2022年9月高點114.77為更大下行週期的起點。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情