- 日幣匯率貶值創9個月新低!避險需求減弱,央行年內升息無望?

- 【今日市場前瞻】日幣匯率逼近155!美眾議院投票結果將出爐

- 【今日市場前瞻】美政府關門有望結束,美股、比特幣、黃金大漲!

- 11月10日財經早餐:美政府停擺或迎轉機!美元三連跌、納指險失23000點、黃金觸及4000

- 11月12日財經早餐:美元創近兩周新低、黃金三連漲,WTI原油衝擊61.5,輝達挫3%!

- 【今日市場前瞻】黃金價格重回4000美元,英國央行利率決議來襲

過去一週,以太坊在鯨魚錢包和以太坊ETF中經歷了強烈的積累。

然而,其價格停滯不前,投資者利用了delta中性策略,這一策略可以通過在以太坊ETF中質押來加速。

在200日簡單移動平均線(SMA)遭遇拒絕後,以太坊面臨上升的看跌動能。

以太坊(ETH)在週三下跌2%,同時以太坊期貨的積累和空頭頭寸均有所增長。這種背離源於投資者利用delta中性策略來獲取收益。

以太坊面臨價格放緩的風險,因delta中性策略上升

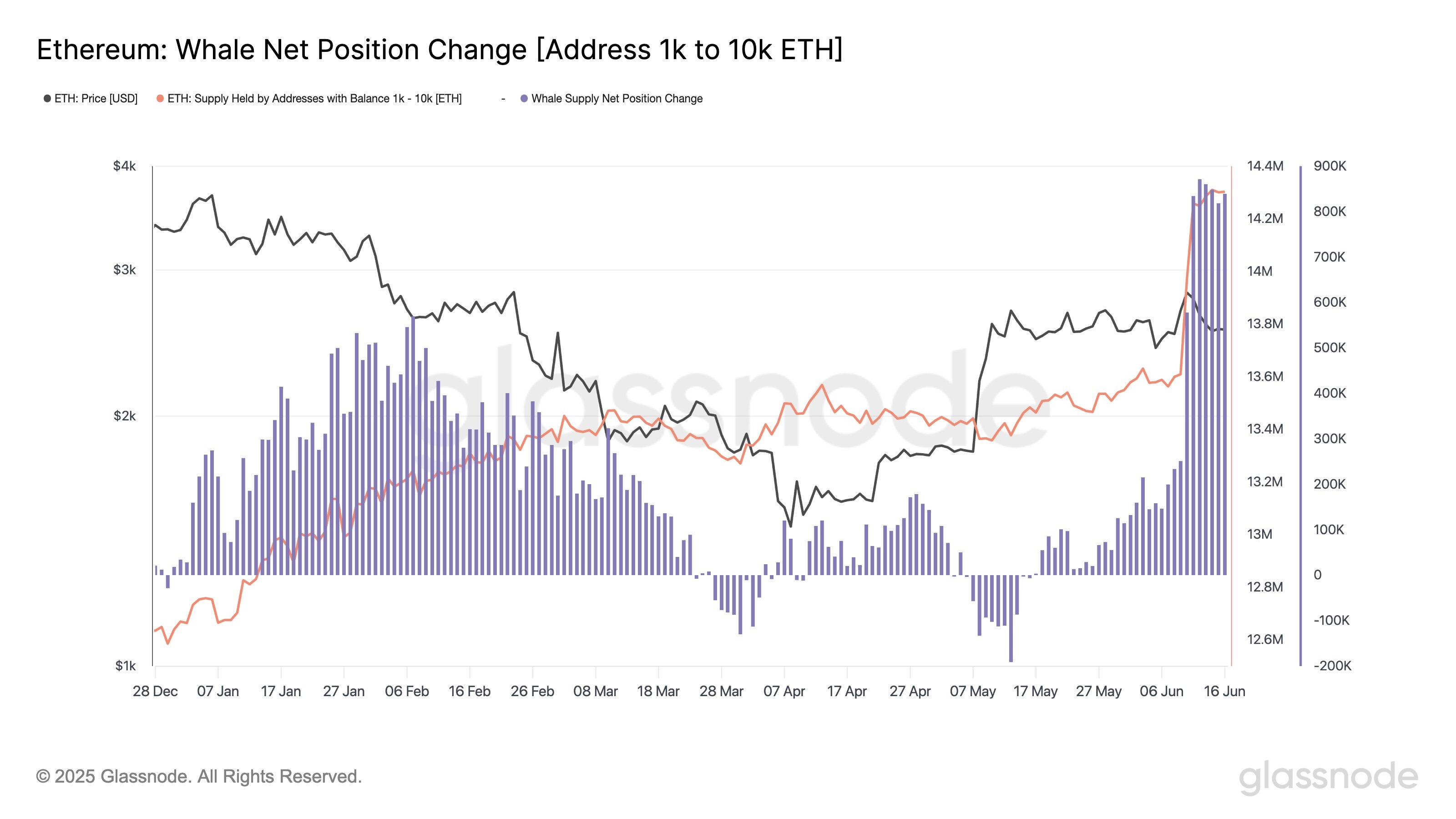

根據Glassnode的數據,以太坊鯨魚在過去一週擴大了持有量,每天購買約80萬ETH,持有1K-10K錢包的餘額超過1430萬ETH。

ETH鯨魚淨頭寸變化。來源:Glassnode

"僅在6月12日,以太坊鯨魚就增加了超過87.1萬ETH——這是今年迄今為止最高的日淨流入。這種規模的購買自2017年以來未曾見過,"Glassnode分析師寫道。

同樣,美國現貨以太坊ETF上週錄得5.28億美元的週淨流入——自12月以來的最高水平,並且在週五結束的19天流入潮中。

在同樣的背景下,質押的以太坊總量已超過3500萬,約占該頂級山寨幣總供應量的29%。

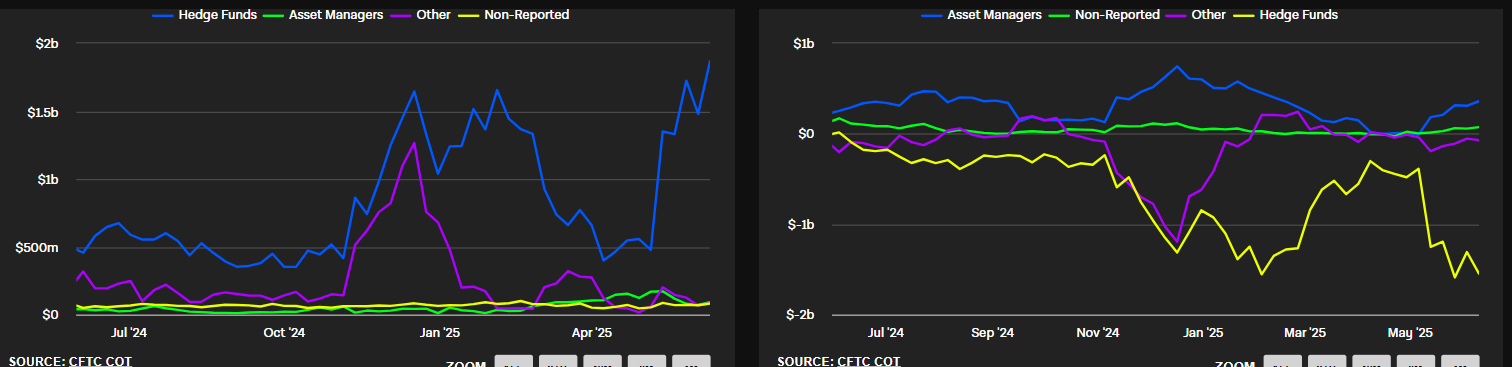

儘管現貨市場的購買壓力存在,但芝加哥商品交易所(CME)日益增長的空頭頭寸在過去幾週對以太坊的價格增長造成了壓力。持有CME以太坊期貨合約的對沖基金淨頭寸已達到-15.5億美元,超過最高的多頭頭寸3.61億美元約12億美元。

CME以太坊期貨的淨頭寸。來源:The Block

在Binance上也可以看到類似的大量空頭頭寸,空頭在5月穩步增長,隨後在6月放緩。

芝加哥商品交易所的空頭和現貨購買壓力同時增長的潛在原因可能是投資者在2024年第四季度末到2025年第一季度初重複其delta中性策略,以從以太坊基差交易中獲益。

delta中性策略涉及投資者以最小化方向性風險的方式平衡其投資組合。

"ETF的流入信號顯示出多頭敞口,但CME上空頭興趣的上升表明資金正在對沖現貨頭寸——這是一種經典的delta中性行為。這是對基差的複雜操作,而不是對以太坊方向的信念,"Douro Labs首席執行官Mike Cahill告訴FXStreet。

初始Fogo貢獻者Douglas Colkitt在對FXStreet的獨家評論中表達了類似的觀點。

"這就是教科書式的delta中性——多頭ETF或現貨,空頭永續合約,收割基差。我們在第一季度看到了這一點,很明顯資金再次在運行同樣的策略,"他說。

隨著美國證券交易委員會(SEC)批准以太坊現貨ETF的質押,這一策略可能會加速。

"今天,投資者可以購買ETH並賣出期貨以獲得保證的5.5%收益,如果質押獎勵上線,這一收益將增加2.5% [...] 這幾乎是無風險利率的兩倍,並且不會讓投資者面臨價格風險,"Amberdata衍生品總監Greg Magdini在給FXStreet的說明中表示。

Cahill還指出,質押的以太坊ETF可能會增強投資者之間的delta中性操作。

"ETF中的質押收益加強了delta中性操作的理由,因為資金可以提取質押回報,同時中和價格風險。這是一個資本高效的套利循環,現在通過受監管的產品進行擴展,"他補充道。

Colkitt強調,如果SEC批准質押,delta中性可能成為機構的默認策略。"這就是Ethena的模型,經過傳統金融的打磨。一旦ETF開始質押,delta中性就會成為機構的默認選擇,"Colkitt補充道。

以太坊價格預測:以太坊在200日SMA遭遇拒絕後在$2,500附近掙扎

根據Coinglass的數據,以太坊經歷了1.0739億美元的期貨清算,過去24小時內多頭和空頭清算分別為8511萬美元和2228萬美元。

在200日簡單移動平均線(SMA)遭遇拒絕後,ETH短暫跌破$2,500關鍵水平,然後在$2,450附近的38.2%斐波那契回撤位找到支撐。這個斐波那契水平得到了剛好位於關鍵上升通道下邊界上方的50日SMA動態支撐的加強。

ETH/USDT日線圖

如果ETH未能維持之前提到的支撐水平,風險將向$2,260至$2,100區間下降,受到100日SMA的加強。進一步下跌可能會使這款頂級山寨幣向$1,750移動以收集流動性。

在上行方面,ETH必須突破並維持在$2,800作為支撐,以開始新的上升趨勢。

相對強弱指數(RSI)正在測試其中性水平,而隨機振盪器正朝著超賣區域趨勢,表明看跌動能上升。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情