XRP könnte aufgrund zunehmender Akzeptanz durch Institutionen und Privatpersonen erneut um 25 % ausbrechen

- Der XRP-Preis konsolidiert sich am Freitag und hält die Unterstützung bei 2,11 USD, bevor ein potenzieller Ausbruch aus einem 25%igen inversen Kopf-Schulter-Muster erfolgt.

- Das Interesse von institutionellen und privaten Anlegern an XRP-gebundenen Produkten steigt, und die CME Group bereitet die Einführung von XRP-Futures im Mai vor.

- Der RSI-Indikator zieht sich in Richtung der Mittellinie zurück, was auf eine Zunahme der bärischen Stimmung hinweist und eine potenzielle anhaltende Trendumkehr andeutet.

Der PreisvonRipple (XRP) konsolidiert sich und wird zum Zeitpunkt der Erstellung dieses Berichts am Freitag bei 2,18 USD gehandelt, nachdem er zur Wochenmitte auf 2,30 USD gestiegen war. Die Ablehnung dieses Wochenhochs führte dazu, dass der Preis von XRP auf das Vortagestief bei 2,11 USD fiel, gefolgt von einer kleinen Umkehr. Wie die meisten Kryptowährungen zeigt XRP vor dem Wochenende Anzeichen von Erschöpfung; der grenzüberschreitende internationale Überweisungs-Token hat jedoch das Potenzial, die bärische Stimmung angesichts der stetigen Annahme durch Institutionen und Privatkunden abzuschütteln.

CME Group will XRP-Futures einführen

Der weltweit führende Marktplatz für Derivate, die CME Group, kündigte am Donnerstag an, dass sie vorbehaltlich der behördlichen Prüfung am 19. Mai XRP-Futures einführen wird. Wie berichtet, werden Händler zwischen einem 2.500 XRP-Mikrokontrakt und einem größeren 50.000 XRP-Kontrakt wählen.

Laut Giovanni Vicioso, dem Global Head of Cryptowährung Products der CME Group, wird das neue Anlageinstrument der sich entwickelnden digitalen Vermögenslandschaft gerecht, die sowohl bei institutionellen als auch bei privaten Anlegern ein starkes Interesse an XRP-gebundenen Produkten verzeichnet hat.

Die XRP-Futures werden die Kryptowährungsprodukte der CME Group erweitern, die derzeit Bitcoin-Futures, Ether-Futures und Solana-Futures und -Optionen umfassen. Darüber hinaus hat Coinbase-Derivate am Montag XRP-Futures auf den Markt gebracht, die den Marktteilnehmern neue Instrumente zur Risikosteuerung und zum Engagement bieten. Dies unterstreicht das wachsende Interesse von Institutionen und Privatkunden an XRP.

Der XRP-Preis erwägt einen Ausbruch von 25 % auf 2,74 USD.

Der XRP-Preis hält sich über dem 8-Stunden-100-Tage-Exponential-Moving-Average (EMA), der bei 2,15 USD liegt, sowie über dem Widerstandsniveau der Nackenlinie eines inversen Kopf-Schulter-Musters. Die Rückeroberung dieses Niveaus als Unterstützung hat das Angebot des Tokens für einen 25 %igen Ausbruch auf 2,74 USD bekräftigt, ein Ziel, das durch die Messung der Höhe des Musters von der Nackenlinie bis zum Kopf und die Extrapolation über den Ausbruchspunkt bestimmt wird, wie in der Grafik dargestellt.

XRP/USDT 8-Stunden-Chart

Händler sollten auf eine Bewegung über den kurzfristigen 200 EMA-Widerstand bei 2,22 USD achten, um die Wahrscheinlichkeit von Gewinnen in Richtung 2,74 USD zu ermitteln. Der frühere Widerstand bei 2,50 USD sollte in Betracht gezogen werden, bevor man sich ganz auf XRP einlässt.

Auf der anderen Seite signalisiert der Relative Strength Index (RSI)-Indikator mit einem Stand von 55,98 und einem Rückgang zur Mittellinie eine nachlassende bullische Stimmung um XRP, was den Abwärtstrend in Richtung der Unterstützung bei 2,00 USD beschleunigen könnte. Wenn der RSI-Indikator unter die Mittellinie fällt, könnte der XRP-Preis unter erhöhtem Verkaufsdruck fallen.

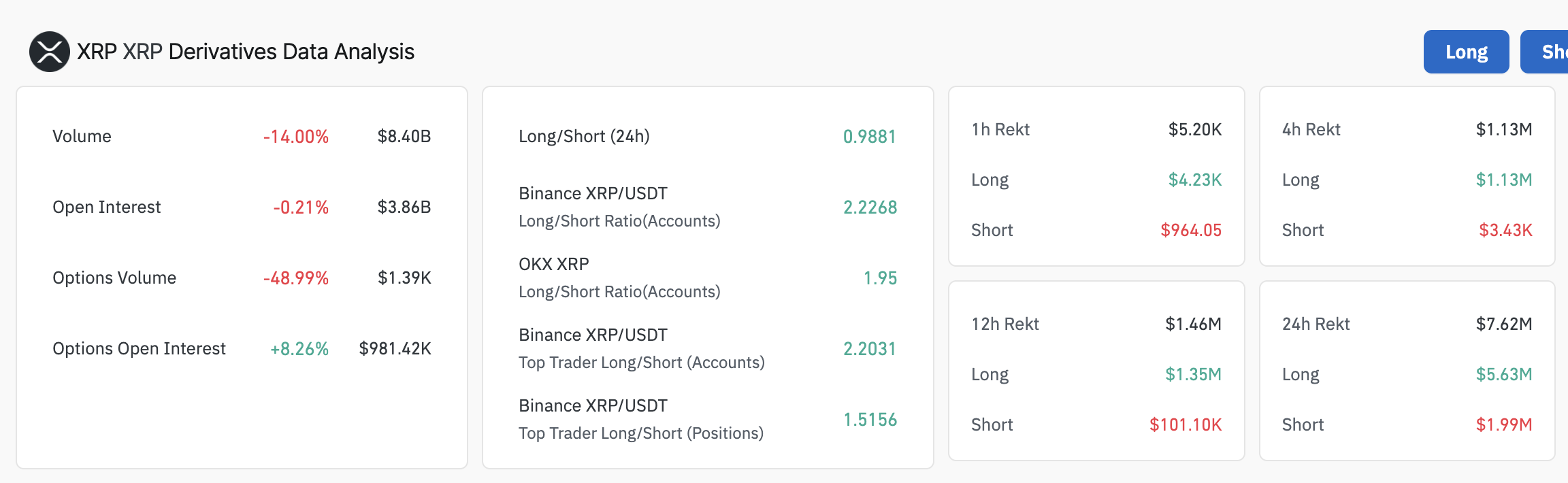

Laut Coinglass signalisiert der Rückgang des Open Interest (OI) um 0,21 % auf 3,86 Mrd USD in den letzten 24 Stunden schwindendes Vertrauen oder einen Mangel an starker Überzeugung unter den Händlern während der aktuellen Konsolidierungsphase.

XRP-Derivate-Daten | Quelle: Coinglass

Long-Liquidationen überwiegen gegenüber Short-Positionen, was auf zunehmenden bärischen Druck hindeutet. In den letzten 24 Stunden beliefen sich die Long-Liquidationen auf insgesamt 5,63 Millionen USD, verglichen mit 1,99 Millionen USD an Short-Liquidationen, was darauf hindeutet, dass bullische Händler einem größeren Druck ausgesetzt sind, da ihre Positionen zwangsweise geschlossen werden. Die 4-Stunden-Liquidationsdaten bestätigen die bärische Stimmung: 1,13 Mio USD an Long-Positionen wurden liquidiert, gegenüber etwa 3.430 USD an Short-Positionen.