In the early 2010s, you might have met a scruffy lad that spent most of his time inside a basement, working with two or three computers and four displays at the same time. In the mid-2020s, you might see a perfectly shaved guy, his hair neatly combed with a “Gordon Gekko style”, dressed in a three piece suit, working at the 40th floor in a skyscraper on Canary Wharf. They have something in common: they invest in crypto.

Was als Nischenexperiment in der Kryptographie, durchgeführt von Cypherpunks, begann, hat mehrere Boom- und Bust-Zyklen durchlaufen, neue Instrumente (Smart Contracts, DeFi, NFTs) hervorgebracht und ein breites Spektrum an Akteuren angezogen, von Privatanlegern über Staaten bis hin zu globalen Vermögensverwaltern.

Diese Entwicklung hat zwar zu klareren Regeln geführt, aber auch zu einem risikoreicheren Umfeld, in dem Hebelwirkung, konzentrierte Positionen und regulatorische Hürden das gesamte Spiel noch riskanter machen. Dieser Artikel beleuchtet diese historische Entwicklung kurz und konzentriert sich anschließend auf die aktuelle Lage: gängige Investmentvehikel (ETFs), den Aufstieg digitaler Vermögenswertfonds, staatliche Reaktionen (Reserven, CBDC-Experimente, Regulierungen) und die zukünftigen Innovationsrichtungen des Marktes.

Historische Entwicklung: Bitcoin, ICOs, Spekulationsblasen

Ursprünge (2008-2010)

Bitcoin entstand als kleines Cypherpunk-Experiment aus dem Misstrauen nach der globalen Finanzkrise von 2008. Sein anonymer Schöpfer, bekannt als Satoshi Nakamoto, schlug eine digitale Währung vor, die nicht auf Banken oder Regierungen angewiesen war, sondern über ein Netzwerk von Nutzern funktionierte, die Transaktionen verifizierten.

In seinen Anfangsjahren zog Bitcoin Programmierer, Kryptographen und Idealisten an, die an die Idee dezentralen Geldes glaubten. Die Technologie war neu, die Nutzerbasis winzig und der Kurs extrem volatil, doch das Projekt führte ein revolutionäres Konzept ein: digitales Geld, das sich nicht so einfach zensieren oder kontrollieren ließ.

Entstehung neuer Münzen (2011-2015)

Zwischen 2011 und 2015 entstanden neue Kryptowährungen, die alle versuchten, Bitcoin zu verbessern oder etwas Neues zu bieten. Einige konzentrierten sich auf schnellere Transaktionen, andere auf mehr Datenschutz, und manche wollten einfach mit alternativen Wirtschaftsmodellen experimentieren. In dieser Zeit wurden Litecoin, Ripple und weitere frühe Konkurrenten geboren.

Obwohl viele dieser Projekte klein und oft kurzlebig waren, zeigten sie, dass die Idee einer dezentralen digitalen Währung eine breitere Bewegung angestoßen und Entwickler weltweit dazu ermutigt hatte, neue Möglichkeiten zu erkunden.

Ethereum: eine Münze unter den Münzen (2015)

Ein entscheidender Wendepunkt war der Start von Ethereum im Jahr 2015. Anders als Bitcoin ermöglichte Ethereum Entwicklern die Erstellung von Smart Contracts; Codeabschnitten, die automatisch ausgeführt werden, sobald bestimmte Bedingungen erfüllt sind. Dadurch wurde es möglich, neue Token zu erstellen, ohne eine komplett neue Blockchain von Grund auf neu entwickeln zu müssen. Erstmals konnte jeder mit grundlegenden Programmierkenntnissen einen digitalen Vermögenswert ausgeben. Diese Innovation erweiterte die Möglichkeiten von Kryptowährungen enorm und ebnete den Weg für den nächsten großen Trend.

ICOs und Blasen (2016–2021)

Dieser Trend führte zum Aufstieg der Initial Coin Offerings (ICOs). Startups begannen, neu geschaffene Token zu verkaufen, um Kapital zu beschaffen, und versprachen dabei oft ambitionierte Zukunftsprojekte. Obwohl es durchaus echte Innovationen gab, wurde der Markt auch berüchtigt für Betrug, unrealistische Versprechungen und millionenschwere Hackerangriffe (was manche scherzhaft als „Scambrian-Explosion“ bezeichneten). Dank geringer Regulierung und enormer Investorenbegeisterung sammelten viele Projekte mit nichts weiter als einer Website und einem Whitepaper Dutzende oder sogar Hunderte Millionen Dollar ein.

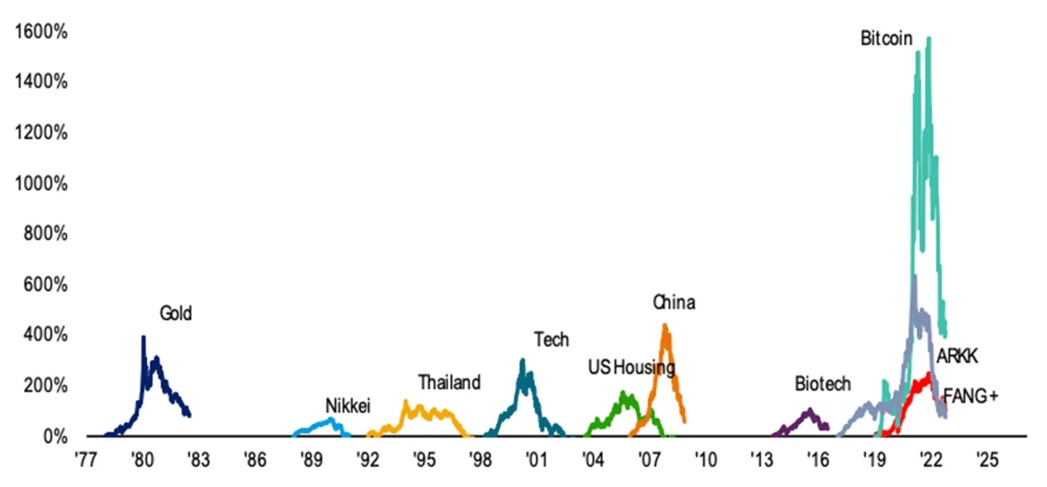

Quelle: Bank of America

Die Kombination aus einfacher Token-Erstellung, weltweiter Begeisterung und spekulativer Energie führte zu zwei großen Blasen: 2017 und erneut 2021. Die Preise schossen in die Höhe, als Privatanleger massenhaft investierten, und brachen dann genauso schnell wieder ein. Diese Ereignisse verdeutlichten sowohl die Kreativität als auch die extreme Volatilität, die den Kryptomarkt bis heute prägen.

In den folgenden Abschnitten behandeln wir die jüngsten Entwicklungen im Kryptobereich, die größtenteils eines gemeinsam haben: die Annäherung von Krypto und traditionellem Finanzwesen.

Breitenwirksame Einführung: von CEXs zu ETFs

Zentralisierte Börsen (CEXs) wie Coinbase, Kraken und Binance spielten eine entscheidende Rolle dabei, Kryptowährungen einem breiten Publikum zugänglich zu machen. Vor ihrer Existenz war der Kauf von Bitcoin oder anderen digitalen Vermögenswerten langsam, kompliziert und oft unsicher. CEXs änderten dies durch einfache Registrierung, mobile Apps und Kundensupport und machten den Kryptohandel so vertrauter für Nutzer, die bereits mit Online-Banking oder Aktienhandel vertraut waren.

Mit zunehmender Marktreife hielt ein weiteres bekanntes Finanzprodukt Einzug in den Kryptomarkt: börsengehandelte Fonds (ETFs). Ein ETF ist ein reguliertes Anlageinstrument, das den Kurs eines Basiswerts abbildet und an traditionellen Börsen gehandelt wird. Anleger halten den Basiswert nicht direkt, sondern erwerben Anteile des ETFs, der Verwahrung, Preisgestaltung und Berichterstattung übernimmt. ETFs sind beliebt, da sie eine einfache und unkomplizierte Möglichkeit bieten, in einen Markt zu investieren, ohne ihn selbst verwalten zu müssen.

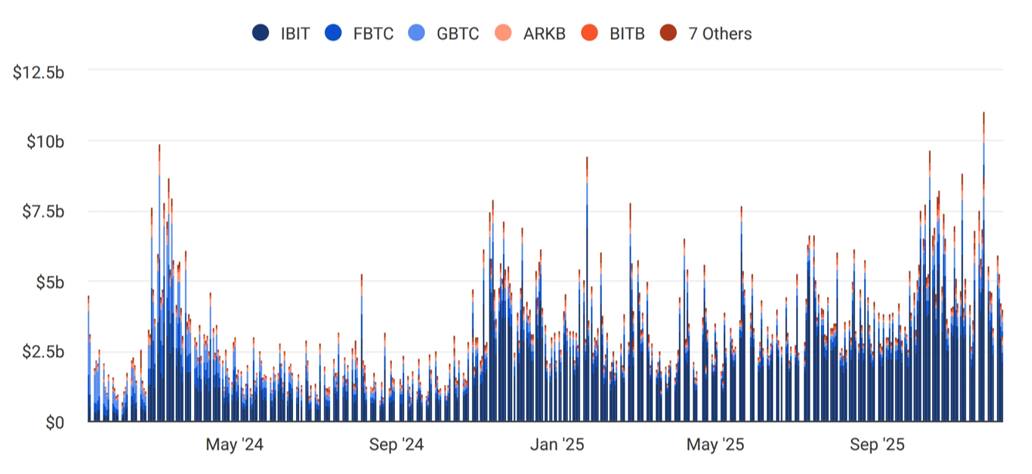

Bitcoin-ETFs markierten einen Wendepunkt. Zuvor konnten viele institutionelle Anleger—Pensionsfonds, Stiftungen und Vermögensverwalter—Bitcoin aufgrund von Compliance-Vorschriften oder betrieblichen Einschränkungen nicht direkt erwerben. Durch die Bündelung von Bitcoin in einem ETF boten die Regulierungsbehörden diesen Anlegern eine genehmigte und transparente Struktur, die sie endlich nutzen konnten. Infolgedessen floss erhebliches neues Kapital in das Krypto-Ökosystem, und die Handelsvolumina stiegen sprunghaft an. ETFs machten Bitcoin auch für Privatanleger zugänglich, die bevorzugt über ihre regulären Brokerkonten investieren. Unter den Bitcoin-ETFs ist BlackRocks IBIT gemessen am Handelsvolumen der größte.

Quelle: Yahoo Finance

Nach dem Erfolg von Bitcoin-ETFs begannen Regulierungsbehörden, ETFs zu prüfen und zu genehmigen, die an andere wichtige Kryptowährungen wie Ethereum, XRP und sogar Dogecoin gekoppelt sind. Diese Produkte ermöglichen es Anlegern, ihr Portfolio über verschiedene digitale Vermögenswerte zu diversifizieren, ohne sich mit Krypto-Wallets, privaten Schlüsseln oder Börsen auseinandersetzen zu müssen. Im Wesentlichen integrieren sie Kryptowährungen in das traditionelle Finanzsystem mithilfe von Tools, die den meisten Anlegern bereits vertraut sind.

Diese breite Akzeptanz birgt jedoch auch Risiken und Herausforderungen. ETFs reduzieren zwar den Bedarf an individueller Verwahrung, konzentrieren aber gleichzeitig Vermögenswerte in den Händen weniger großer Finanzinstitute. Zudem können sie Kursbewegungen bei großen Zu- oder Abflüssen verstärken. Und obwohl ETFs Komfort bieten, führen sie zu mehr Regulierung, Gebühren und Intermediären – ein deutlicher Gegensatz zur ursprünglichen Vision von Kryptowährungen: selbstbestimmtes Eigentum. Mit dem Wachstum des Marktes bleibt die Frage nach dem richtigen Verhältnis zwischen Zugänglichkeit und Dezentralisierung weiterhin offen.

Institutionelle Anleger: DATs

Mit dem Aufstieg von Digital Asset Treasuries (DATs) hat sich eine neue Ära der Krypto-Akzeptanz eröffnet. Dabei handelt es sich um strukturierte Kryptowährungsreserven, die von Unternehmen, Fonds oder spezialisierten Vehikeln gehalten werden und nicht nur für Spekulationszwecke, sondern als Teil einer langfristigen Finanzstrategie konzipiert sind. Im Gegensatz zu Privatanlegern, die opportunistisch kaufen und verkaufen, werden digitale Vermögenswerte bei DATs als Bilanzposten behandelt; ähnlich wie Bargeld, Gold oder Devisenreserven.

Das prominenteste Beispiel ist Michael Saylors MicroStrategy, das sich von einem Softwareunternehmen zu einem Bitcoin-Giganten wandelte. Durch die Ausgabe von Anleihen und Aktien finanzierte MicroStrategy Bitcoin-Käufe in Milliardenhöhe und machte so seine Unternehmenskasse zu einem digitalen Tresor. Ähnliche Initiativen wie Eric Trumps „American Bitcoin“ verdeutlichen, wie politisch gut vernetzte Unternehmer Bitcoin als strategische nationale Reserve positionieren.

Dieser Trend spiegelt eine zunehmende Professionalisierung und Institutionalisierung von Krypto-Beständen wider. Unternehmen beschäftigen heute Treasury-Manager, Risikomanager und Compliance-Teams zur Überwachung digitaler Vermögenswerte. Sie nutzen ausgefeilte Verwahrungslösungen, Versicherungen und Absicherungsstrategien, die traditionellen Finanzpraktiken ähneln. Digitale Asset-Transaktionen (DATs) sind keine Ad-hoc-Experimente mehr; sie sind strukturiert, werden geprüft und häufig als Teil des zentralen Wertversprechens eines Unternehmens an Investoren vermarktet.

Das Modell birgt jedoch Risiken und Herausforderungen. Die Finanzierung von Akquisitionen über Fremdkapital setzt Unternehmen einer doppelten Volatilität aus: der Volatilität des Kryptomarktes selbst und den Rückzahlungsverpflichtungen. Konzentrierte Bestände können Bilanzen verzerren und Unternehmen anfällig für starke Konjunkturabschwünge machen. Regulatorische Unsicherheit erhöht die Komplexität zusätzlich, da Rechnungslegungsstandards und Offenlegungsvorschriften für digitale Vermögenswerte in den verschiedenen Rechtsordnungen uneinheitlich sind. Schließlich bleibt die ideologische Spannung bestehen: Kryptowährungen wurden geschaffen, um das Finanzwesen zu dezentralisieren, doch digitale Asset-Transaktionen (DATs) zentralisieren oft riesige Reserven unter der Kontrolle von Unternehmen.

Digitale Vermögensanleihen markieren einen Wendepunkt. Sie signalisieren, dass Kryptowährungen nicht länger nur eine spekulative Anlageklasse sind, sondern sich zu einer institutionellen Reserve entwickeln und damit die Art und Weise verändern, wie Unternehmen und Investoren über Vermögenssicherung und strategische Positionierung denken.

Regierungen mischen sich ein: Strategische Reserven, digitale Zentralbankwährungen, neue Vorschriften

Mit zunehmender Reife von Kryptowährungen konnten Regierungen diese nicht länger ignorieren. Ihre Reaktionen fielen sehr unterschiedlich aus und spiegelten verschiedene politische und wirtschaftliche Prioritäten wider. China verfolgte einen harten Kurs und verbot den Großteil des Kryptohandels und -minings mit Verweis auf Bedenken hinsichtlich der Finanzstabilität und des Energieverbrauchs. Am anderen Ende des Spektrums führte El Salvador Bitcoin 2021 als gesetzliches Zahlungsmittel ein und positionierte sich damit als Vorreiter der nationalen Akzeptanz. Das Land baute sogar Reserven auf, um sein Experiment zu unterstützen. Zwischen diesen Polen bewegen sich die meisten Länder irgendwo dazwischen: vorsichtig, aber zunehmend engagiert.

Ein aufkommendes Thema ist die Idee strategischer Reserven. Ähnlich wie Staaten Gold oder Devisen halten, prüfen einige Regierungen, ob digitale Vermögenswerte in ihre Bilanzen aufgenommen werden sollten. Die Vereinigten Staaten haben die Rolle von Bitcoin in den nationalen Reserven diskutiert, während China sich stärker auf die Kontrolle seiner heimischen digitalen Wirtschaft konzentriert hat. In Europa untersuchen Länder wie Großbritannien und Deutschland, wie Kryptowährungen traditionelle Reserven ergänzen könnten, bleiben aber angesichts der Volatilität und des systemischen Risikos besorgt.

Parallel zu den Währungsreserven experimentieren Zentralbanken mit digitalen Zentralbankwährungen (CBDCs). Eine CBDC ist eine digitale Version des Staatsgeldes, die direkt von einer Zentralbank ausgegeben und gedeckt wird. Im Gegensatz zu Stablecoins wie Tether, die private Token sind, die an Fiatwährungen gekoppelt sind, sind CBDCs offizielles Zahlungsmittel. Sie versprechen effizientere Zahlungen, finanzielle Inklusion und eine strengere Geldmengensteuerung. Gleichzeitig werfen sie jedoch Fragen hinsichtlich Datenschutz, Überwachung und der Verdrängung von Geschäftsbanken auf.

Quelle: KPMG

Endlich zieht die Regulierung nach. In den USA zielen Gesetzesvorhaben wie der Genius Act darauf ab, einen umfassenden Rahmen für digitale Vermögenswerte zu schaffen, der Innovation und Anlegerschutz in Einklang bringt. In Europa wurde die Verordnung über Märkte für Krypto-Assets (MiCA) bereits verabschiedet und legt klare Regeln für Emittenten, Börsen und Stablecoins in der gesamten EU fest. Diese Bemühungen markieren einen Wendepunkt: Kryptowährungen stehen nicht länger außerhalb des Systems, sondern werden unter der Aufsicht der Regulierungsbehörden in die globalen Finanzmärkte integriert.

Morgen: Welche Träume mögen sich erfüllen?

Wenn das vergangene Jahrzehnt eines gezeigt hat, dann, dass Kryptowährungen von ständiger Neuerfindung leben. Mit Blick in die Zukunft zeichnen sich mehrere mögliche Szenarien ab, die jeweils die Interaktion digitaler Vermögenswerte mit Technologie, Finanzen und Gesellschaft neu gestalten werden.

Ein mögliches Szenario ist die Verschmelzung von Kryptowährungen mit künstlicher Intelligenz (KI). KI-Modelle werden bereits eingesetzt, um Handelsstrategien zu optimieren, Betrug aufzudecken und Compliance-Prozesse zu automatisieren. In den kommenden Jahren könnte KI zu einem zentralen Treiber für Krypto-Innovationen werden: autonome Agenten verwalten Portfolios dezentraler Finanzen, prädiktive Algorithmen stabilisieren Token-Ökonomien und KI-generierte Smart Contracts passen sich in Echtzeit an die Marktbedingungen an. Die Kombination der Mustererkennung von KI mit der Transparenz der Blockchain könnte selbstregulierende Ökosysteme schaffen und den Bedarf an menschlichen Vermittlern reduzieren.

© Cryptorobotics

Möglicherweise werden auch große Technologiekonzerne in den Kryptomarkt einsteigen. Ähnlich wie Unternehmen einst eigene Kreditsysteme oder Treuepunkte einführten, ist es nicht abwegig, sich vorzustellen, dass Technologiegiganten eigene digitale Assets auf den Markt bringen. Könnte es einen „NVDA Coin“ geben, der an die GPU-Nutzung gekoppelt ist, oder einen „Meta-Token“, der in soziale Plattformen integriert wird? Solche Schritte würden ihre riesigen Nutzerbasen und Ökosysteme nutzen und die Akzeptanz potenziell viel schneller beschleunigen als es Basisprojekte je könnten. Gleichzeitig würden sie Fragen nach der Machtkonzentration aufwerfen und danach, ob der dezentrale Ansatz von Kryptowährungen die Dominanz von Konzernen überstehen kann.

Die Zukunft von Kryptowährungen ist ungewiss. Sie könnten sich zu einer regulierten Erweiterung des traditionellen Finanzwesens entwickeln oder Geld und Governance grundlegend revolutionieren. Sicher scheint jedoch, dass Innovationen—insbesondere das Zusammenspiel von KI, großen Technologiekonzernen und Blockchain—weiterhin Grenzen verschieben und dafür sorgen werden, dass Kryptowährungen eines der dynamischsten Experimente unserer Zeit bleiben.

Fazit

Kryptowährungen haben sich von einem Randphänomen zu einer globalen Finanzkraft entwickelt und verändern Märkte, Institutionen und Regierungen grundlegend. Von ETFs und Unternehmensanleihen bis hin zu digitalen Zentralbankwährungen und den Ambitionen der großen Technologiekonzerne; digitale Vermögenswerte finden zunehmend Eingang in den Mainstream-Finanzsektor. Volatilität und regulatorische Hürden bestehen zwar weiterhin, doch Innovationen—insbesondere an der Schnittstelle von KI und Blockchain—sorgen dafür, dass die Entwicklung noch lange nicht abgeschlossen ist. Die Zukunft von Kryptowährungen wird nicht allein durch Spekulationen bestimmt, sondern vor allem dadurch, wie sie sich in die Strukturen moderner Volkswirtschaften integrieren.

Handelsgebühren ab 0 €

Handelsgebühren ab 0 €

Flexibler Hebel, kleine Positionen

Flexibler Hebel, kleine Positionen

Ein- und Auszahlungen in Euro

Ein- und Auszahlungen in Euro

Einzahlung ab 1 EUR

Einzahlung ab 1 EUR

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.