近几年,ETF(指数股票型基金)在投资圈热度越来越高。不用天天盯盘、不用详细研究个股,就能分散风险、轻松参与市场成长,是整天上班没空看盘的白领小资族的懒人投资神器。

然而美股市场上有超过3,000档ETF,从追踪大盘的SPY、科技股为主的QQQ,到高股息的SCHD⋯⋯种类多到让人眼花撩乱!那么美股ETF到底该怎么选?哪些ETF最适合新手?

这篇【2025美股ET推荐】会用最简单的方式,带你搞懂:

● 美股ETF的核心优势,为什么这么适合小资族?

● 2025年最适合新手投资人的热门美股ETF 推荐清单

● 超实用挑选技巧,找到适合你的ETF

● 常见地雷提醒,避开新手容易犯的错

就算你是投资小白,看完这篇也能马上开始你的美股ETF之旅!

什么是美股ETF?

ETF全称是交易所买卖基金(Exchange Trade Fund),也称为指数股票型基金,是一种组合投资,属于基金的一种。通常ETF会跟踪特定的指数、行业、商品或其他资产,从单个商品的价格到不同证券组合,甚至可以跟踪特定的投资策略,同时ETF可以像普通股票一样在证券交易所买卖。就像购买包装好的花束,可以挑选不同种类的花进行搭配。

由于ETF的组成特性,ETF包含所有类型的投资,包括股票、商品、债券、特定行业、跨行业、国内外市场投资等。对于喜欢分散投资的投资者,ETF是非常热门的选择,帮助增加投资的多元性、管理潜在风险。

为什么选择美股ETF?

美股ETF投资种类丰富,提高投资多样性、分散风险

美股ETF最大的优势就是种类丰富,可以让投资人轻松打造多元化的投资组合。不管是想投资股票、债券、商品还是房地产,都可以找到对应的ETF,这样就能有效分散风险,不用担心把鸡蛋放在同一个篮子里。

举例来说,如果你担心单一股票波动太大,可以选择追踪大盘指数的ETF,像SPY、VOO这种包含S&P500成分股的产品,一次打包美国500家龙头企业。或者你想押宝某个产业,也有专门的产业型ETF,比如科技股的XLK、半导体的SOXX、能源股的XLE,可以参与行业趋势,又不用冒个股暴涨暴跌的风险。

除了股票,ETF还能帮你投资债券、黄金、原油甚至房地产。像是AGG、BND这类债券ETF,可以在股市震荡时提供稳定收益;GLD、USO则让你不必真的买黄金或原油,就能参与商品市场;投资VNQ这种REITs ETF,小资族也可以享受房地产的租金收益。

同时,ETF还提供很多策略型的选择,比如高股息ETF(如SCHD)、ESG永续投资ETF(如ESGU),甚至是适合短线操作的杠杆或反向ETF。不管你是保守型还是积极型投资人,几乎都能找到适合自己的ETF来配置资产,让投资组合更稳健、更灵活。

美股ETF较为稳健,适合中长期持有,费用低

不像买单一个股可能会因为公司突发事件暴涨暴跌,ETF因为分散投资一堆股票,风险被平均分散掉,整体表现相对稳定。而且美股ETF通常是跟着大盘指数走,长期持有的报酬率跟指数表现差不多,不用担心会输给大盘。

费用方面,ETF成本更低,因为多数ETF是被动追踪指数,不像主动型基金要花钱请经理人选股,管理费自然低很多。而且如果自己买ETF里面所有的成分股,光交易手续费就很贵了,但透过ETF只要买卖一次就搞定,交易成本直接砍到最低,划算许多。

所以想要稳稳赚、手续费又省,美股ETF真的是很不错的选择,尤其适合没时间盯盘、想长期投资的小资族。

2025热门美股ETF推荐

如果大家想要挑选出比较合适的美股ETF,以下是2025最佳ETF名单,给大家提供参考。

Invesco QQQ Trust (QQQ)

如果想投资美国科技巨头,可以考虑Invesco QQQ Trust(QQQ)这档ETF。它主要追踪纳斯达克100指数,里面包含在纳斯达克交易所上市的100家大型非金融企业。

这档ETF的前三大持股是大家熟悉的苹果(AAPL)、微软(MSFT)和辉达(NVDA),年管理费是0.2%。从1999年成立到2025年5月为止,累积报酬率约985%,比同期标普500指数的605%表现更好。也就是说,如果10年前投入1万美元,现在大概会变成4.8万美元左右。

纳斯达克100指数的特色是聚焦科技创新公司。随着AI技术在未来几年的发展,可能会带动科技产业继续成长,这类ETF的表现值得观察。

● 美股代码:QQQ

● 总费用率:0.2%

● 成分股:100只

前三持股 | 持股比例 |

苹果 | 8.86% |

微软 | 8.15% |

辉达 | 7.37% |

Vanguard S&P 500 ETF (VOO)

若想投资美国大型股,追踪标普500指数的ETF是相当常见的选择。其中,由美国先锋集团(Vanguard)发行的Vanguard S&P 500 ETF(VOO)是这类产品中规模较大的一档,费率较低,适合新手小资族。

先锋集团作为指数基金的开创者,其推出的VOO最大的亮点就是超低的管理费率,仅0.03%,远低于同类产品平均0.78%的费率。换算下来,投资1万美元每年只要付3美元管理费,比其他同类ETF平均78美元便宜不少。

VOO不仅费用低廉,规模也是全球数一数二。截至2025年5月,其资产管理规模在同类产品中位居榜首。这档ETF历史悠久,投资组合高度分散,涵盖众多蓝筹股,被许多投资专家推荐为长期持有的核心配置。

从绩效来看,标普500指数过去50年(含股息再投资)的年化报酬率约8%,表现相当亮眼。

其前十大持股主要分布在科技、医疗健康和金融三大产业,其他还包括消费、工业、通讯服务等,产业分布相对均衡。

● 美股代码:VOO

● 总费用率:0.03%

● 成分股:570只

前三持股 | 持股比例 |

苹果 | 6.75% |

微软 | 6.22% |

辉达 | 5.64% |

除此之外,同样追踪标普500的还有IVV,SPY等。对比下来VOO比SPY费用更低,与IVV相比则在规模和追踪误差方面更具优势。 VOO的追踪误差极小,流动性佳,投资组合以大型股为主且分散度高,非常适合想要稳健投资美国大型股的投资人。

代号 | 规模(百亿美元) | 费用率 | 追踪指数 |

VOO | 26.1 | 0.03% | S&P 500 |

IVV | 29.5 | 0.03% | S&P 500 |

SPY | 35.8 | 0.09% | S&P 500 |

【资料来源:先锋集团】

Vanguard Growth ETF (VUG)

如果你想投资成长股但又不想自己挑股票,Vanguard Growth ETF(代号VUG)可能是个不错的选择。这档ETF主要投资美国大型成长股,追踪的是CRSP美国大盘成长指数。

跟QQQ和VOO这些ETF一样,VUG的前几大持股也是苹果和微软这些科技巨头。到2025年5月为止,这档ETF大概持有165家公司,涵盖了不少优质的成长型企业。它的管理费只要0.04%,算是相当便宜。

这种ETF的好处是帮你一次打包很多成长股,不用自己烦恼要买哪几支。不过要注意的是,成长股的波动通常比较大,投资前还是要评估自己的风险承受度。

● 美股代码:VUG

● 总费用率:0.04%

● 成分股:165只

前三持股 | 持股比例 |

苹果 | 11.61% |

微软 | 10.59% |

辉达 | 9.04% |

JPMorgan Equity Premium Income ETF (JEPI)

在众多收益型ETF中,JEPI的表现确实值得注意。这档ETF以标普500指数为参考,但采用较为保守的操作策略,主要目的是为投资人创造稳定的现金流。

JEPI的备兑看涨期权(covered-call)操作方式蛮特别的,它一方面持有VISA、万事达卡、麦当劳和亚马逊这些优质股票,另一方面又会卖出这些股票持仓的看涨期权获取额外收益。这种做法让它的配息率比一般ETF高很多,目前其远期股息收益率已攀升至8%的优异水准,明显高于6.89%的三年均值。

最近因为美国关税政策造成市场波动,JEPI的收益率又往上走了一些。对于想要稳定现金流的投资人来说,这种每个月都能领到股息的ETF,在市场不稳定的时候确实是个可以考虑的选择。

● 美股代码:JEPI

● 总费用率:0.35%

● 成分股:130只

前三持股 | 持股比例 |

JPMorgan Trust II | 1.71% |

万事达 | 1.70% |

VISA | 1.70% |

Schwab U.S. Dividend Equity ETF (SCHD)

长期来看,有稳定配息的股票通常是不错的投资选择。根据过去50年的统计数据,有配息的公司平均年报酬率达到9.2%,比不配息公司的4.3%高出不少。特别值得留意的是那些持续增加股息或刚开始配息的公司,它们的年报酬率达到10.2%,表现比股息维持不变的公司(6.8%)更好。

Schwab U.S. Dividend Equity ETF(SCHD)就是专门投资这类高品质配息股的ETF。它追踪的是道琼美国股息100指数,这个指数会根据多项品质指标精选100只顶级股息股构成投资组合。到2025年初为止,这档ETF的主要持股包括可口可乐、Verizon和雪佛龙这些大家耳熟能详的大公司。

● 美股代码:SCHD

● 总费用率:0.06%

● 成分股:100只

前三持股 | 持股比例 |

ConocoPhillips | 4.42% |

可口可乐 | 4.41% |

Verizon | 4.28% |

Vanguard Small-Cap Index Fund ETF (VB)

谈到小型股投资,很多人都觉得这类股票成长空间比大型股更大,但风险也相对较高。在挑选小型股ETF时,通常会特别注意两个重点:一个是管理费高低,另一个是ETF追踪指数的准确度。

Vanguard Small-Cap ETF(VB)就是其中一个选择,这档由美国先锋集团在2004年推出的ETF,追踪的是CRSP美国小型股指数。它的特色是同时包含成长型和价值型的小型股,投资组合比较多元。

目前VB的前三大持股分别是Atmos Energy Corp.(占0.45%)、Expand Energy Corp.(0.41%)和Smurfit WestRock plc(0.39%),主要分布在工业、非必需消费品和金融这几个产业。

这档ETF的优点是费用率0.05%在同类型产品中算低的,而且追踪误差只有0.01%,算是相当精准。对于想用低成本投资小型股、追求较高成长潜力的投资人来说,VB确实是个可以考虑的选项。

● 美股代码:VB

● 总费用率:0.05%

● 成分股:1349只

前三持股 | 持股比例 |

Atmos Energy Corp. | 0.45% |

Expand Energy Corp. | 0.41% |

Smurfit WestRock plc | 0.39% |

iShares Core S&P Small-Cap ETF (IJR)

iShares Core S&P Small-Cap ETF(IJR)这档ETF主要为投资者提供广泛的小型股投资敞口。不过要注意的是,小型股通常波动比较大,因为这些公司的赚钱能力和财务状况,普遍没有大公司那么稳定。特别是遇到经济不好的时候,小型股因为比较难借到钱,风险会更高一些。

这档ETF的作法是分散投资600多档小型股,前十大持股只占整体的6.6%左右,算是相当分散。它的管理费只要0.06%,算是同类型产品中费用较低的选择。对于想投资小型股但又担心风险太集中的人来说,这种ETF确实提供了一个相对稳当的投资方式。

● 美股代码:IJR

● 总费用率:0.06%

● 成分股:637只

前三持股 | 持股比例 |

XTSLA | 1.44% |

Mr. Cooper Group Inc. | 0.62% |

Corcept Therapeutics Incorporated | 0.55% |

VTI、ITOT

全市场型ETF通常包含1500多只个股,单只个股的权重不会太重,这类ETF属于美股ETF中最多样的,通常含有约80%的大盘股、14%的中盘股和6%的小盘股。

VTI这支ETF追踪CRSP美国整体市场指数,其持股前三的板块分别为科技、金融服务、医疗健康。

与VTI类似的追踪整体市场指数的ETF还有ITOT,两个基金之间有98%的持股重叠,两者差异非常小,VTI相比ITOT更早推出,规模和知名度会高于ITOT。

代号 | 规模(百亿美元) | 费用率 | 追踪指數 |

VTI | 25.8 | 0.03% | CRSP美国整体市场指数 |

ITOT | 4 | 0.03% | 标准普尔整体市场指数 |

【资料来源:先锋集团】

如何选择适合自己的美股ETF?

市场上有这么多ETF,作为投资者,我们怎么才能选择适合自己策略和目标的美股ETF呢?有一些方法和工具可以帮助缩小筛选范围,并且找到成本最低、效率最高的ETF。

一、根据美股ETF种类缩小ETF的筛选范围

找到适合的ETF之前,要了解ETF的种类。

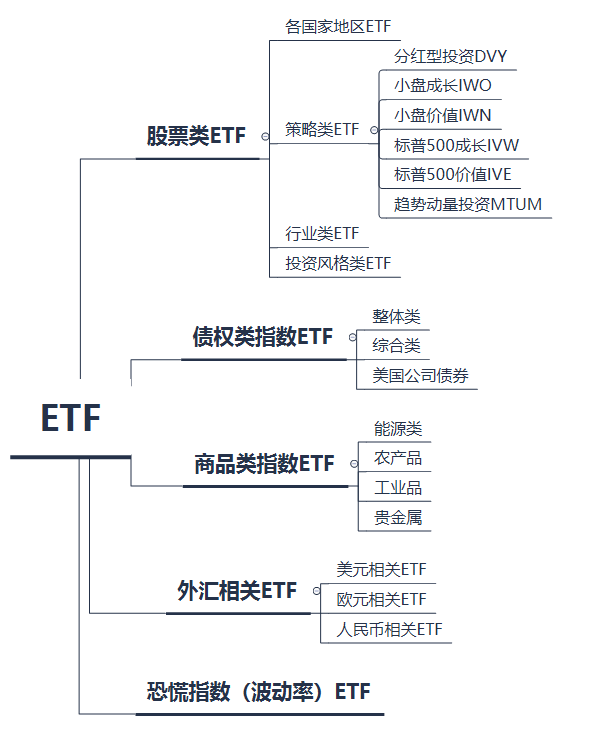

ETF的种类可划分为几大主要类别,如下图图表所示,首先可以按基础投资资产类别划分为指数ETF、债权类指数ETF、商品类指数ETF、外汇类ETF。

【ETF分类整理】

股票型ETF(或权益类ETF)可以说是最大的类别。股票型ETF通常追踪特定股票指数,如标普500指数、纳斯达克100指数等,其又可以按市值规模(大盘股/中小盘股等)、投资风格(成长型/价值型)、策略类型(Smart Beta/杠杆反向等)、区域分布(发达市场/新兴市场)、行业板块(科技/金融/医疗等)等进一步细分。

债券型ETF则通常根据债券的久期结构、发行主体、信用风险及地域分布等核心要素进行分类。从久期维度来看,短期(3年以内)、中期(3-10年)和长期(10-30年)债券具有不同的利率敏感性特征;而发行主体方面,主要包括信用资质各异的商业银行、企业、中央及地方政府等债券发行人。除此之外底层债券的发行地域也是重要分类标准,从美国国债到新兴市场主权债都代表着不同的风险收益特征和市场周期表现。下表是一些分类中的代表性ETF:

| ETF名称 | 代码 | |

| 股票类ETF | SPDR-标普500ETF(SPY) | SPY |

| iShares-核心标普500ETF(IVV) | IVV | |

| Vanguard-标普500ETF(VOO) | VOO | |

| 债券类ETF | Vanguard-总体债券市场ETF(BND) | BND |

| Vanguard-美国短期债券ETF(BSV) | BSV | |

| Vanguard-美国中期债券ETF(BIV) | BIV | |

| 商品类ETF | USCF-United States石油ETF(USO) | USO |

| USCF-United States天然气ETF(UNG) | UNG | |

| SPDR-黄金ETF(GLD) | GLD | |

| 外汇类ETF | WisdomTree-彭博做多美元主动型ETF(USDU) | USDU |

| WisdomTree-新兴市场货币主动型ETF(CEW) | CEW |

【资料来源:ETF分类】

除了表中所示类别,还有一些跨资产配置型ETF(投资多种资产类别)、另类策略型ETF(运用期货、期权等衍生工具)、可持续发展主题ETF等。

根据不同类别可以从广泛的ETF大类中选出想要投资的ETF,如使用筛选器。

【资料来源:ETF筛选器】

二、如何了解ETF的投资策略?

对于新手来说,有几个简单的方法可以使用:

1)首先,直接去看基金公司的官网或年报最准。这些资料会清楚说明这个ETF是追踪什么指数、主要买哪些股票、各占多少比例。也要注意它是属于价值型、成长型,还是单纯跟着大盘指数走。

2)挑选ETF时,有几个实用的判断标准:

● 规模最好超过1000万美元,太小的可能会有流动性问题

● 每日成交量要够大,热门的ETF通常都有几百万股的交易量

● 追踪误差越小越好,表示它跟指数跟得紧

在决定要买哪档ETF之前,先想清楚你买它的目的是什么。如果是当作投资组合的核心配置,像追踪标普500的ETF就蛮适合;如果只是想补足某个特定产业的配置,那就要找专门投资那个产业的ETF。

3)ETF主要分两种操作方式:

● 主动型:由经理人选股,想打败大盘,但实际上要长期赢过指数并不容易

● 被动型(指数型):单纯复制指数表现,费用低、透明度高,比较能预期它的表现

虽然过去的绩效不能保证未来表现,但看看它跟追踪指数的差异,还是能帮助判断这档ETF有没有达成它的投资目标。另外管理费高低、发行公司的信誉也很重要,这些都会影响你的投资成果。

最后要提醒,ETF的流动性和追踪误差这些细节,看起来好像很技术性,但其实会直接影响到你实际买卖的价格和投资效率,所以还是要稍微注意一下。

短期/长期持有美股ETF如何选?

在买入合适的ETF之前,还要确定投资目标,这决定了要长期持有还是短期持有。虽然之前有提到ETF适合中长期投资,但不是所有ETF都适合,也不是所有投资者都适合。

● 长期投资:如果您投资ETF的目标是为了退休储蓄或者子女教育等长线目标,可以依据自己的风险承受能力选择非杠杆型、非反向型ETF,如标普500指数型ETF,中长期持有,即便遇到市场行情不佳,坚持长期投入,减少干预,依然能获得与指数差不多的收益。

● 短期投资:需要依据市场情况进行调整,如依据ETF所追踪的指数特性,行业与市场关系等,在一段时间内持有合适标的。

如何利用美股ETF进行投资组合的多样化?

如果你想要让投资组合更加多样化,可以选择不同的美股ETF达到这个目标。

想透过美股ETF优化投资组合,掌握这几招让你分散风险更轻松。

方法一:跨产业配置,别把鸡蛋放同个篮子!选择不同行业ETF,例如科技股可以选纳斯达克100ETF(QQQ)或科技产业ETF(XLK),再搭配消费类ETF(XLY),这样就算科技股震荡,还有其他产业撑着。

方法二:市值分散,大中小型股全包。可选择搭配全市场型ETF(VTI、ITOT)直接包含大、中、小型公司。或是自己组合,例如大型股用SPY追踪标普500,小型股搭配罗素2000ETF(IWM),灵活度更高。

方法三:尝试结合不同的策略类型。怕波动太大可以搭配低波动ETF(USMV)帮你缓冲市场震荡。或者对于喜欢现金流的投资人,可以搭配高股息ETF(VYM)每月自动帮你赚取被动收入。

小提醒:投资美股ETF要留意汇率风险和税务问题,建议先从小额开始尝试喔!

『Mitrade』作为拥有百万用户量的CFD券商,为您打造安全便捷的交易环境。小额资金即可进场,免佣金+超低点差,新手友善无压力;下单快又稳,订单执行流畅不卡顿,抢行情没烦恼;杠杆灵活配置,风险也能自己掌控!

立即前往注册体验模拟交易:

新用户注册即可获USD10,最高可获得USD100赠金!

Mitrade的免费模拟帐户提供$50,000的模拟体验金,帮助你零成本练习交易策略。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情