【IPO前哨】宏信超市的挑战:商超业务萎缩,信贷风险增加

正当国内传统商超不断挣扎自救之际,一家区域连锁商超企业两度冲刺港股市场,试图借助港股IPO融资来扩展业务和提升竞争力。

去年6月的招股书失效后,于1月24日,江苏宏信超市连锁股份有限公司(下称“宏信超市”)在港交所更新了招股书。

表面上看,宏信超市的经营业绩在过去几年整体较为稳定。但在零售市场变化及竞争压力之下,宏信超市面临巨大的增长挑战,门店快速收缩。

此次寻求港股IPO,宏信超市试图借此“卷土重来”,拟将募资额用于建立新的配送中心、扩大零售店铺数量、建立中央厨房等。

零售业务开起“倒车”

宏信超市成立于1994年,是一家总部设于扬州的超市及便利店连锁运营商,主要集中在江苏省苏中地区以「宏信龙」品牌经营零售业务及批发业务。

在竞争高度分散的市场中,宏信超市在扬州市占据了一席之地。

按销售额计,公司于2023年在扬州超市运营商中排名第二,市场份额约为9.1%;于2023年在江苏中部地区的超市运营商中排名第五,市场份额约为2.3%。

近年来,国内传统商超面临的压力有目共睹,消费者习惯的改变以及电商、新零售业态的崛起下,多数传统商超陷入经营泥潭。头部企业永辉超市(601933.SH)、大润发、联华超市(00980.HK)等遭受重创,其中永辉超市2021年以来亏损不断,累计亏损超80亿元。

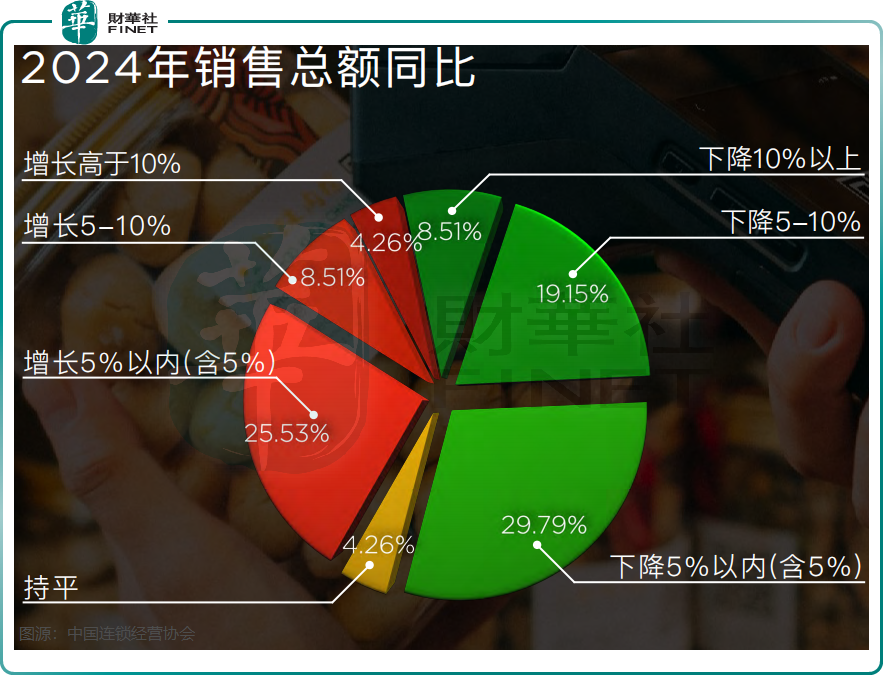

中国连锁经营协会近日披露的数据显示,在2024年,仅有38.2%的超市企业销售总额同比实现增长,这一数据相较于2023年41.8%的比重出现下降,反映出行业面临的增长压力之大。

在此背景下,宏信超市不能独善其身,其门店数目在短短几年时间砍掉了大半。

在2022年6月底,宏信超市微信公众号“宏信龙”披露的公司直营店数目为400家。但根据公司招股书,于2025年1月15日,公司在江苏省拥有52家超市、107家便利店及两家商城,合计不到200家。

在经营层面,宏信超市的商超、便利店和商城业务成为公司收入增长的“拖油瓶”。

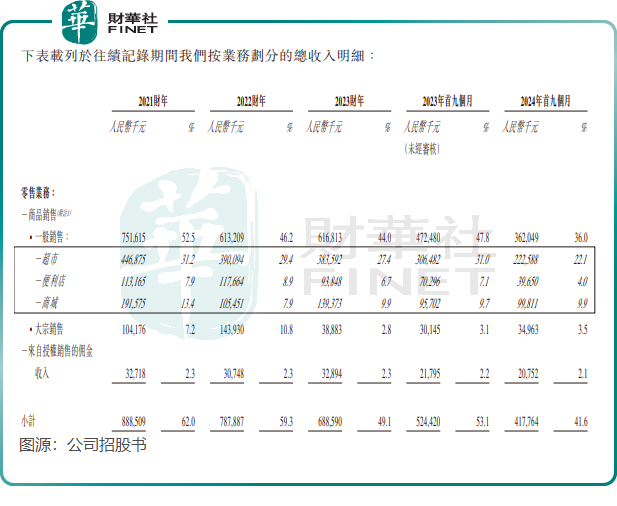

宏信超市将超市、便利店和商城划分到一般销售业务中,下图所示,公司的一般销售业务2021年以来的收入整体开起了倒车,2021年尚有7.42亿元的收入,2023年降至6.17亿元。2024年前三季,收入同比下降了超1亿元至3.62亿元。

如果说2022年一般销售业务是受疫情冲击,那为何2023年及2024年前三季依然增长乏力?宏信超市解释称,2024年前三季一般销售业务收入下滑是由于终止烟草业务以及扬州恶劣天气影响所致。

不过,结合市场环境变化及公司门店规模收缩的情况看,造成宏信超市一般销售业务收入下滑的原因不止是终止烟草业务及天气影响。

大宗销售增长亦乏力

除了通过超市、便利店及商场面向消费者销售产品外,宏信超市还向企业及政府实体销售产品,按收入划分列为“大宗销售”。

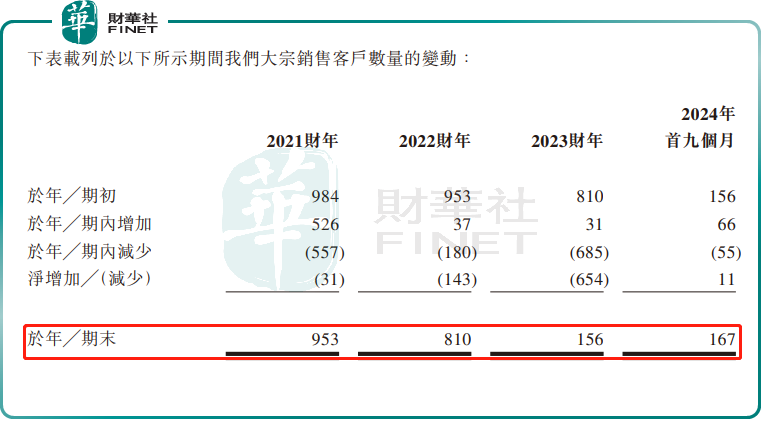

随着2022年底疫情放开,企业和政府对宏信超市的产品采购需求大幅放缓,致使公司大宗销售业务也面临较大的增长挑战。招股书显示,2023年,公司的大宗销售客户数量由2022年的810名降骤至156名,导致公司大宗销售业务收入由2022年的1.44亿元降至2023年的0.39亿元。

宏信超市2023年及2024年前三季的总收入均录得小幅上升,其中2024年前三季总收入略超10亿元。而带动公司收入增长的主要推动力,是来自于批发业务。

于2023年及2024年前三季,公司的批发业务收入增长亮眼,使之成为公司2024年前三季收入的主要来源。

宏信超市向经销商及其他零售商(包括其他超市及便利店经营者以及餐饮经营者)销售粮油、食品及其他产品。于2025年1月15日,公司就29个品牌或品牌系列的产品(包括著名乳制品、食用油及酒类品牌)向15名供应商取得公司的地区分销权。

国内粮油批发市场具有集中化特点,大型国企和大型民企占主导地位。截止2024年6月,江苏省粮油批发企业共有1.61万家,显示出行业竞争较为激烈。

面临信贷风险,手头现金紧张

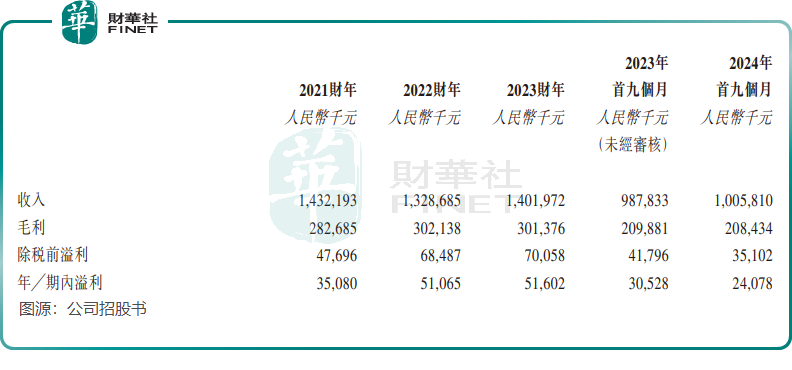

与永辉超市等行业龙头相比,宏信超市还算幸运,除营收整体较为稳定外,净利润则是稳中有进。

2021年至2023年,公司净利润分别为3508万元、5106.5万元、5160.2万元及2407.8万元。

然而,与行业龙头相比,宏信超市面临更大的信贷风险问题,主要是面临客户进行大宗销售及批发结算有关的信贷风险。

于2024年11月底,公司贸易应收款项及应收票据达2.77亿元,2021年以来持续增长。另一方面,公司贸易应收款项及应收票据的平均周转日数亦逐年提升,2021年至2023年及2024年前三季分别为约21.3天、44.1天、53.9天及64.2天(年化)。

对此,宏信超市表示,倘公司的大宗销售及批发客户延迟向公司付款或拖欠付款,公司的业务及经营业绩可能会受到不利影响。

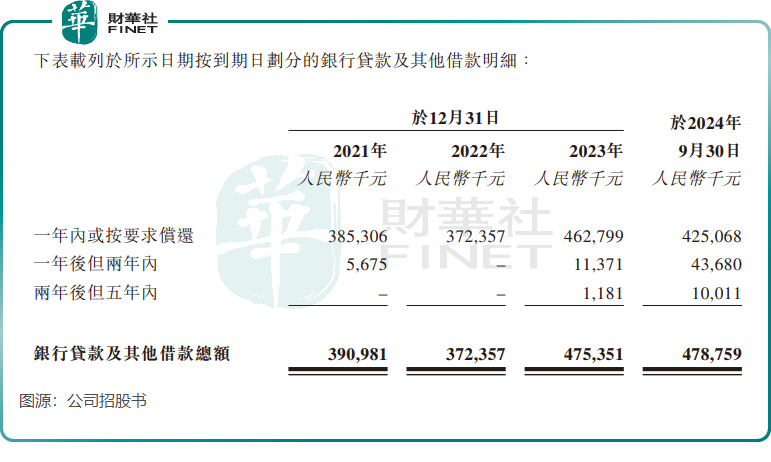

此外,宏信超市的手头现金较为紧张。

宏信超市一年内需要偿还的银行贷款和其他借款从2021年的3.85亿元增长至2024年9月底的4.25亿元。而2024年9月底,公司的期末现金及现金等价物仅有1.48亿元。