墨西哥央行会议前,比索方向不明

- 在周四举行的墨西哥央行会议之前,墨西哥比索陷入震荡

- 同日公布的墨西哥 4 月份通胀数据也可能引发波动。

- Trium Capital的分析师认为,降息的可能性高于市场定价。

由于许多交易员在等待“超级”星期四,墨西哥将公布关键的通胀数据,同时墨西哥央行将召开会议,墨西哥比索陷入震荡。

过去几天积极的市场情绪有利于对风险敏感的比索,但随着亚洲股市收盘普遍下跌,这种积极情绪最终缓和。

在地缘政治方面,哈马斯同意与以色列停火后,市场情绪有所改善,但随后以色列部队进入加沙南部城市拉法的 消息又使市场情绪迅速恶化。

截至发稿时,美元/墨西哥比索报 16.88,欧元/墨西哥比索报 18.16,英镑/墨西哥比索报 21.18。

墨西哥比索在重要事件发生前低位震荡

墨西哥比索在墨西哥 4 月份通胀数据和周四的墨西哥央行会议之前的交易变化不大,这两个事件都有可能引起墨西哥比索的波动。

总体和核心通胀率均定于北京时间周四20:00 公布。预计总体通胀率将同比上升 4.63%,但月率料上升 0.18%。

核心通胀率 预计年同比下降 4.40%,月环比下降 0.24%。

如果其中任何一个通胀率高于预期,尤其是核心通胀率--人们认为核心通胀率更为准确--墨西哥比索可能会走强。较高的通胀水平将迫使墨西哥央行将利率维持在目前的较高水平更长时间,而较高的利率会吸引更多的资本流入。

墨西哥央行会议--意外降息?

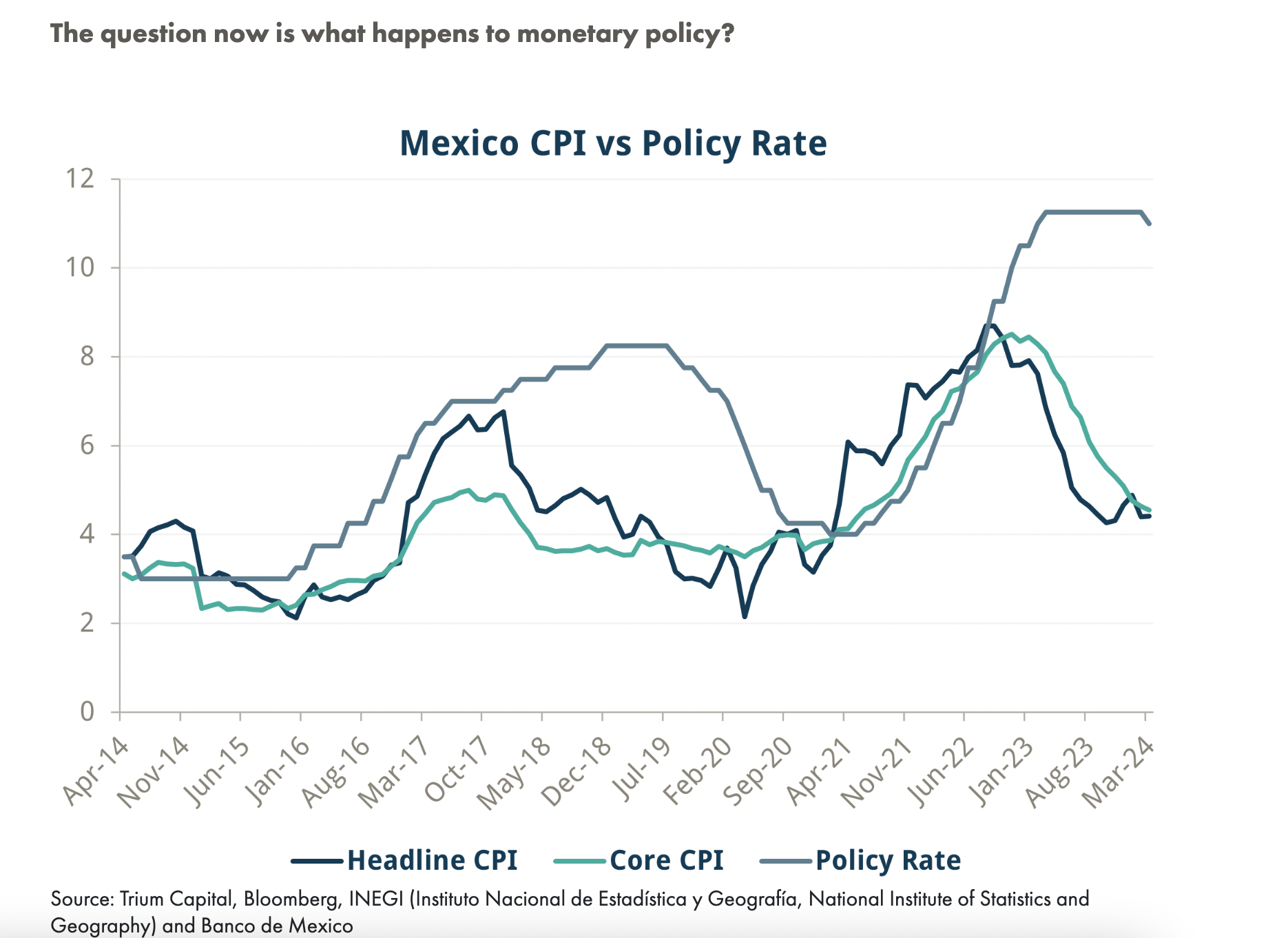

墨西哥央行将于北京时间周五凌晨3:00 召开 5 月份政策会议。鉴于 3 月会议纪要偏鹰派,该行承诺采取依赖数据的方法,以及最近几个月相对强劲的经济数据,市场一致预期墨西哥央行将维持 11.0% 的政策利率不变。

然而,根据 Trium Capital 的观点,即使墨西哥央行不在 5 月份降息,也可能会在不久之后降息。他们的论点主要基于两个关键点。首先,高利率正在大幅减缓墨西哥的 GDP 增长率和经济活动。

"经济活动放缓支持了削减利率的理由。Trium Capital 公司的分析师哈维尔-巴萨贝(Javier Basabe)说:"2 月份的月度经济活动指标意外上扬,月度增长率为 1.38%,而分析师预期为 0.50%,但这是自 10 月份以来连续四次出现负增长之后的结果。

其次,从长期来看,消费者价格指数(CPI)与墨西哥央行的政策利率相差甚远,这增加了降息的可能性。此外,它还将债券市场推向了极端,使得均值回归的可能性越来越大。

"我们认为,关于墨西哥央行会议纪要偏鹰派的争论是错误的。这是否意味着这不是一个周期的开始,5 月份的会议可能会维持利率?当然可以。我们认为没有。在经济增长放缓的同时,墨西哥赤字也创下新高,支出也非常高,预计明年将有所减少,从而进一步抑制经济增长。巴萨贝说:"如果墨西哥央行在 5 月份继续按兵不动,那么未来还会有更多的降息举措。

技术分析:美元/墨西哥比索位于短期区间下限

美元/墨西哥比索在短期区间底部徘徊。自 4 月 19 日高点以来,该货币对一直在 16.86 的底部和 17.40 的上限之间震荡。

美元/墨西哥比索 4 小时图

短期趋势是横盘,鉴于 "趋势是你的朋友 "这一古老的交易格言,预计这种趋势将持续下去。

尽管汇价多次尝试跌破区间底部,但看跌压力不足,价格回升至区间内。

不过,鉴于中长期趋势均为下跌,且这些大趋势会对短期走势产生影响,因此总体背景是看跌的。

预计美元/墨西哥比索将在区间内回升,上看 4 小时图上的 50 简单移动均线(SMA)17.06,下看高点 17.15。如果能明显突破 17.15-17.18 附近的阻力区,则可能会进一步涨向区间高点。

如果果断突破该区间--跌破最低点 16.86 或最高点 17.40--将改变货币对的方向倾向。

如果跌破底线,则可能进一步下行,目标位在 16.50,然后是 4 月 9 日的低点 16.26。

另一方面,如果突破顶部,将首先激活 17.67 的上行目标,刺穿长期趋势线,然后可能达到 18.15 附近的进一步目标。

决定性突破的特征是:日线阳线或阴线长于平均水平,突破或跌破区间高点或低点,且收盘价接近当期高点或低点;或连续三根阳线或阴线突破或跌破相应水平。

墨西哥比索常见问题

墨西哥比索 (MXN) 是拉丁美洲同类货币中交易量最大的货币。墨西哥比索的价值主要取决于墨西哥经济的表现、该国中央银行的政策、外国在该国的投资额,甚至是生活在国外(尤其是美国)的墨西哥人的汇款水平。地缘政治趋势也会对 MXN 产生影响:例如,由于墨西哥被认为是美洲大陆的一个重要制造中心,近岸化进程(即一些公司决定将制造能力和供应链迁移到更靠近其母国的地方)也被视为墨西哥货币的催化剂。墨西哥货币的另一个催化剂是石油价格,因为墨西哥是石油的主要出口国。

墨西哥中央银行(又称 Banxico)的主要目标是将通胀率维持在较低且稳定的水平(保持或接近 3% 的目标,即 2% 至 4% 容忍区间的中点)。为此,银行设定了适当的利率水平。当通胀过高时,墨西哥银行会试图通过提高利率来抑制通胀,使家庭和企业的借贷成本增加,从而冷却需求和整体经济。高利率通常对墨西哥比索(MXN)有利,因为它能带来更高的收益率,使该国对投资者更具吸引力。相反,较低的利率往往会削弱墨西哥比索。

宏观经济数据的发布是评估经济状况的关键,会对墨西哥比索(MXN)的估值产生影响。一个以高经济增长、低失业率和高信心为基础的强劲墨西哥经济对 MXN 有利。它不仅能吸引更多的外国投资,还能鼓励墨西哥银行(Banxico)提高利率,尤其是在经济强劲的同时通胀上升的情况下。然而,如果经济数据疲软,墨西哥新元就有可能贬值。

作为一种新兴市场货币,墨西哥比索(MXN)在风险上升期或投资者认为大盘风险较低从而热衷于参与风险较高的投资时往往会走强。相反,在市场动荡或经济不确定的时期,墨西哥比索往往会走弱,因为投资者倾向于抛售高风险资产,转而寻求更稳定的避风港。