- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 日元汇率逼近153!有望跌至155?小心升值反转风险!

- 特朗普赦免赵长鹏刺激币圈!比特币强势反弹站上11万,重大突破逼近

- Tesla股价10年大涨百倍的启示-未来特斯拉股价走势如何?特斯拉股票怎么买?

- 中美谈判为习特会铺平道路!比特币强势爆发站上11.5万,并非真正的突破?

投资慧眼Insights -

15%!美欧达成重磅贸易协议,黄金利空消耗殆尽?

周一(7月28日)黄金在美欧达成贸易协议消息出炉后一度跌至时段低位3312美元,刷新自7月17日以来逾一周新低,但其后金价并未进一步下跌,反而辗转回升至3340美元附近整理。

实际上,随着8月1日关税大限逼近,美日、美欧相继达成贸易协议,而黄金亦录得连续三日下跌,跌幅逾120美元。不过,尽管贸易战担忧持续降温,但黄金自4月22日触及高位3500美元以来始终维持高位整理,暗示市场看涨黄金后市意愿仍然强烈。

在主要国家债务问题持续升温之际,各国央行、主权财富基金均寻求对冲风险和保值标的,这令黄金成为全球金融战略的中心。世界黄金协会 6月份表示,其年度央行黄金调查显示,95%的受访者预计未来12个月全球黄金储备将增加。此外,43%的央行储备经理表示,他们计划今年增加各自的官方黄金持有量,高于去年调查的29%。

笔者提醒,一旦贸易局势进一步缓和,投资者反而需要警惕8月1日关税大限“买预期、卖事实”行情出现,届时或资金从风险资产中流出并再次买入黄金寻求对冲。

一事件触发金价或迎暴涨!

值得留意的是,从中长期角度来看,黄金与美国实际利率呈反向关系,而市场普遍预计关税对通胀的影响将于三季度显现。这意味一旦10年期美债收益率下行,将压低实际利率并为无息资产黄金提供支撑。

实际利率:

图片来源于:tradingview

毫无疑问,10年期美债收益率影响因素众多,但其中美联储货币政策与经济前景为当前市场的焦点所在。简单而言,在关税对通胀影响有限的基本情景下,一旦美国劳动力市场放缓,美国经济面临风险加剧,美联储将更多考虑降息以拯救经济,届时有望压低收益率。

此外,美国债务问题加剧下美国政府同样寻求更低利率以削减利息支出。美国银行策略员哈特内特(Michael Hartnett)认为,美国政府需要美联储降息才能应对利息开支庞大情况。美国政府每年净利息开支约达1万亿美元,相当于本地生产总值的4%,倘若希望利息支出保持平稳,美联储便须把基准利率降低至3%以下水平。

哈特内特估计,美联储下任理事可能被迫引发收益率曲线控制,以管控长期借贷成本,避免债务市场失控。

可以预见的是,本周即将公布的、美联储利率决议、非农、PCE物价指数、二季度GDP初值等重磅数据或将为黄金后市走向提供关键指引。

若美国非农数据、二季度GDP表现不佳,美联储释放鸽派信号,PCE物价指数显示通胀未见大幅回升,那么美联储很可能将于9月份重启降息,届时或成为黄金新一轮升势开启的重要依据。

摩根大通发出警告:黄金或迎来最强催化剂

摩根大通在最新研报中表示,未来金价冲高关键在于ETF资金流入能否重新点燃,这需要美联储兑现降息预期并推动美国实际收益率下行,其中美国就业数据恶化是最大看涨催化剂。

摩根大通表示,ETF资金流入仍然对实际利率敏感,特别是在大规模月度ETF流入方面。自2010年以来,全球黄金ETF持仓月度增长3%或更多的情况共出现25次,对应黄金价格平均月度上涨约4%。在这25个月中,有21个月伴随着美国10年期实际收益率的月度下降,中位数月度降幅约为13个基点。这意味着美联储降息的时机和幅度将直接影响黄金的表现。

摩根大通表示,长期结构性看好黄金的叙事仍然完好,黄金仍在寻找下一个催化剂。从技术面来看,金价连月的盘整表明中期前景依然积极,消化了超买状态。黄金数月来的盘整走势在中期前景中保持积极,关键支撑位在3245美元,向上突破将寻求3604美元和3881美元的整固形态目标。

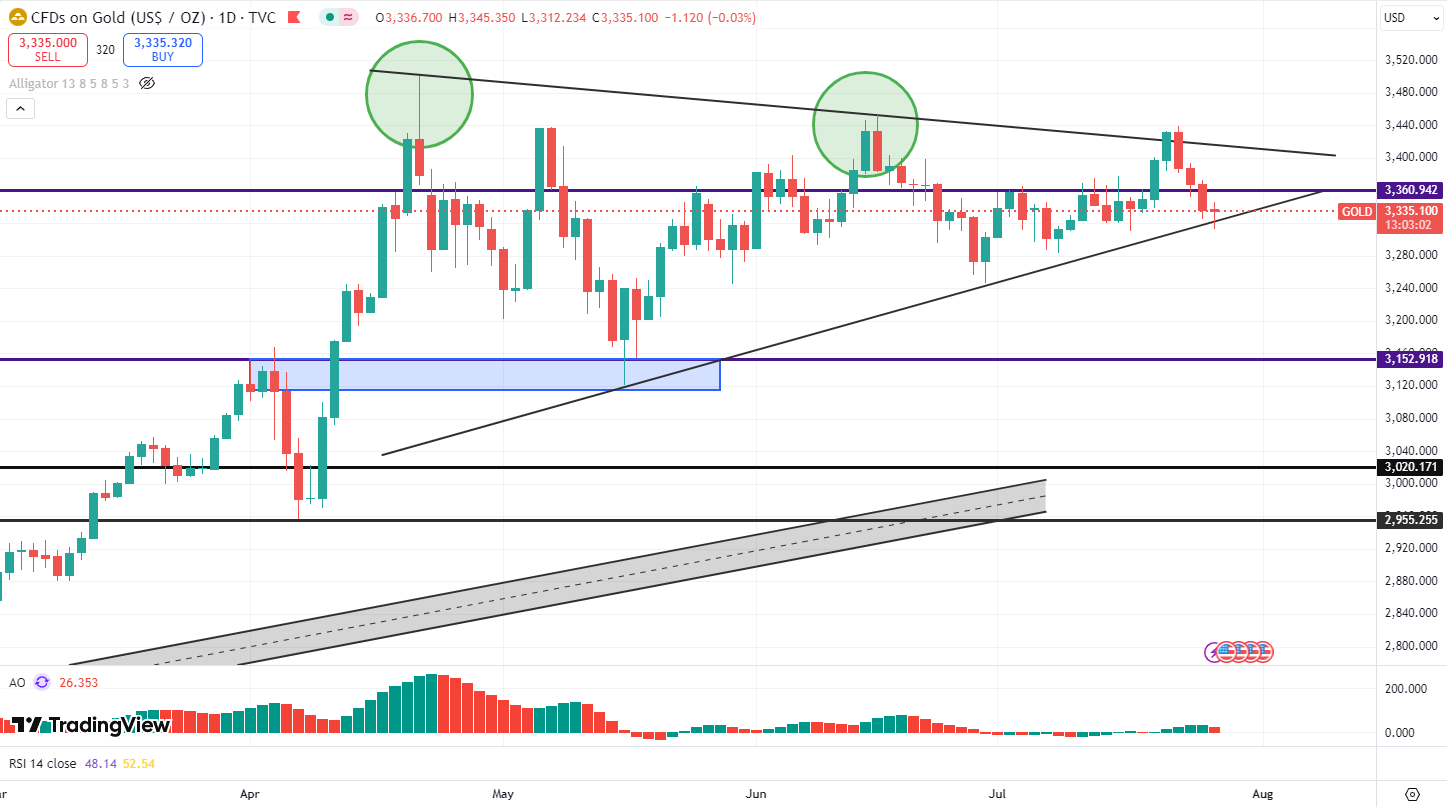

黄金技术分析:三角形整理末端,方向选择一触即发

黄金日线图:

图片来源于:tradingview

日线图显示,黄金于过去三个交易均录得下跌,累计跌幅逾120美元,但整体仍处于三角形整理过程中,且接近末端,暗示方向选择一触即发。

若黄金短期内无法有效收复3360美元并进一步击穿3310美元,黄金下行空间或被打开,下方关注3250甚至3150美元。但若黄金收盘价突破近期高位3440美元,则后市仍存反弹挑战历史高位3500美元的可能。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全�部资金。这些产品并不适合所有人,请谨慎投资。查阅详情