- 【今日要聞】G7擬釋放石油儲備?原油價格暴漲30%后回落

- 【今日要聞】伊朗放狠話!原油價格5連漲,比特幣衝高回落

- 【財經縱覽】:川普稱戰爭「基本結束」!WTI原油收跌近7%、失100關口,美股全線反彈

- 原油價格大跳水!後市還會上漲嗎?投行建議這樣操作

- 【今日要聞】比特幣反彈重回7萬美元,白銀價格三連漲

- 非農公佈前,外匯市場傳來重要信號!本週已飆升的美元將如何反應?

投資慧眼Insights - 美國勞動力市場強勁未改12月降息希望,Fed官員謹慎降息立場不敵經濟韌性帶來的樂觀情緒,美股年末行情延續,標普那指創新高。本週,CPI報告是否會出現重大意外?

市場回顧

上週(12/02-12/06),儘管韓國法國政局動蕩,市場關注呈現「金發女孩」景況的美國經濟數據,標普和那指續創新高。全球主要股指齊漲,台股歐股領跑,道指轉跌。

美國三大指數分化,上週標普500指數漲0.96%,連漲3週並創歷史新高,收報6090.27,最高觸及6099.97點;那斯達克指數漲3.34%並創新高,道瓊指數跌0.6%。

科技七巨頭紛紛上漲,蘋果漲2.32%、輝達漲3%、微軟升近5%、亞馬遜升逾2%、谷歌升3.5%、Meta升近9%、特斯拉升逾12%。台積電美股升近10%。

Meta、亞馬遜、沃爾瑪、網飛股價在上週五創下曆史新高。比特幣價格首次突破10萬美元大關,提振加密貨幣概念股,Coinbase近五日升16%、MSTR升約2%。

個股中,Q3財報超預期的LuluLemon績後大漲16%,退市風波漸散的美超微SMCI反彈35%,有望納入那斯達克100指數的Plantir漲14%。

歐洲Stoxx 600指數上週漲2%,英國富時100指數升0.26%,德國DAX 30指數大漲4.02%,法國CAC 40指數漲2.65%。

就業數據整體強勁

上週,美國公佈了一連串的就業數據,總體體現了美國勞動力市場和經濟具備韌性的景況。

11月「小非農」ADP就業人數增加14.6萬人,不及預期的16.6萬人,失業率維持4.1%的低點;分析師仍認為,勞動需求依然存在。

11月非農恢復正常值,新增非農就業22.7萬,高於預期的20.2萬,前值也從1.2萬上修至3.6萬。失業率從4.1%升至4.2%,符合預期。

彭博社報道稱,美國招聘人數增加,失業率小幅上升,顯示美國勞動市場正在放緩,但不是顯著惡化。

eToro的Bret Kenwell表示,這基本上就是交易員所希望得到的令人放心的就業報告。市場仍傾向於聯準會本月降息,該報告可能不會改變這種預期。

ClearBridgede的Josh Jamner稱,「恰到好處」的勞動力市場報告應該有利於風險資產的邊際收益。

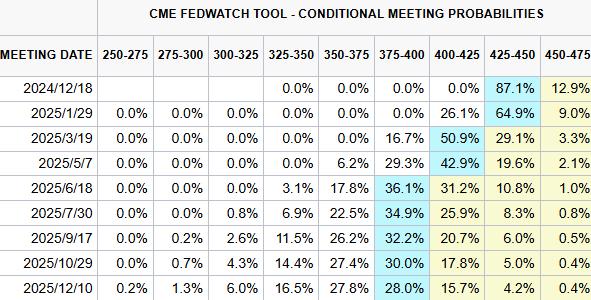

非農報告公佈後,交易員增加對12月降息押註,降息25基點的概率從不足7成升至85%,現為87%。6日收盤,標普500指數上漲0.25%至6090.27點,創下2024年第57次收盤記錄。

【聯準會降息路徑預測,來源:CME】

失業率的上升值得關註。LPL Financial的Jeffrey Roach表示,失業率上升應該會給聯準會在12月降息的機會,但如果這樣做,聯準會可能會在1月暫停降息,除非通膨數據大幅放緩。

市場關注本週將公佈的11月CPI通膨報告。Hartford Funds固收策略師Amar Reganti表示,所有跡象表明12月將有一次降息,而通膨仍是一個重要因素,因此CPI數據存在一定「尾部風險」。

摩根大通的Michael Feroli認為,中性利率的下降沒理由暫停,儘管接下來有一份CPI通膨報告,但「要改變委員們的想法,需要出現非常大的意外」。

臨近年終,各大華爾街機構展望美股未來一年走勢,看漲是主流。

奧本海默認為,儘管估值仍是一個擔憂,但牛市似乎是基本面推動的,經濟、商業和消費者全年均表現出韌性,股價仍有更多上行空間。

聯準會官員齊呼謹慎降息

在已經降息了兩次後,鑒於美國通膨放緩趨勢有所停滯以及整體經濟強勁,近段時間聯準會給市場持續吹「放緩降息」之風。

聯準會理事鮑曼(Michelle W. Bowman)上週五表示,她傾向於謹慎降息,指出美國通膨仍「令人不安」的高於聯準會2%的目標。

她提到,物價增長的上行風險仍然突出,通膨方面的進展似乎已停滯,通膨比就業市場更令人擔憂。鮑曼強調,當FOMC作出貨幣決策時,通膨是第一大優先任務。

芝加哥聯準銀行總裁古爾斯比(Austin Goolsbee)表示,聯準會未來降息速度仍取決於經濟狀況。往後一年的政策利率將明顯更低,但2025年降息速度可能放緩。

舊金山聯準銀行總裁戴利近日稱,沒有降息的緊迫感,要實現2%的通膨率還有很多工作要做。通膨仍是人們面臨的頭號挑戰。

川普2.0交易:投行業務的春天

在川普2.0政府有望放鬆監管的預期下,金融業有望迎來春天,尤其是投資銀行業務。

據路透社數據,川普明年重返白宮有望提振2025年全球投資銀行收入增長至3160億美元,較2024年增長5.7%。

據數據提供商Coalition Greenwich此前未公佈的數據,併購銀行家預計將獲得276億美元的佣金收入,這將是至少20年來第二好的一年。

過去20年里,全球投行收入只有5次超過3000億美元,近年來的盈利能力受到新冠疫情、通膨和全球政治不安的抑制。

銀行業人士表示,川普的親商傾向應該有助於本已蓬勃發展的美國經濟,從而激勵追求增長的歐洲企業進行更多的跨國交易和投資。

美國銀行的EMEA地區企業銀行業務主管Richard King表示,到2025年,將會出現大量被壓抑的需求,尤其是醫療保健、科技、能源等行業的私募股權和收購性交易買家。

本週財經前瞻:美CPI、AI財報

本週,投資人將關注聯準會12月會議前的重磅通膨報告,預計11月CPI通膨率從2.6%升至2.7%,核心CPI料維穩3.3%。

財報方面,甲骨文、C3.ai、遊戲驛站、Adobe、博通、好市多Costco等公司將公佈財報。

市場觀點

在得到了一份基本符合預期的非農就業報告後,投資人再次聚焦美國通膨走勢,這是聯準會官員目前判斷12月是否降息更具優先級的考慮因素。

12月降息25個基點現已獲得近9成的市場共識,但倘若CPI報告出現重大意外,暫停降息的前景可能會衝擊市場,尤其在大盤連續刷新記錄之際。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請��謹慎投資。查閱詳情