- 突發!一則消息引發美元/日元大漲100點,惟這一點不容忽視!

- 【今日要聞】川普演說來襲!黃金終止4連漲,12萬人爆倉

- 【財經縱覽】:美伊談判分歧大、國際油價巨震!納指跌超1%、輝達挫5.5%,黃金衝擊5200!

- 黃金價格上漲至5150美元,特朗普的關稅提升了避險需求,市場關注美伊談判

- 【財經縱覽】:輝達業績、指引雙雙超預期!美股兩連漲,比特幣漲近6%,以太幣漲近12%

- 【財經縱覽】:美股全線反彈、Anthropic釋放重磅信號!黃金、白銀終結四連漲!

投資慧眼Insights -

中東局勢升級拖累美股轉跌,高盛列出美股這輪升勢三大要點

上周五(6月13日)以色列對伊朗發動了名為「獅子的力量」(Strength of a Lion)軍事行動。其後雙方衝突進一步升級,引發市場對中東局勢升級可能衝擊全球能源供應鏈、進而推高通脹並拖累包括美國在內的全球經濟增長的擔憂。VIX恐慌指數盤中一度飆升逾20%,美國三大股指低開低走,道指跌1.79%,報42197點;標指挫1.13%;納指瀉1.3%。

值得留意的是,以納斯達克100指數為例,自4月7日低位16335點以來累計反彈近35%至22074點,距離2月份歷史高位22248點近一步之遙。這令投資者擔憂在大幅獲利後一旦出現「變數」,會否引發多頭獲利了結行情。

對於美股,尤其是科技股的強勢表現,高盛列出三點原因,其中最為市場接受的莫過於AI生產力革命的預期,科技企業大規模資本支出令市場看好企業後續盈利預期。其次是對於美國政府將通過放鬆監管和刺激措施,力圖將名義GDP推至盡可能高的水準。再者是巨額赤字為企業提供了充足的流動性,推高了資產價格。

高盛總結,無論哪種邏輯占主導,市場當前的資產配置趨勢清晰可見:做空後端債券、做空美元、做多價值儲存資產、做多股票。

以色列、伊朗局勢最新進展,中東局勢進一步升級

1,以色列首次直接打擊伊朗能源基礎設施,衝突擴大至油氣設施

2,英國正向中東增派額外的戰鬥機和其他軍用飛機,稱此舉是對地區安全局勢的「應急支持」

3,以軍向伊朗核反應爐和武器工廠周圍人員發佈撤離警告

4,原定周日(15 日)舉行的美伊第六輪伊朗核問題談判已確定取消

5,川普稱「美國與伊朗今晚遭襲事件無關」,並警告若伊朗以任何形式對美方發動攻擊,國武裝力量將「以空前規模全力回擊」。

毫無疑問,從上述消息來看以色列、伊朗的衝突存在進一步升級可能,問題在於中東局勢升級將會如何影響美股走勢?

中東衝突升級或放大債務可持續的風險

筆者提醒,上周五(6月13日)公佈的美國密歇根大學6月消費者信心指數初值為60.5,為六個月來首次回升。一年期通脹預期從5月的6.6%降至5.1%,五年期由4.2%降至4.1%,為三個月最低。調查指出,消費者對關稅影響的擔憂有所緩解,但對經濟前景仍持謹慎態度。

實際上,無論是近期公佈的美國5月CPI、PPI抑或是美英、美中貿易進展均在指向一點,即貿易衝突緩和,聯准會即將重啟降息——滯漲風險緩解。然而問題是,關稅、財政赤字與通脹三者間存在衝突。目前滯漲風險緩解即意味財政赤字問題凸顯。而中東衝突大幅推動油價,據市場預測,原油價格每桶上漲10美元,美國消費者價格指數(CPI)同比漲幅將升高0.5%。

可以預見的是,一旦通脹走高,財政赤字問題將更加突出,美國財政赤字較大可能轉化為美債供給壓力,從而推高美債收益率中樞。同時通脹會稀釋債務,這意味聯准會將更長時間維持利率於高位,進而對美元資產、包括美股構成打壓。

高盛對沖基金主管Tony Pasquariello表示,債務可持續性正成為更加重大的結構性風險。從日本到英國,全球債券市場的拋售壓力正在加劇。作為全球久期錨點的日本債券市場,近年來遭遇大規模賣盤,美國利率曲線的扭曲陡化更是讓每次國債拍賣都如履薄冰。儘管中東地緣政治動盪暫時推高了避險需求,但債務可持續性的結構性風險正在悄然放大。

綜上所述,筆者認為中東衝突升級正正是放大了當前美股面臨的關於債務可持續的風險。與此同時,有關川普可能很快調高汽車關稅以及威脅未來一周或兩周設定單邊關稅稅率同樣為美股帶來逆風因素。投資者可重點關注本周公佈的聯准會利率決議,料將為下半年貨幣政策提供線索。

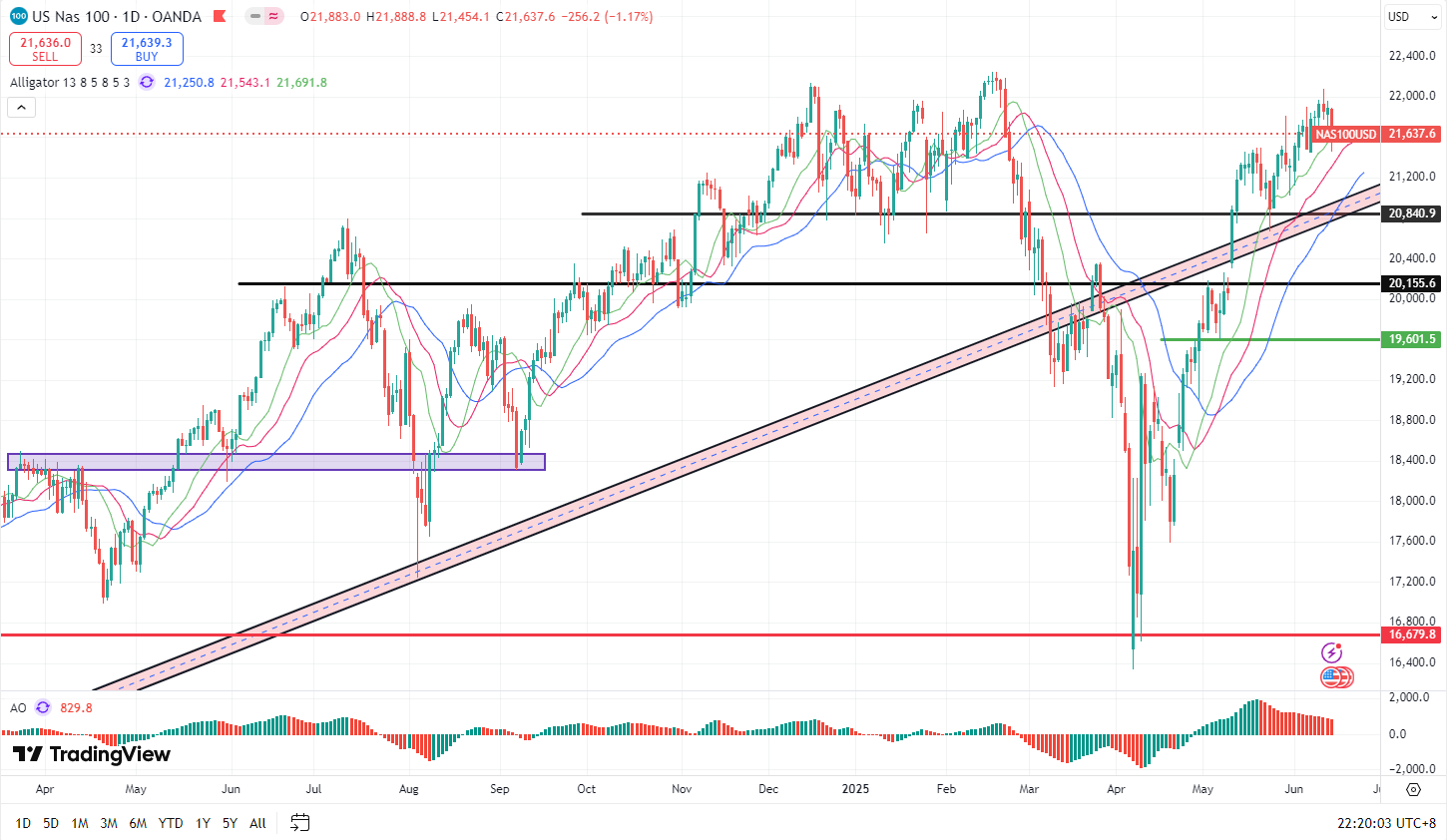

納斯達克100指數:存回調修整需求,關注6月23日附近時間節點

納斯達克100指數日線圖:

圖片來源於:tradingview

日線圖顯示,納斯達克100指數受制於22000點回來,暗示上方存在較強阻力,加之前期漲幅巨大存在回調修整需求。若後續無法一舉突破前期高位22248點,需警惕納斯達克100指數回落考驗20900點甚至20200點的可能,關注6月23日附近時間節點。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情