上半年業績或不及預期,金蝶國際「先跌為敬」?

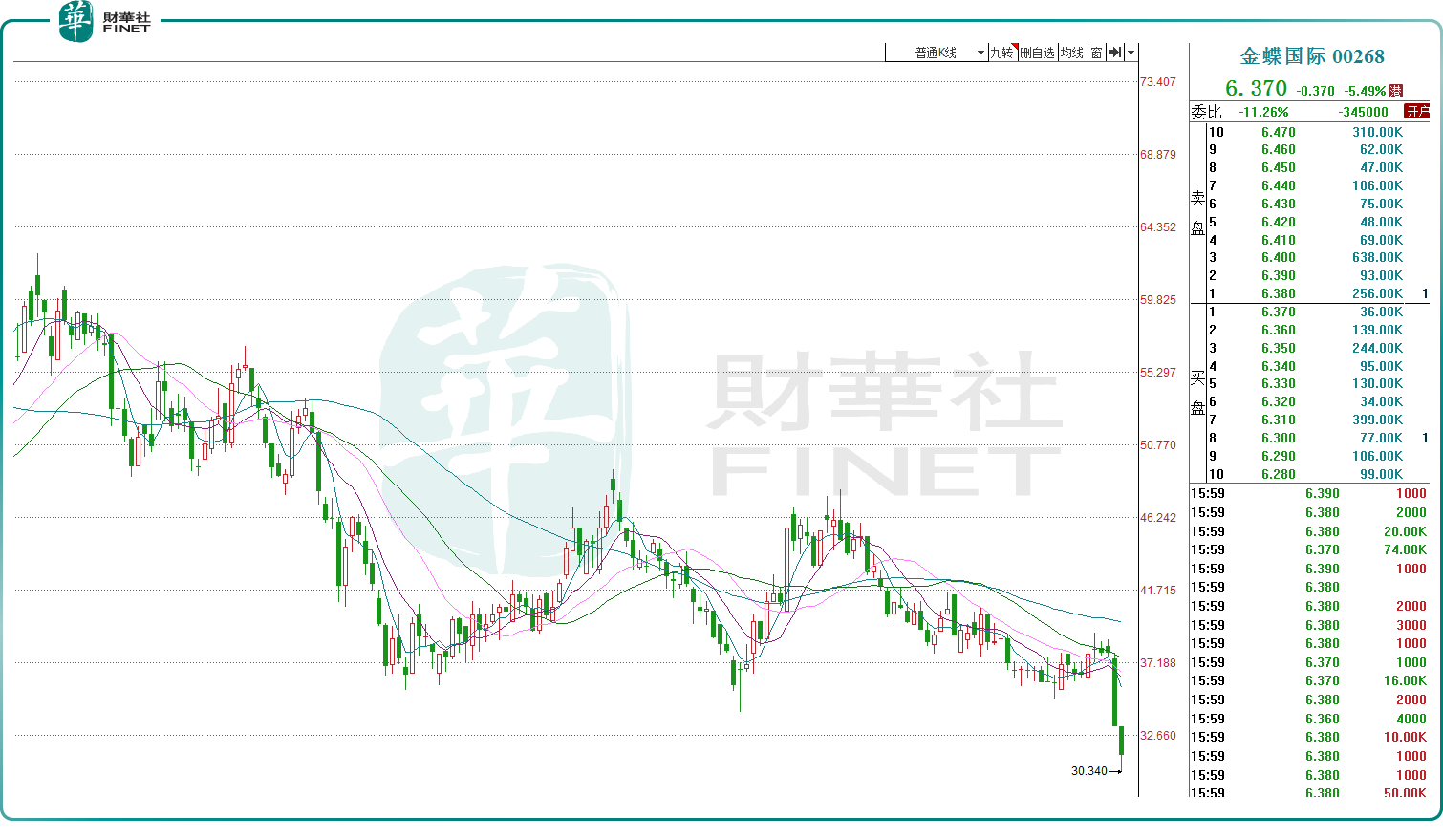

7月15日,港股的金蝶國際(00268.HK)下跌5.49%,而公司昨日剛重挫12.47%,兩個交易日累計跌超17%,目前公司股價報6.37港元/股,市值229億港元。

金蝶國際成立於1993年,公司原本專注於ERP軟件業務,伴隨著雲計算產業的崛起,公司逐步向「雲服務」產商轉型,目前已是國内知名的企業管理雲SaaS公司,2023年財報顯示,公司的雲服務業務營收佔比接近8成。

2023年12月份金蝶國際曾公告,卡塔爾主權財富基金卡塔爾投資局的子公司Al-Rayyan Holding LLC認購該公司約1.55億股新股,佔擴大後股本約4.26%。被海外主權基金入股,某種程度也反映出公司在業界的地位。

此前市場一度流行「財稅數字化概念」,有機構認為,新一輪財稅體制改革有望帶動新一輪財稅信息系統建設,金蝶國際有望直接受益。

然而公司股價卻持續疲軟,甚至創下近幾年新低,背後的原因或與大行「唱空」有關。

近日,中信里昂證券發佈報告稱,下調金蝶2024至2026年銷售額預測,虧損按年應會收窄,但預計今年仍虧。該機構將金蝶國際目標價由13.8元下調至9.3元,並維持「跑赢大市」評級。無獨有偶,大摩亦將金蝶國際目標價由14.6港元下調至10港元。

雖然目前公司股價已明顯低於上述價位,但機構研報的情緒以及其中的邏輯分析,或影響短期股價走勢。

此外,中金公司也認為,金蝶國際2024年上半年的收入將同比增長12%至28.7億元,略低於此前的預期,歸母淨虧損將從上年同期的2.8億元收窄至2.3億元,減虧幅度基本符合預期。不過其亦下調了金蝶國際2024年及2025年收入及歸母淨利潤預測。

上述研報均提到,在當前宏觀環境下,中小企業IT預算趨緊,新簽訂單可能慢於預期,而小微企業、中小型企業貢獻了金蝶收入的頭部佔比。還有分析師指出,公司的大型企業的授權產品採購也可能弱於預期,這或許共同導致金蝶國際業績承壓,仍深陷虧損的泥潭。