美元每周預測:不排除進一步走軟的可能

- 美元指數連續第二周下跌。

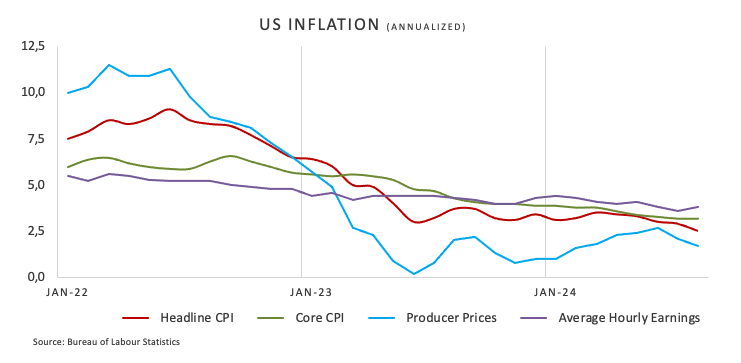

- 美國 8 月份的通貨緊縮趨勢依然良好。

- 市場普遍預計美聯儲下周將降息 25 個基點。

本周後半段,圍繞美元(USD)的悲觀情緒加劇,導致美元指數(DXY)在周線圖上連續第二周回到下跌區域。

從 9 月份迄今為止的 DXY 價格走勢來看,102.00 關口下方是一個相當不錯的阻力區,不過預計只要在關鍵的 200 日均線 103.85 下方,更廣泛的看跌前景將保持不變。

本周的下跌主要是由於投資者對美聯儲(FED)在 9 月 18 日的會議上很可能將聯邦基金目標範圍(FFTR)下調 25 個基點(bps)做出了調整。

與此同時,對美國經濟可能 "硬著陸 "的擔憂似乎暫時消散。

決定已經做出:將降息 25 個基點

盡管美聯儲寬松周期的開始從未受到過關註,但首次降息的幅度在過去幾周卻一直爭論不休。

事實上,直到上周三,在 9 月 6 日公布了喜憂參半的 8 月份非農就業數據後,投資者的註意力才轉移到通脹問題上。在這方面,周三公布的以消費者物價指數(CPI)衡量的美國通脹數據進一步證實,8 月份的通貨緊縮壓力依然良好。

還是圍繞通脹問題,紐約聯儲周一發布的一份報告顯示,上個月美國公眾對通脹壓力的預期基本保持不變,即使當前的物價壓力繼續緩解。紐約聯儲最新的消費者預期調查顯示,8月份,受訪者預計一年後的通脹率為3%,五年後為2.8%,與7月份報告的水平一致。調查還顯示,受訪者預計未來三年的通脹率為2.5%,高於7月份的2.3%。

事實上,盡管在 CPI 公布後不久,美元小幅上揚,但市場參與者已開始平倉美元,使 DXY 面臨越來越大的壓力,並促使其在本周末再次跌破 101.00 的關鍵支撐位。

值得回顧的是,美聯儲主席傑羅姆-鮑威爾 8 月底在傑克遜霍爾研討會上發表講話時打開了降息的大門,隨後美聯儲其他決策者也加強了這一觀點:亞特蘭大聯儲主席拉斐爾-博斯蒂克警告說,高利率可能會損害就業。舊金山聯儲主席瑪麗-戴利建議削減利率以維持健康的勞動力市場,但削減幅度將取決於即將公布的經濟數據。紐約聯邦儲備銀行行長約翰-威廉姆斯(John Williams)認為,更加平衡的經濟為降息提供了可能,但具體的行動方案取決於未來的經濟表現。最後,美聯儲理事克裏斯托弗-沃勒(Christopher Waller)和芝加哥聯儲主席奧斯汀-古爾斯比(Austan Goolsbee)主張多次降息,以支持充分就業,並使工資增長與 2% 的通脹目標保持一致。

根據芝加哥商品交易所集團的美聯儲觀察工具,9 月份降息25個基點的可能性約為 57%,降息 50 個基點的可能性約為 43%。

在預期的 9 月降息之後,市場參與者預計將把註意力轉移到評估美國經濟的表現上,以便更好地預測未來的降息。

目前,投資者對未來 12 個月大約 250 個基點的寬松政策進行了定價。雖然此前對經濟衰退的擔憂似乎有所減輕,但即將公布的經濟數據仍可能影響美聯儲的貨幣政策決策。

國際貨幣政策展望:下一步是什麽?

歐元區、日本、瑞士和英國都面臨著越來越大的通貨緊縮壓力。為此,歐洲中央銀行(ECB)於周四實施了第二次降息,並對 10 月份的任何可能舉措保持謹慎立場。雖然歐洲央行的政策製定者們仍不確定是否會進一步降息,但市場已經預計今年晚些時候還會有兩次降息。

與此同時,澳大利亞儲備銀行(RBA)采取了不同的做法,在 8 月 6 日的會議上維持利率不變,同時在隨後的評論中堅持鷹派論調。市場預期澳大利亞央行可能會在 2024 年第四季度開始放松利率。

相比之下,日本央行在 7 月 31 日采取了鷹派舉措,將利率上調 15 個基點至 0.25%,令市場大吃一驚。盡管一些日本央行官員最近的語氣偏鷹派,但貨幣市場認為該央行在未來 12 個月內只會收緊 25 個基點。在下周五的會議上,預計央行將維持利率不變。

當政治遇上經濟

自最近一次美國總統辯論以來,民主黨總統候選人、美國副總統卡馬拉-哈裏斯似乎以微弱優勢領先於共和黨候選人、美國前總統唐納德-特朗普,為即將於 11 月 5 日舉行的美國大選做準備。重要的是要考慮到,如果特朗普再次執政,加上可能恢復關稅,可能會擾亂甚至逆轉美國經濟當前的通貨緊縮趨勢,從而可能導致美聯儲縮短降息期限。相反,一些分析師認為,如果哈裏斯獲勝,可能會導致稅收增加,如果經濟增長開始放緩,美聯儲放松貨幣政策的壓力也會增加。

下周有哪些活動?

美聯儲會議將是下周值得關註的重要事件。與此同時,下周二公布的 8 月份零售銷售數據也將發揮重要作用,為消費者支出趨勢提供進一步的信息。此外,工業生產數據、費城聯儲指數以及通常的每周申請失業救濟人數也將為美國經濟的整體健康狀況提供更多線索。

美元指數技術分析

美元指數(DXY)果斷跌破重要的 200 天簡單移動平均線(SMA)(目前位於 103.85)後,繼續承受下行壓力的可能性上升。

如果看跌勢頭持續下去,DXY 可能首先跌至 8 月 27 日錄得的 2024 年低點 100.51,然後跌至心理上重要的 100.00 水平。再往南則是 7 月 14 日錄得的 2023 年底部 99.57。

在 8 月 8 日的周最高點 103.54 和關鍵的 200 日均線之前,看漲嘗試應會在 9 月 3 日的 9 月最高點 101.95 遇到直接阻力。

日間相對強弱指數(RSI)已回到 40 點以下區域,伴隨著該指數的看跌價格走勢。