美元每周預測:美聯儲鷹派立場助推 DXY 連續第二周上漲

- 美元指數(DXY)連續第二周上漲。

- 不排除美聯儲 9 月降息的可能。

- 美聯儲周三晚上發表鷹派聲明。

下一個目標是 2024 年高點 106.50 附近。

本周美元指數(DXY)表現相當積極,美元指數在本周末達到了 5 月初 105.80 附近的水平。事實上,該指數連續第二周走高,其支撐因素是歐洲地區政治恐慌情緒再起,以及美聯儲(Fed)繼續緊縮政策的前景。

投資者認為會兩次降息,美聯儲只預期一次

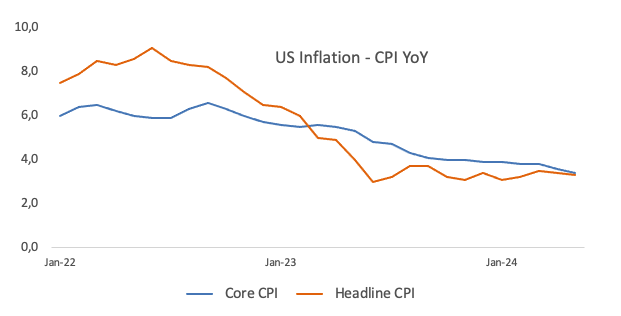

美國 5 月份消費者物價指數 (CPI) 通脹數據低於預期,導致美元大幅回落:

主要原因是極右翼政黨在 6 月 9 日歐洲議會選舉中獲勝,再次引發歐洲政治擔憂升級。對此,法國總統埃馬紐埃爾-馬克龍(Emmanuel Macron)呼籲在 6 月 30 日舉行緊急選舉,預計在 7 月 7 日舉行第二輪選舉。從這一天起,歐元(EUR)一路走低,促使歐元/美元自周一開盤以來跌幅超過 1%。

其次,盡管美聯儲將聯邦基金目標區間(FFTR)維持在 5.25%-5.50%不變,但正如廣泛報道的那樣,聯邦公開市場委員會(FOMC)傾向於今年只降息一次,主要是在 12 月份。包括主席傑羅姆-鮑威爾(Jerome Powell)在內的大多數委員都支持這一觀點,他們堅持認為,啟動寬松周期需要更多的信心,即通脹率正在持續向 2% 的目標邁進,而目前的情況並非如此。

不過,根據芝加哥商品交易所集團(CME Group)的美聯儲觀察工具(FedWatch Tool),9 月 18 日會議上降低利率的概率徘徊在 70%左右,11 月接近 85%,年底達到近 97%。

美國收益率並未伴隨美元反彈

美元買盤壓力的強勁回升並沒有在美國貨幣市場引起反響,市場對固定收益的需求依然堅挺,拖累不同期限的收益率跌至數周低點。

十國集團央行:駕馭降息和通脹

在 G10 央行中,歐洲中央銀行(ECB)在 6 月 6 日的會議上將利率下調了 25 個基點,但對夏季繼續降息的可能性潑了一盆冷水,尤其是在上調通脹預期之後。同樣,日本央行也在 6 月 14 日發表了鴿派聲明。展望未來,英國央行(BOE)在 4 月份國內通脹意外下行後,預計將比之前想象的更早降低政策利率,而澳大利亞儲備銀行(RBA)則可能在明年上半年開始放松政策。

即將到來的重要活動

下周將比往常短,因為 6 月 19 日是美國國家獨立日,市場將休市。數據方面,最令人興奮的將是本周末公布的高級采購經理人指數,同時將特別關註美聯儲官員在 6 月 12 日 FOMC 會議後再次發表的評論。

美元指數技術面

美元指數(DXY)在觸及 104.00 附近的近期低點後重拾強勁勢頭,並突破 105.00 關口,升至多周新高。

如果該指數突破 6 月份的高點 105.80(6 月 14 日),則可能試圖觸及 2024 年的頂部 106.51(4 月 16 日)。突破這一水平後,11 月最高點 107.11 點(11 月 1 日)可能會出現在 2023 年最高點 107.34 點(10 月 3 日)之前。

反之,如果熊市重獲一些主動權,預計 DXY 將在關鍵的 200 日均線 104.46 與 6 月份低點 103.99(6 月 4 日)之間展開初步爭奪。更深的回調可能會測試周線低點 103.88(4 月 9 日),然後是 3 月份低點 102.35(3 月 8 日)和 12 月份低點 100.61(12 月 28 日),然後是心理關口 100.00 。

總體而言,只要 DXY 仍位於關鍵的 200 日均線上方,看漲傾向就會持續。