恆力期貨能化日報20250526

一眼通

油品

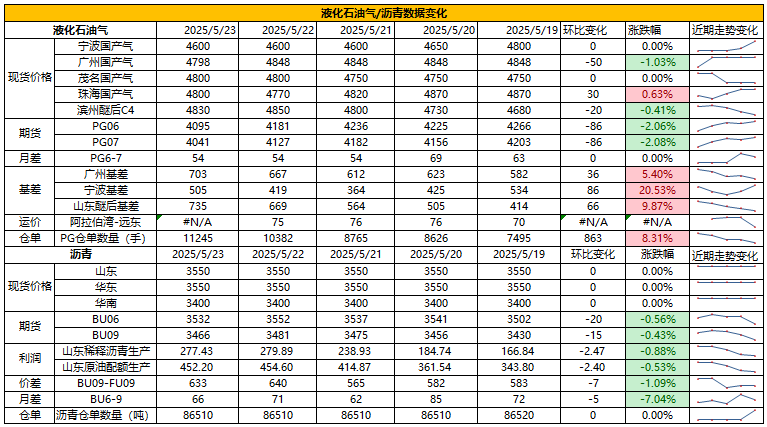

LPG

方向:震盪偏弱

行情回顧:中美關稅下降,5月CP出臺下調但高於預期,丙烷610美元/噸,較上月下調5美元/噸;丁烷590美元/噸,較上月下調15美元/噸。

邏輯:

1. 本週國內液化氣商品量爲50.96 萬噸左右,環比增加0.92%。煉廠庫容率23.63%,環比漲0.2%。港口庫存309萬噸,環比下降3.8%。

2. 燃燒需求下降,化工需求弱勢。PDH開工率61.15%,環比漲3.1%。MTBE開工率55.35%,環比跌0.74%。烷基化開工率39.68%,環比跌1.88%。

4. 現貨走弱,山東民用氣4460元/噸,華東民用氣4493元/噸,華南民用氣4820元/噸。

風險提示:宏觀因素影響。

瀝青

方向:震盪偏強

行情回顧:短期供應小幅下降,低價貨源出貨較爲順暢。

邏輯:

1.本週總產量爲54.6萬噸,環比下降3.8萬噸,降幅6.5%,部分煉廠間歇停產瀝青導致整體供應減少。6月份國內瀝青地煉排產量爲130.9萬噸,環比增加6.5萬噸,增幅5.2%。4月份國內瀝青總產量爲229.11萬噸,環比增加6.22萬噸,增幅2.8%。

2.社庫185萬噸,廠庫91萬噸。山東現貨3550元/噸附近。下游需求改善,帶動社庫下降,煉廠出貨39萬噸,環比增加14%。

風險提示:宏觀因素影響。

芳烴

PX

方向:不追空

盤面:

1、PX09合約收盤價6652(-26, -0.39%),日內減倉5473手至14.3萬手;

2、PX9-1月差+194,PX09-CFRC 爲-183(+35);

3、倉單0(-)。

基本面:

1、實貨:PX CFRC 826美元/噸(+3),實貨浮動價7月在+10有買盤,8月在+6/+8商談;紙貨7月在812/815商談,6月在815.5有買盤,9月在806/811商談;

2、估值與利潤:MOPJ價格爲560美元/噸(-3),PXN $266(+6);

3、供給:國內PX周度負荷78%(+3.9pct),亞洲PX周度負荷69.4%(+1.9pct),遼陽石化70萬噸裝置5月20日按計劃停車檢修1周左右,寧波中金160萬噸裝置5月初因故負荷意外下降,5月19日恢復,威聯化學一套100萬噸裝置6月中下旬計劃檢修,惠州煉化150萬噸裝置預計6月初出產品,此前於3月30日附近停車檢修;

4、需求:PTA負荷77.1%(+0.2pct),嘉通能源300萬噸裝置5月21日附近檢修兩週,四川能投100萬噸裝置計劃5月19日重啓,後推遲至5月24日附近,新疆中泰120萬噸裝置近期已經重啓出料;

5、下游:PTA現貨加工費403(+18),長絲平均產銷3-4成左右,短纖平均產銷60%。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

PTA

方向:不追空

理由:下跌已反映下游減倉預期,5月供需依舊偏緊。

盤面:

今日09合約以4716收盤,較上一交易日結算價下跌0.38%,日內減倉8764手至126.76萬手,TA9-1價差爲+148。

基本面:

1、實貨:現貨市場商談氛圍一般,現貨基差變動不大,5月主港在09+150~155附近商談,6月主港在09+160附近商談;PTA現貨加工費403元/噸(+18),PTA 09盤面加工費359元/噸(-11)

2、供給:PTA負荷PTA負荷77.1%(+0.2pct)。嘉通能源300萬噸裝置5月21日附近檢修兩週,東營威聯250萬噸裝置5月中旬負荷提滿,此前維持8-9成負荷,新疆中泰120萬噸裝置5月19日附近出料,負荷6-7成,四川能投100萬噸裝置計劃5月19日重啓,後推遲至5月24日附近,此前於4月13日按計劃開始檢修;

3、需求:下游聚酯負荷93.9%(-1.1pt);江浙終端開工率基本維持,其中加彈維持至80%(-)、江浙織機提升至69%(+1pct)、江浙印染開機維持至77%(-)。江浙滌絲今日產銷整體偏弱,至下午3點半附近平均產銷估算在3-4成,今日直紡滌短成交一般,截止下午3:00附近,平均產銷60%,輕紡城市場今日總銷量888萬米(+78)。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

乙二醇

方向:偏多

理由:基差走強,主港周度去庫。

盤面:

今日EG2509合約收盤價4403(-6,-0.14%),日內減倉5385手至27.42萬手,EG9-1價差爲+52。

基本面:

1、現貨:目前現貨基差在09合約升水115-120元/噸附近,商談4531-4536元/噸,下午幾單09合約升水116元/噸附近成交;6月下期貨基差在09合約升水115-118元/噸附近,商談4531-4534元/噸;

2、庫存:截至5月22日,華東主港地區MEG港口庫存總量61.21萬噸,較上期庫存降低2.52萬噸;

3、供給:乙二醇整體開工負荷58.25%(-2.26pct),其中煤制乙二醇開工負荷61.25%(+1.21pct),永城永金兩套合計40萬噸裝置預計5月24日開始停車10天左右,濮陽永金20萬噸裝置預計6月中上旬開始停車檢修,遠東聯45萬噸裝置5月20日附近逐步轉產EO,負荷降至3-4成,計劃7月全部轉產,三江化工100萬噸EG-EO聯產裝置5月21日臨時停車。

4、需求:下游聚酯負荷93.9%(-1.1pt);江浙終端開工率基本維持,其中加彈維持至80%(-)、江浙織機提升至69%(+1pct)、江浙印染開機維持至77%(-)。江浙滌絲今日產銷整體偏弱,至下午3點半附近平均產銷估算在3-4成,今日直紡滌短成交一般,截止下午3:00附近,平均產銷60%,輕紡城市場今日總銷量888萬米(+78)。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

煤化工

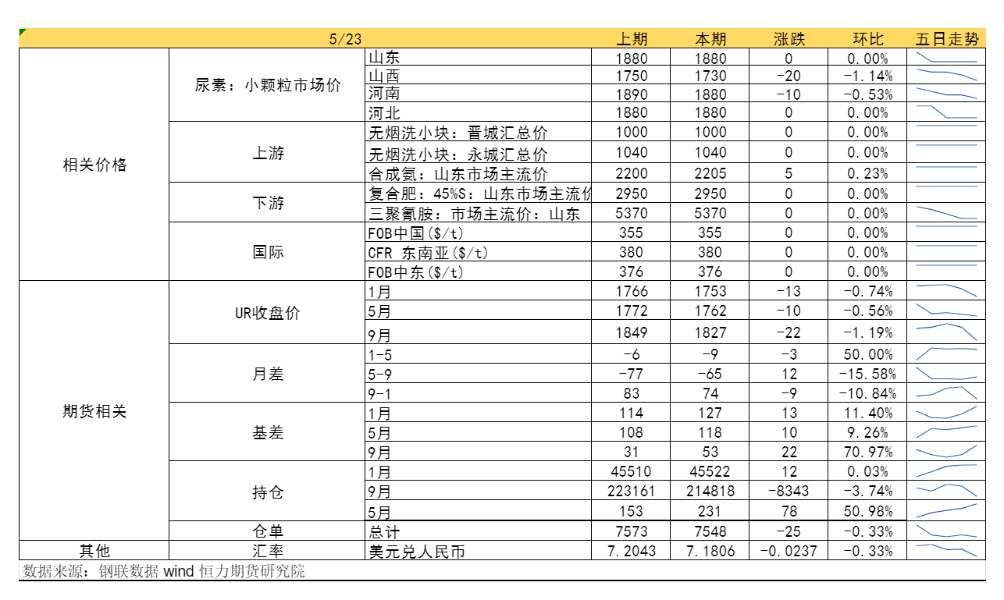

尿素

方向:震盪偏弱

邏輯:週末市場情緒較差,待發量減少後工廠報價下滑,收單一般,終端需求持續減少,下游謹慎拿貨。供應高位常態,農業雖有預期但仍未見大規模啓動,工業需求受成品庫存影響,原料採購積極性下滑。本期尿素企業庫存91.74萬噸,較上週增加10.02萬噸,環比增加12.26%。。市場傳出口時間窗口由原來市場流傳的5-9月變更至年度(持續到明年四月),400萬噸的出口配額也縮減到200萬噸。當前政策尚未落地,出口細則傳言又起,市場再傳傳六月下國內有到埃塞爾比亞的船,加上週三或有去庫數據發佈,短期市場情緒容易反覆,盤面預計維持震盪,09關注下方1800支撐。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

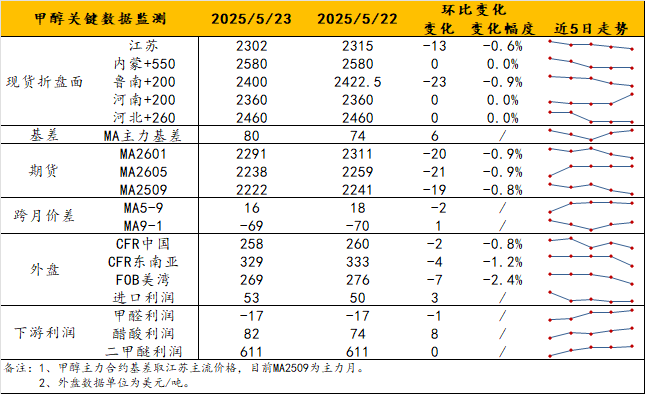

甲醇

方向:短空止盈。

理由:處於進口恢復+基差收縮期。

邏輯:上週後半周油價再度走弱,拖累能化板塊,煤頭品種甲醇受到影響相對較小,跌幅有限,但其基本面情況欠佳。隨着期價回落,內地市場價格再次鬆動,且庫存低位反彈,而供應反彈壓力或在6月到來,會令內地市場在淡季期間承壓。進口恢復壓力對港口基差的抑制較爲明顯,且二季度後期可能出現累庫拐點,華東基差表現偏弱,約09+45/50左右。目前僅有5.19斯爾邦重啓對甲醇供需情況略有改善,但作用有限。觀點上,利空邏輯基本兌現,短空止盈。

風險提示:油價異動、關稅戰後續。

鹽化工

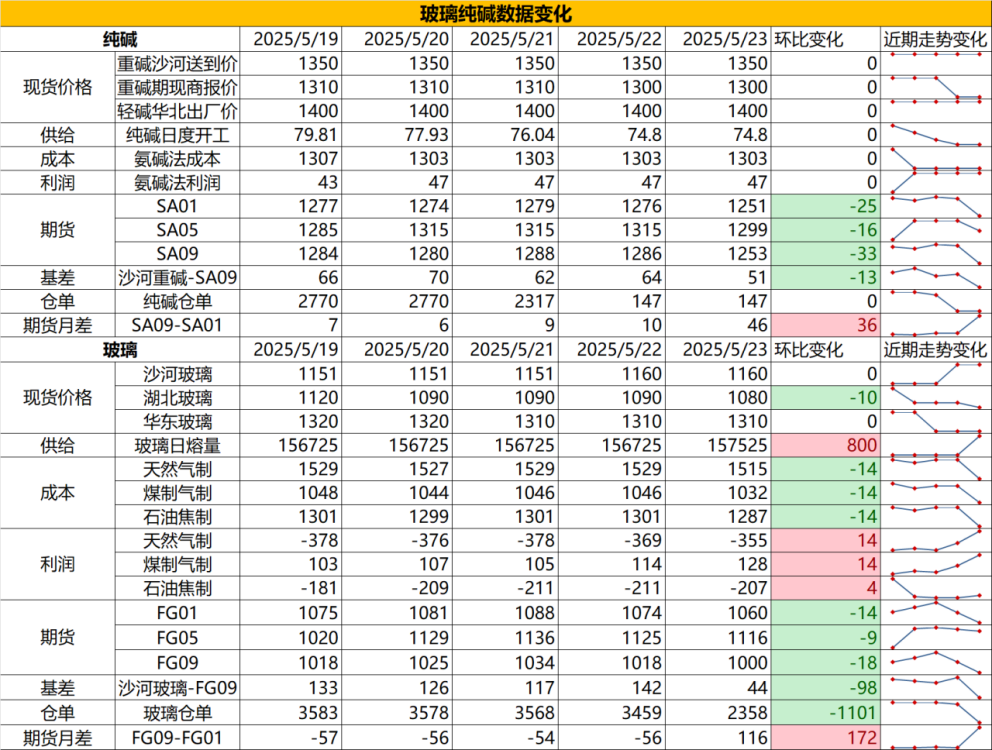

純鹼

方向:震盪偏空

行情跟蹤:

1.本週部分檢修裝置存恢復預期,且兩家新裝置投產推進,供應邊際回升預期進一步加強,需求端目前相對穩定,但由於下游自身需求轉弱,且對於純鹼後市存看跌心態,下游暫緩補庫,整體看,供需面還是偏弱預期,檢修近尾聲後鹼廠存降價預期。

2.長週期看,原料下跌導致純鹼成本持續下移,而隨着低成本企業不斷新投產稀釋了行業平均成本,純鹼行業平均成本也仍有下移空間,高成本的支撐會逐步減弱,且由於當前各廠檢修時間相對分散,檢修帶來的向上驅動也相對減弱,且部分裝置投產會在下半年不斷投放市場,高庫存狀態下廠家心態影響或大於供給減量影響。

向上驅動:下游階段性補庫、鹼廠檢修

向下驅動:玻璃冷修,鹼廠投產

策略建議:9-1反套繼續持有

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:震盪偏弱

行情跟蹤:

1.當前玻璃主要矛盾依舊在於需求即將進入淡季之後,當前的供應水平不能平衡後續的弱需求,且不但看不到廠家有減產計劃,沙河幾家廠家反而有復產點火計劃,而在需求相對較好的金三銀四,玻璃廠庫存實際並未有效去化,後續庫存壓力將進一步加大。

2.長週期看,地產需求大方向走弱,年內玻璃需求的短暫向上驅動更多依靠政策端刺激以及中下游的投機性需求,但想要庫存能夠高位去化仍需要老產能淘汰去適應弱需求。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:多FG空SA繼續持有

風險提示:地產政策變化,宏觀情緒變化

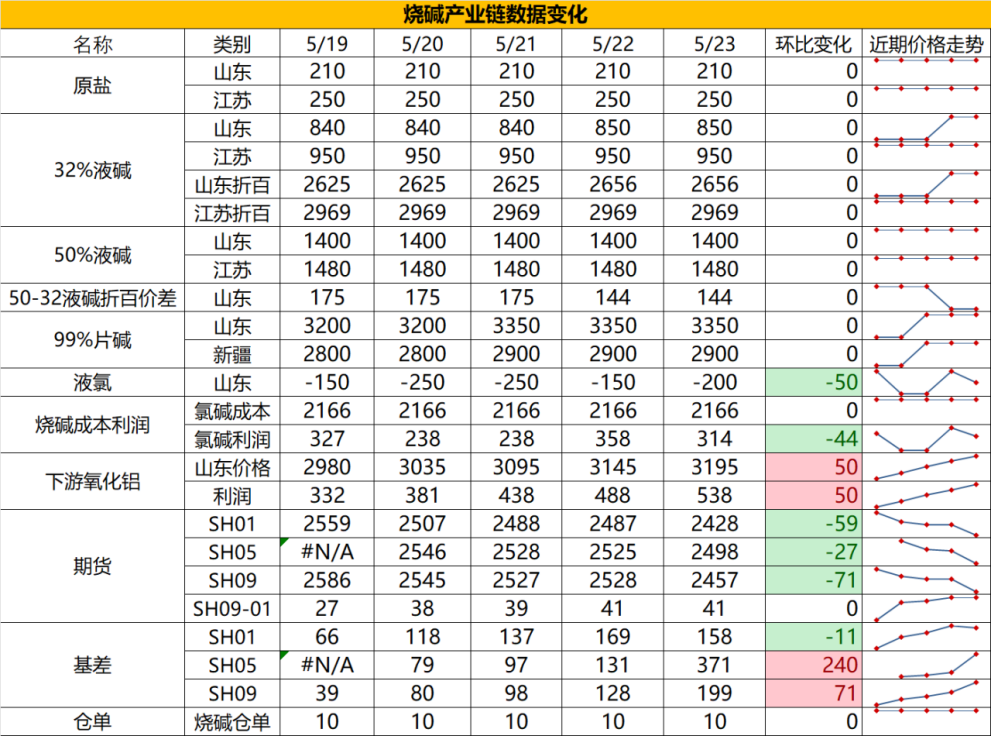

燒鹼

方向:暫觀望

行情跟蹤:

1.隨着廠家檢修有所恢復,廠家給魏橋送貨量回升,下游對於高價存在牴觸,短期漲價放緩,剛需方面,非鋁下游將進入需求淡季,而氧化鋁開工水平並不高,需求面對燒鹼的利多支撐並不強,供需面存在環比走弱預期,現貨難持續走強。

2.中長期看,氧化鋁雖然存在階段性減產預期以及老產能淘汰預期,但前期積累的新裝置投產對於燒鹼剛需增量仍然會慢慢顯現,而夏季氯鹼裝置的檢修也會增多,同時伴隨着非鋁需求的季節性走強,以及液氯價格弱給到的底部支撐,夏季燒鹼價格存在階段性改觀機會。

向上驅動:氧化鋁投產,非鋁下游補庫,檢修

向下驅動:氧化鋁減產

策略建議:2400-2600區間操作

風險提示:宏觀情緒變化

橡膠系

橡膠

方向:震盪

邏輯:短期受中美經貿關係緩和及收儲傳聞支撐,但中期受制於供需寬鬆壓力,反彈動能不足。宏觀層面,中美關稅談判暫緩及美國對汽車零部件關稅補償政策提振市場情緒,但中國輪胎出口美國佔比已大幅下降(2024年僅31萬噸),且東南亞搶出口(泰國越南原料價格反彈)與國內需求疲弱形成分化,滬膠表現弱於外盤。供應端,泰國雖因多雨延緩開割,膠水仍有小幅上漲,但杯膠開始下跌。且越南、印尼及科特迪瓦產量逐步恢復,疊加緬甸、老撾免稅膠涌入,國內供應寬鬆矛盾凸顯。需求端,全鋼胎/半鋼胎產能利用率回升至65.09%和78.33%,但同比仍偏低,歐盟對華輪胎「雙反」調査啓動進一步壓制出口預期,下游工廠按需採購,現貨成交清淡。

庫存方面,青島庫存微降0.73%至61.42萬噸,但RU倉單逆勢增1.4%,交割品依然有壓力。國儲計劃收儲煙片膠6-8萬噸,但緬甸、泰國煙片進口激增(1-4月泰國煙片進口同比增300%至5.24萬噸,緬甸煙膠片進口中國數量共計5.35萬噸,同比增加475.27%),且下游配方調整減少高價煙片使用,收儲對市場提振或有限。綜合來看,橡膠市場近期弱勢格局難改,宏觀情緒消退後,焦點重回基本面:6月東南亞原料上量及需求疲弱的壓制下,RU反彈空間受限。

策略建議:15000附近逢高空

風險提示:宏觀情緒變化