恆力期貨能化日報20250522

一眼通

油品

LPG

方向:震盪偏弱

行情回顧:中美關稅下降,5月CP出臺下調但高於預期,丙烷610美元/噸,較上月下調5美元/噸;丁烷590美元/噸,較上月下調15美元/噸。

邏輯:

1. 本週國內液化氣商品量爲50.41萬噸左右,環比增加4%。煉廠庫容率23.43%,環比漲0.17%。港口庫存321萬噸,環比增加2.6%。

2. 燃燒需求下降,化工需求走弱。PDH開工率57.98%,環比跌2.3%。MTBE開工率56%,環比跌5.2%。烷基化開工率41.5%,環比跌0.68%。

3. 現貨價格走弱,山東民用氣4490元/噸,華東民用氣4581元/噸,華南進口氣4950元/噸。

風險提示:宏觀因素影響。

瀝青

方向:震盪偏強

行情回顧:主營價格上調,低價貨源出貨較爲順暢。

邏輯:

1.本週總產量爲54.6萬噸,環比下降3.8萬噸,降幅6.5%。部分煉廠間歇停產瀝青導致整體供應減少 6月份國內瀝青地煉排產量爲130.9萬噸,環比增加6.5萬噸,增幅5.2%。4月份國內瀝青總產量爲229.11萬噸,環比增加6.22萬噸,增幅2.8%。

2.社庫185萬噸,廠庫91萬噸。山東現貨3570元/噸附近。下游需求改善,帶動社庫下降,煉廠出貨43萬噸,環比增加10%。

風險提示:宏觀因素影響。

煤化工

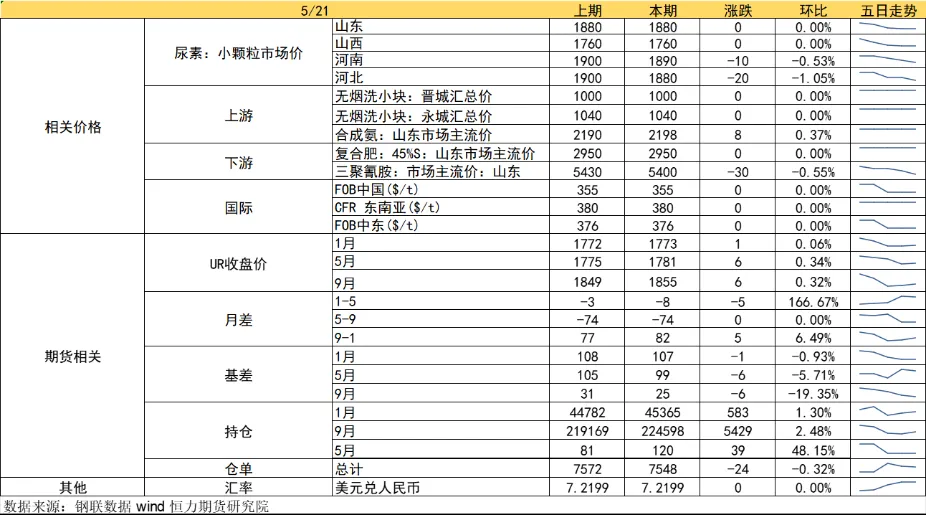

尿素

方向:震盪偏強

邏輯:昨日尿素市場情緒有所回升,價格小幅鬆動,低端成交增加。當前供應高位常態,推遲的農業需求陸續啓動,工業需求受成品庫存影響,原料採購積極性下滑。本期尿素企業庫存91.74萬噸,較上週增加10.02萬噸,環比增加12.26%。市場傳出口時間窗口由原來市場流傳的5-9月變更至年度(持續到明年四月),400萬噸的出口配額也縮減到200萬噸。當前出口爲大致方向,出口細則傳言不止,最新消息六月下國內有到埃塞爾比亞的船,短期市場情緒容易反覆,盤面預計震盪偏強,09關注1830-1840附近支撐。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

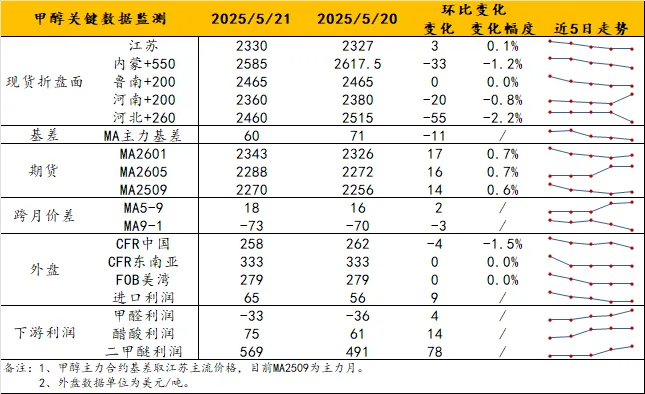

甲醇

方向:短空止盈。

理由:雖然宏觀情緒回暖,但處於進口恢復+基差收縮期。

邏輯:宏觀情緒修復的紅利殆盡後,甲醇自身基本面的拖累會逐步開始顯現。內地市場雖以低庫存姿態進入淡季,但供應壓力還是有的,故整體價格走勢偏弱。港口市場問題更爲複雜,5-6月進口恢復是個必然的漸進的過程,導致港口低庫存對基差的支撐在削弱,且二季度後期港口可能出現累庫拐點。週三華東基差約在09+45左右,依舊偏弱。觀點上,利空邏輯已兌現,估值逐漸靠近低位,短空可考慮止盈。

風險提示:油價異動、關稅戰後續。

鹽化工

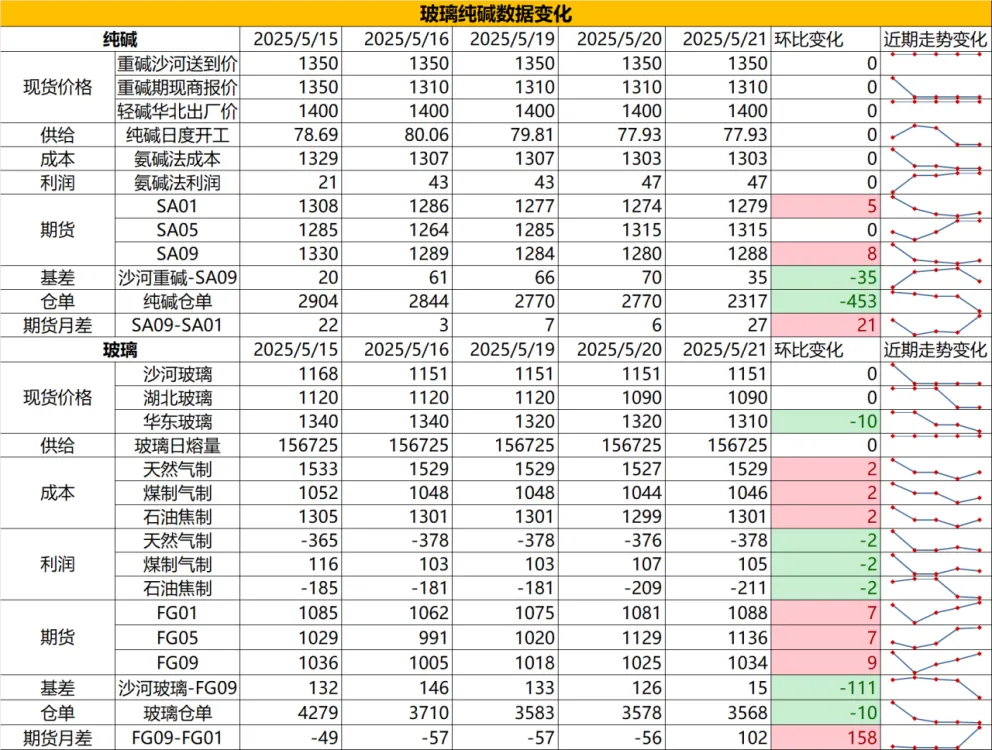

純鹼

方向:震盪偏空

行情跟蹤:

1.雖然鹼廠檢修高峯持續至5月底,但目前連雲港鹼業搬遷裝置已經產出純鹼,整體供應面月底會呈現邊際增量;需求面相對偏弱,由於檢修前下游已有所補庫,當前下游偏向消耗原料庫存,預計下一輪補庫在5月底之後,整體供需面還是偏弱預期。

2.長週期看,原料下跌導致純鹼成本持續下移,而隨着低成本企業不斷新投產稀釋了行業平均成本,純鹼行業平均成本也仍有下移空間,高成本的支撐會逐步減弱,且由於當前各廠檢修時間相對分散,檢修帶來的向上驅動也相對減弱,且部分裝置投產會在下半年不斷投放市場,高庫存狀態下廠家心態影響或大於供給減量影響。

向上驅動:下游階段性補庫、鹼廠檢修

向下驅動:玻璃冷修,鹼廠投產

策略建議:9-1反套繼續持有

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:震盪偏弱

行情跟蹤:

1.目前玻璃需求相對較好,未明顯走弱,但進入6月玻璃也將逐漸進入需求淡季,考慮到當前需求端將進入長週期下滑中的淡季,而在金三銀四的過程中,玻璃廠庫存實際並未有效去化,供應端仍需要進一步下降才能更好的平衡需求。

2.長週期看,地產需求大方向走弱,年內玻璃需求的短暫向上驅動更多依靠政策端刺激以及中下游的投機性需求,但想要庫存能夠高位去化仍需要老產能淘汰去適應弱需求。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:多FG空SA繼續持有

風險提示:地產政策變化,宏觀情緒變化

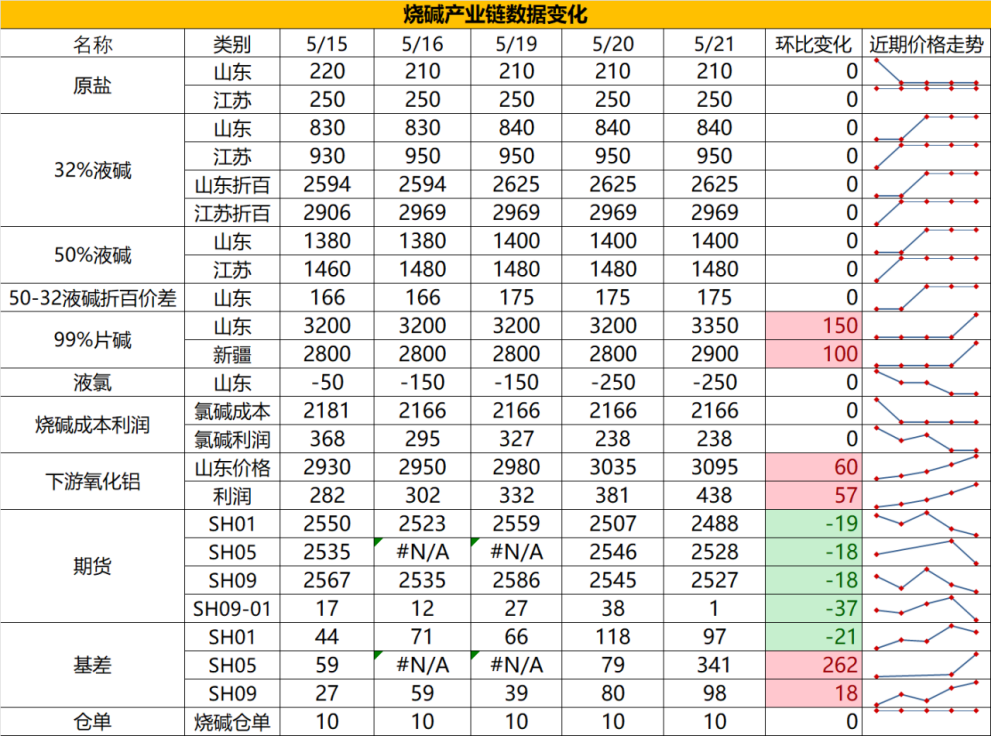

燒鹼

方向:暫觀望

行情跟蹤:

1.燒鹼近期波動主要受氧化鋁端影響,廠家自身庫存壓力不大,魏橋持續提升收貨價後送貨量仍不高,體現廠家對魏橋依賴度已有所下降,短期情緒偏好,但後續非鋁下游將進入需求淡季,而氧化鋁開工水平並不高,需求面對燒鹼的利多支撐並不強,現貨難持續走強。

2.中長期看,氧化鋁雖然存在階段性減產預期以及老產能淘汰預期,但前期積累的新裝置投產對於燒鹼剛需增量仍然會慢慢顯現,而夏季氯鹼裝置的檢修也會增多,同時伴隨着非鋁需求的季節性走強,以及液氯價格弱給到的底部支撐,夏季燒鹼價格存在階段性改觀機會。

向上驅動:氧化鋁投產,非鋁下游補庫,檢修

向下驅動:氧化鋁減產

策略建議:暫觀望

風險提示:宏觀情緒變化

橡膠系

橡膠

方向:震盪

邏輯:近期天然橡膠市場呈現震盪偏弱格局,儘管短期受泰國原料價格堅挺及中美關稅緩和提振,但中期供需壓力持續壓制反彈空間。上游方面,泰國主產區因多雨天氣導致割膠受阻,膠水價格漲至62.25泰銖/公斤,杯膠54.2泰銖,摺合泰標在1850美元附近,上游目前仍面臨虧損。但問題在於,6月主產區原料放量預期是在增強的。因此,只要盤面給出價格,市場並不缺貨。越南開割率穩步提升,疊加緬甸、老撾免稅膠涌入中國(1-3月進口量激增),RU今年面臨着國內產區和周邊免稅國家的雙重供應壓力。需求端疲態未改,半鋼胎企業庫存週轉天數高企(45.78天),歐盟對華輪胎「雙反」調查啓動進一步壓制出口,國內終端採購謹慎,現貨交投冷清。庫存方面,社會庫存雖環比微降0.96%至134.2萬噸,但深色膠去庫緩慢(青島降0.7%),淺色膠RU倉單反增1.4%,這也一定程度導致了收儲傳聞對盤面影響力度有限。目前來看,在市場參與者增多的情況下,RU09-混合膠價差400-500點就有做縮的參與者進入,非標套資金伺機加倉壓制盤面。綜上,短期反彈難改中期弱勢。

策略建議:中期空單待15300-15500元逐步佈局,止損參考15800元

風險提示:宏觀情緒變化