- 突發!一則消息引發美元/日元大漲100點,惟這一點不容忽視!

- 【今日要聞】川普演說來襲!黃金終止4連漲,12萬人爆倉

- 【財經縱覽】:美伊談判分歧大、國際油價巨震!納指跌超1%、輝達挫5.5%,黃金衝擊5200!

- 黃金價格上漲至5150美元,特朗普的關稅提升了避險需求,市場關注美伊談判

- 【財經縱覽】:輝達業績、指引雙雙超預期!美股兩連漲,比特幣漲近6%,以太幣漲近12%

- 【財經縱覽】:美股全線反彈、Anthropic釋放重磅信號!黃金、白銀終結四連漲!

投資慧眼Insights - 本週五(4月26日),市場將迎來備受矚目的、聯準會最青睞的通膨指標——PCE指數,屆時該指標將為2024年以來通膨進展提供更多參考,為聯準會降息前景提供線索。

在降息預期節節敗退、中東緊張局勢不斷升級、科技股財報週等復雜因素交織的當下,即將公佈的通膨數據對美股未來走勢的影響舉足輕重,當前限製性政策能否抑制通膨反彈、通膨恢復至聯準會2%的信心能否改善成為市場焦點。

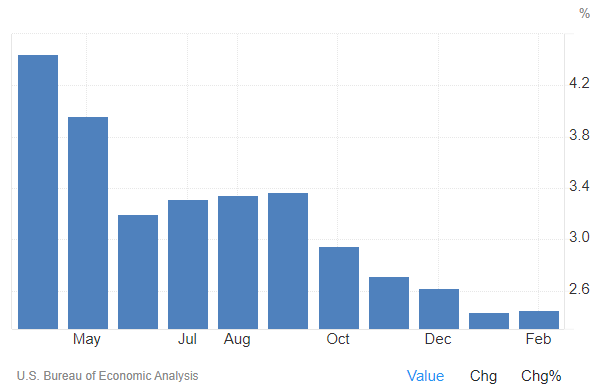

據調查統計,當前市場預計美國3月整體PCE年率小幅升至2.6%,2月為2.5%,1月為2.4%。月率預計升0.3%,與上個月持平。若按照12個月複利計算,0.3%的月率將使得年化通膨率達到3.7%,雖遠低於通膨峰值,但仍高於聯準會2%的目標。

【美國PCE年率,來源:Trading Economics】

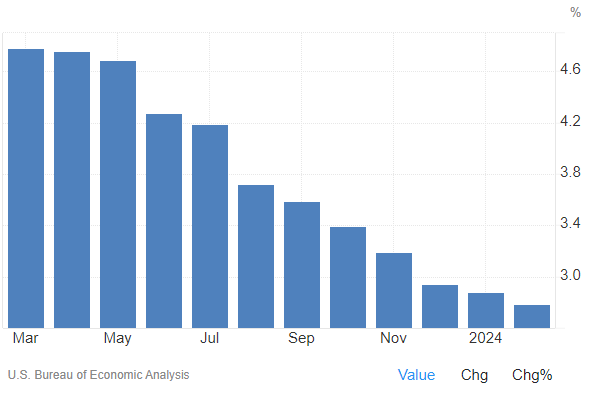

同時,剔除食品和能源的核心PCE年率預計放緩至2.7%,前值為2.8%,這一更關鍵指標顯示通膨放緩的進展有望持續下去;月率升0.3%,與二月持平。

【美國核心PCE年率,來源:Trading Economics】

儘管核心PCE數據不如本月稍早公佈的CPI數據那麼強勁,但近期聯準會主席鮑爾和其他官員已表示,他們需要更長的時間才能對通膨下行軌跡獲得必要的信心。

數據顯示,美國三月CPI年率反彈至3.5%,高於預期和前值,創近半年新高,月率升0.4%,同樣超過預期。同時,核心CPI月率升0.4%,連續第三個月超過預期。

渣打銀行北美宏觀策略主管Steve Englander評論稱,「3月CPI數據增加了通膨被證明比聯準會想象的更難以消除的可能性。我們推遲了首次降息,也看到了頑固通膨可能性上升,這使得降息的問題從“何時”轉向“是否”。」

按照目前市場動向和聯準會官員態度,5月FOMC會議預計將連續第六次按兵不動,維持聯邦基金利率在5.25%~5.50%區間。CME FedWatch Tool顯示,投資人當前預計聯準會最早會在今年9月才開始降息,概率為46.3%,年內有望降息兩次。

華爾街各機構如何看通膨形勢?

晨星公司首席美國經濟學家Preston Caldwell稱,「在很長一段時間內,CPI和PCE往往會自然地相互跟蹤,因為他們使用了大部分相同的數據。當你得到CPI數據時,有關PCE指數的大部分消息也已經公佈了。」

對於近期兩個通膨指標的差異,Caldwell指出,「住房是目前這種差異的最大因素。」另外,去年健康保險時CPI的一大負面因素,而現在已成為今年的重要推動因素,其波動性比PCE大得多。

Jan Hatzius領導的高盛策略師團隊預計,主要受到消費電子、金融服務、醫療保健等經濟部門推動,2024年第一季的美國核心PCE年化成長率將從2023年下半年的月均1.9%升至4.0%。

不過,高盛表示,從今年一季度到年底,核心PCE通膨的月度連續增速有望從0.33%放緩至0.18%,這主要是因為消費電子和軟體年終促銷的收尾帶來價格下降、醫療保健服務年初漲價也會結束等。

儘管通膨進展仍然是聯準會和投資人「心里的石頭」,但越來越多人開始減少對通膨數據的關注度,轉向觀察美國經濟宏觀形勢。RBC分析師認為,「聯準會更關心的是強勁的美國經濟,而不是通膨壓力重新出現。」

RBC報告稱,物價成長在2023年大幅放緩後進一步走高,加上消費者支出富有彈性,使得經濟需要更大幅度放緩才能完全控製通膨壓力的可能性再次出現。該行預計,美國經濟將在2024年下半年開始失去目前的動力,因而調低了年內降息預期,預計12月降息25個基點。

資產管理公司Hennion & Walsh首席投資官Kevin Mahn接受采訪時表示,「聯準會今年、明年和2026年各三次降息的計劃沒有改變。儘管央行對年底個人消費支出的預測上調,但對經濟放緩可能陷入衰退的擔憂超過了通膨上升的擔憂。」

通膨數據和財報週逆轉市場軌跡?

Nationwide投資研究主管Mark Hackett表示,「地緣政治和政治不確定性、與通膨、利率和聯準會一起給市場帶來壓力,推動市場格局和投資人態度發生迅速且巨大的轉變。」

Hackett指出,本週對於多頭和空頭之間的拉鋸戰至關重要,隨著財報發佈和個人消費支出平減指數PCE的發佈,本週是關鍵。

儘管PCE通膨指標至關重要,但隨著越來越多投資人基本消化降息延後預期,並且減少降息對股市的驅動力影響,陸續開展的企業財報季可能與通膨數據「扳手腕」。

有分析稱,物價飆升最糟糕的時期已經過去,已經有人呼籲聯準會在更長時間內,甚至可能無限期容忍高於目標的通膨。

摩根士丹利E*Trade的Chris Latkin稱,對利率上升、頑固通膨和地緣政治風險的擔憂不會消失,但本週科技業(財報)可能會「發號施令」。

Coastal Wealth的Jeremy Straub認為,「本週大型科技公司財報和週五關鍵的通膨數據有可能重新定義市場近期的軌跡。」

花旗策略師最新報告稱,「我們仍然關註當前的財報季,這會讓投資者的註意力重新集中在堅實的基本面上。我們將最近的回檔視作買入機會。」

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所��有人,請謹慎投資。查閱詳情