經濟衰退可能性提高,美債替代品有哪些可以選擇?

投資慧眼Insights -

美國關稅政策下經濟衰退可能性提高

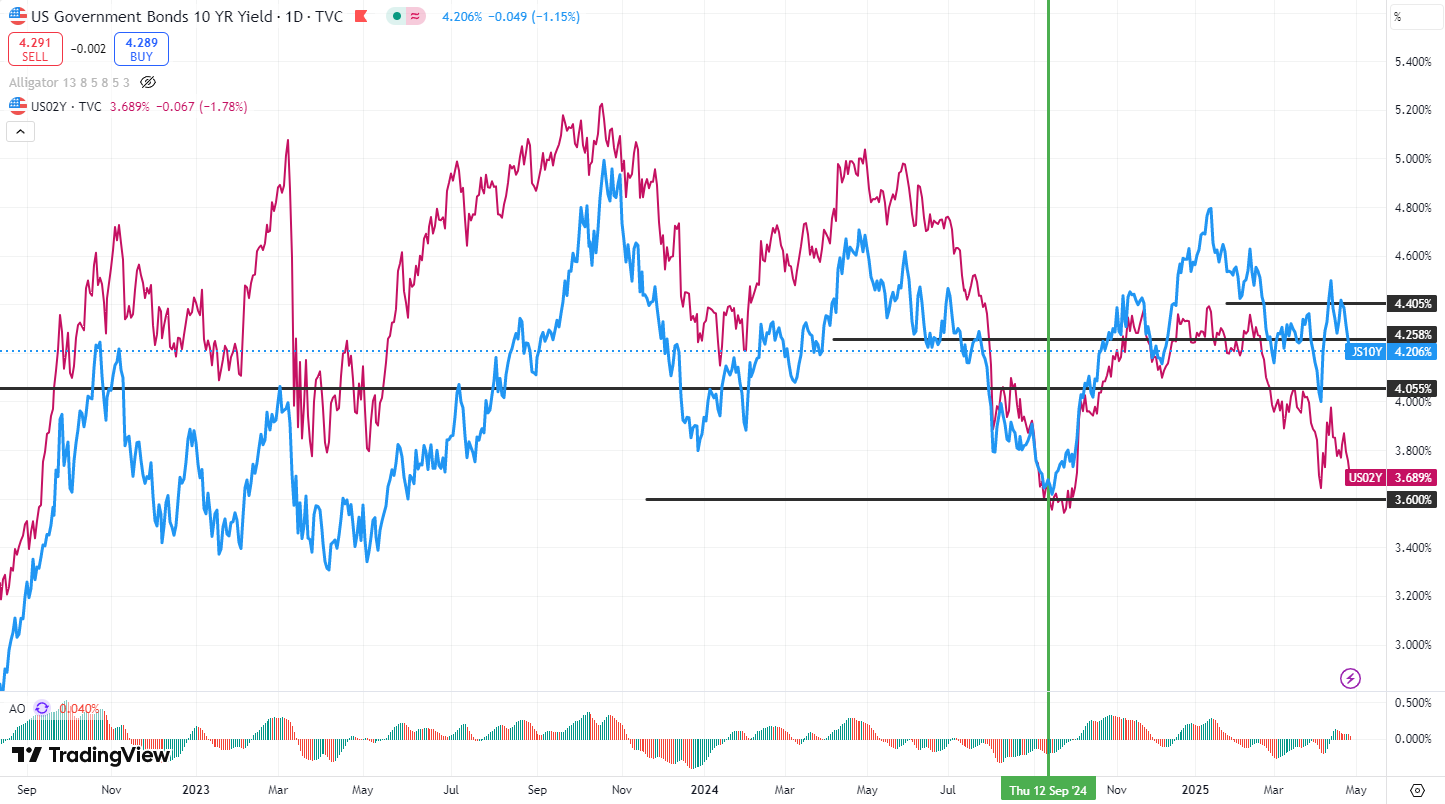

2024年9月,美國2年期國債殖利率跌破了10年期殖利率,這意味美債殖利率在連續倒掛了543個交易日後宣告結束。而其後聯准會於9月19日淩晨,聯准會宣佈將基準利率一次性調降50個基點至4.75%—5%的水準,為聯准會4年來首次降息,其後利率持續下降至4.25-4.5%後暫停降息,因聯准會希望保持限制性利率以控制通脹及觀察關稅政策影響。

從歷史角度來看,美債殖利率曲線正常化(即結束倒掛)要麼是因為經濟確實陷入衰退,要麼是因為聯准會即將降息以應對經濟放緩。因而殖利率曲線結束倒掛反而會加劇投資者對經濟衰退的擔憂,而市場真正意識到衰退的觸發點則為deepseek事件及美國對等關稅政策的衝擊。

圖片來源於:tradingview

實際上,對等關稅甚至一度引發了美國國債市場流動性風險,其後美國政府緩和了關稅政策。然而,資金仍在流出美國資產,據美國銀行引述EPFR Global資料顯示,全球股票基金過去一周吸資92億美元,但美股基金走資8億美元,為唯一錄得資金流出的地區。

當前,市場普遍認為,美國川普的貿易政策將推高物價並抑制消費者支出,因此機構紛紛下調對美國今明兩年經濟增長的預測,並預計美元或正處於長期貶值趨勢中,而資金撤離美國資產的趨勢還將延續。

美債替代品有哪些可以選擇?

全球貿易格局重構大勢似乎難以逆轉,這一背景下美國資產信心危機或促使投資者尋找美國國債的替代品以分散風險。高盛表示,自3月初以來,外國投資者已悄然從美國股票市場撤出了630億美元資金,其中最大的拋售方來自歐洲。

而黃金毫無疑問是投資者、各國央行的首選品種,市值約22萬億美元黃金被視為是最大的非主權價值儲存工具,這推動黃金自2024年11月低位以來累計上漲近38%,一度觸及歷史高位3500美元。

另外,儘管歐洲和日本的債券殖利率仍遠低於美國國債殖利率,但對於那些在購買美國證券時會對沖美元風險的歐洲和日本投資者來說,當前的殖利率水準使歐日債券看起來比美債更具吸引力。這可能會吸引投資者將資金配置轉向本國市場,因為這些市場的政策前景似乎更為穩定。

再者,高質量、高股息股票是對抗波動性最好的對沖方式。美銀認為,美元疲弱會有利於環球資產包括商品、新興市場、國際股票如中國科技股以及歐洲和日本銀行股。

除上述品種外,僅1.8萬億美元市值的比特幣亦不可忽視,標普500指數與比特幣之間的30天相關性為29%,遠低於3月至4月中旬期間的60%,表明比特幣或已不再只是科技股的替代品。毫無疑問,比特幣獨立資產的地位因關稅政策而增強。

綜上所述,具有27萬億規模的美債或許仍是投資者的主要選擇對象,但隨著貿易格局重構,不能排除更多投資者將削減對美國股票和美元的敞口,若美國經濟衰退可能性進一步加劇,或將推動資金尋求全球資產的均衡配置趨勢。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情