- 【財經縱覽】:伊朗宣佈關閉爾木茲海峽!納指終結兩連跌、黃金沖高回落,白銀挫4.8%、美元突破98

- 美伊衝突進一步升級!WTI原油、歐洲天然氣、美元指數、香港50技術分析

- 重磅!伊朗新任最高領袖或是他?流動性衝擊下美元衝擊100關口

- 【今日要聞】伊朗放狠話!原油價格5連漲,比特幣衝高回落

- 【今日要聞】比特幣突破7.1萬美元!12萬人爆倉,原油價格持續飆升

- 【財經縱覽】:中東局勢引流動性衝擊!黃金險失5000大關、白銀挫8%,WTI原油漲超5%,美元突破99.0

24K99訊 Recherche Bay貴金屬投資研究家洛朗·莫瑞爾(Laurent Maurel)表示,美國陷入停滯性通脹,黃金成爲2024年終極防禦性資產,取代債券資產。各國央行購買熱潮鞏固了黃金儲備資產地位,據美國銀行(BofA)稱,黃金現已超過歐元,成爲僅次於美元的全球第二大儲備資產,佔儲備資產的16%。

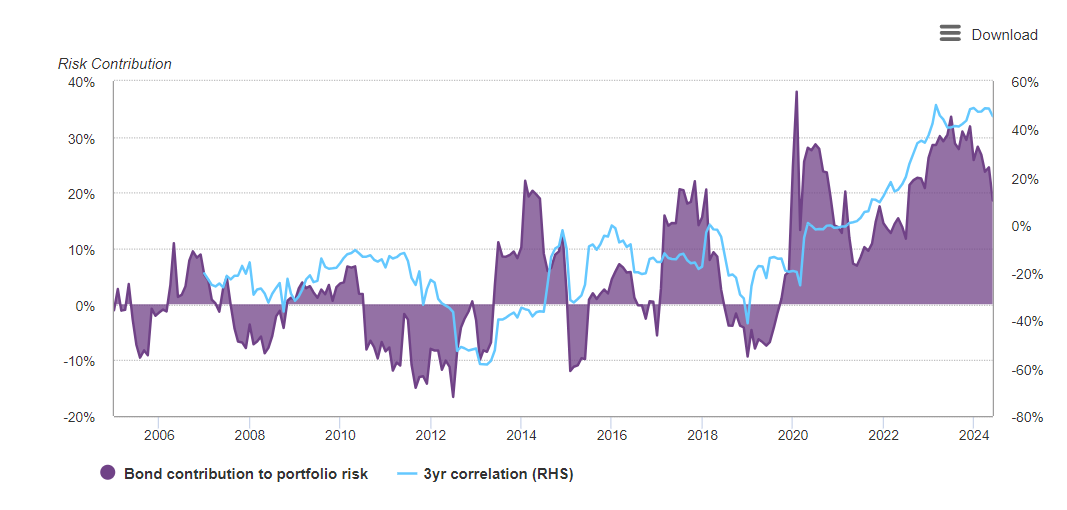

世界黃金協會(WGC)近期發佈文章,說明了股票和債券這兩類資產的風險貢獻:

(來源:GoldSeek)

圖表的紫色部分顯示了債券對總投資組合風險的貢獻,以百分比表示。隨着時間的推移,這一貢獻顯着增加,尤其是在2014年後,在2020年和2023年左右達到顯著峯值,達到近40%。近年來,債券對風險的貢獻波動很大,在2014年之前有幾個時期是負貢獻,即債券降低了整體投資組合風險。

莫瑞爾指出,近年來,整體趨勢呈上升趨勢,表明債券正成爲越來越重要的風險來源。它們不僅不再保護投資組合,還會增加整體風險。

上圖藍線顯示債券與瑞士股票之間的3年相關性,右軸表示的這種相關性在負值和正值之間波動。當相關性爲負時,意味着債券和股票的走勢相反,理論上這應該會降低整體投資組合的風險。

然而,近年來,相關性已變爲正相關。正相關性意味着債券和股票的走勢相同,從而增加了整體投資組合的風險。

60/40的投資組合不再能減輕市場風險,相反,它反而會增強風險。

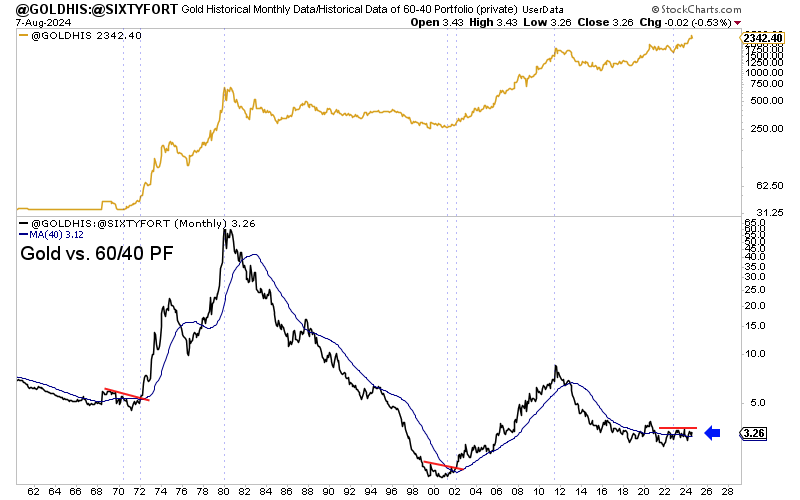

黃金目前的表現優於60/40投資組合,此時投資者開始意識到這一現實。正如我兩週前所解釋的那樣,與「經典」的60/40投資組合相比,黃金正在突破一個重要的限制。

(來源:GoldSeek)

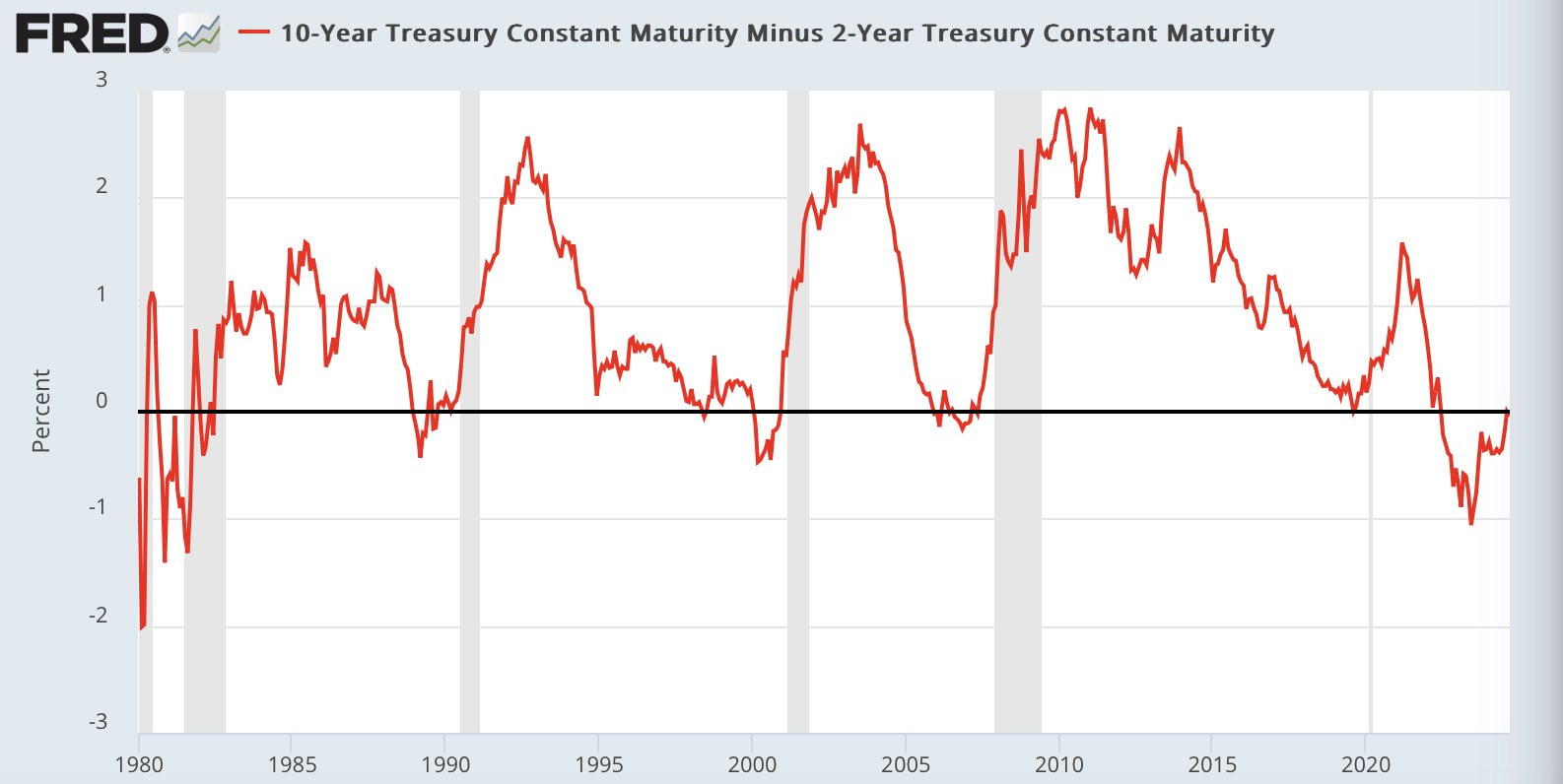

對美國國債的不滿也可以通過美國收益率的行爲來解釋,2023年,美國10年期債券收益率打破了下行趨勢:

(來源:GoldSeek)

TLT試圖在2024年以高成交量反彈,但反彈仍然過於膽怯:

(來源:GoldSeek)

美國國債市場長期趨勢的急劇轉變改變了人們對這些資產的看法,通脹改變了美國債券市場的面貌。隨着美國陷入滯脹,人們對美國能否以不貶值的貨幣償還債務的懷疑日益增加。美聯儲似乎未能履行其兩項職責。其對抗通脹的鬥爭尚未取得勝利,未來幾個月可能會出現第二波通脹。

經濟衰退似乎也即將來臨,收益率曲線倒掛是市場在本期公報中多次討論過的衰退指標,它預示着未來幾周經濟將正式進入衰退:

(來源:FRED)

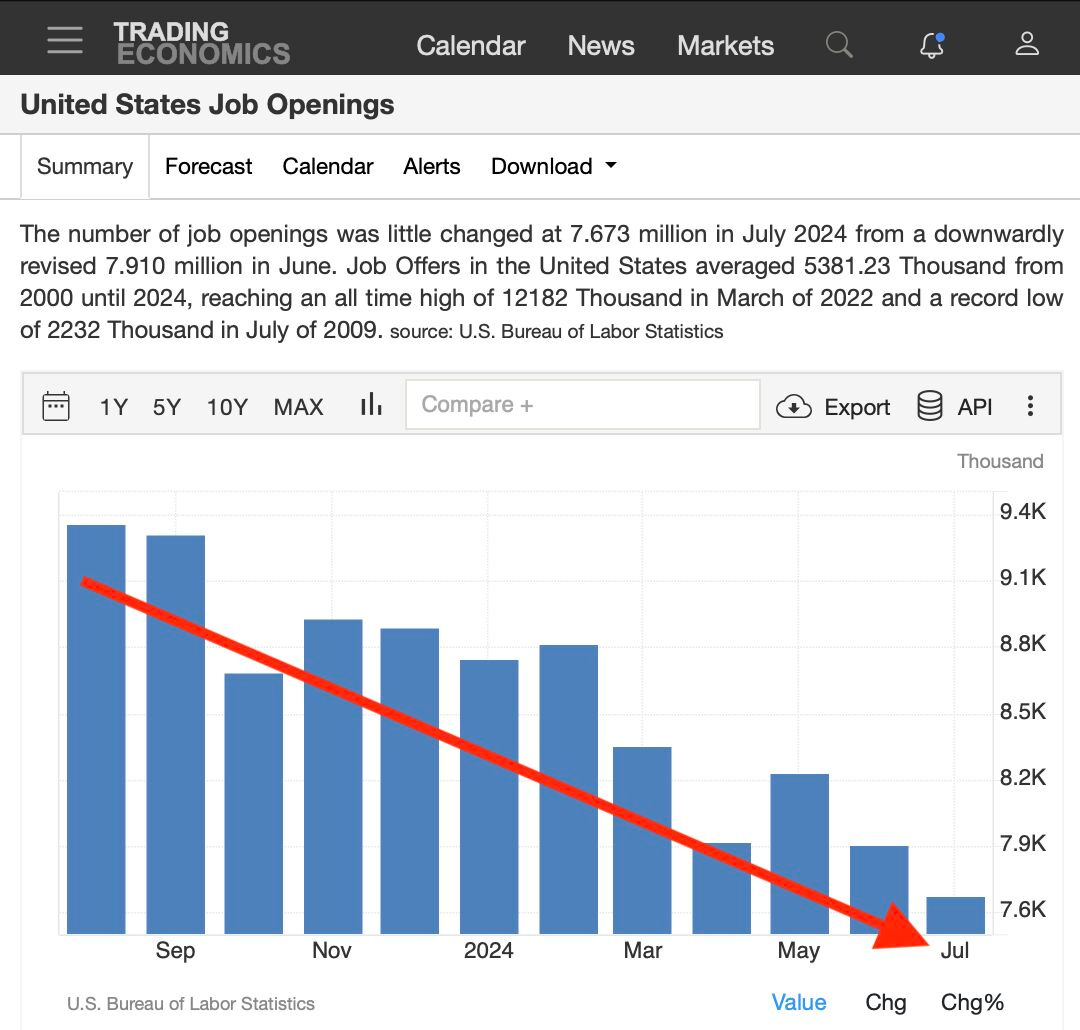

職位空缺數據證實美國經濟放緩幅度超出預期:

(來源:Trading Economics)

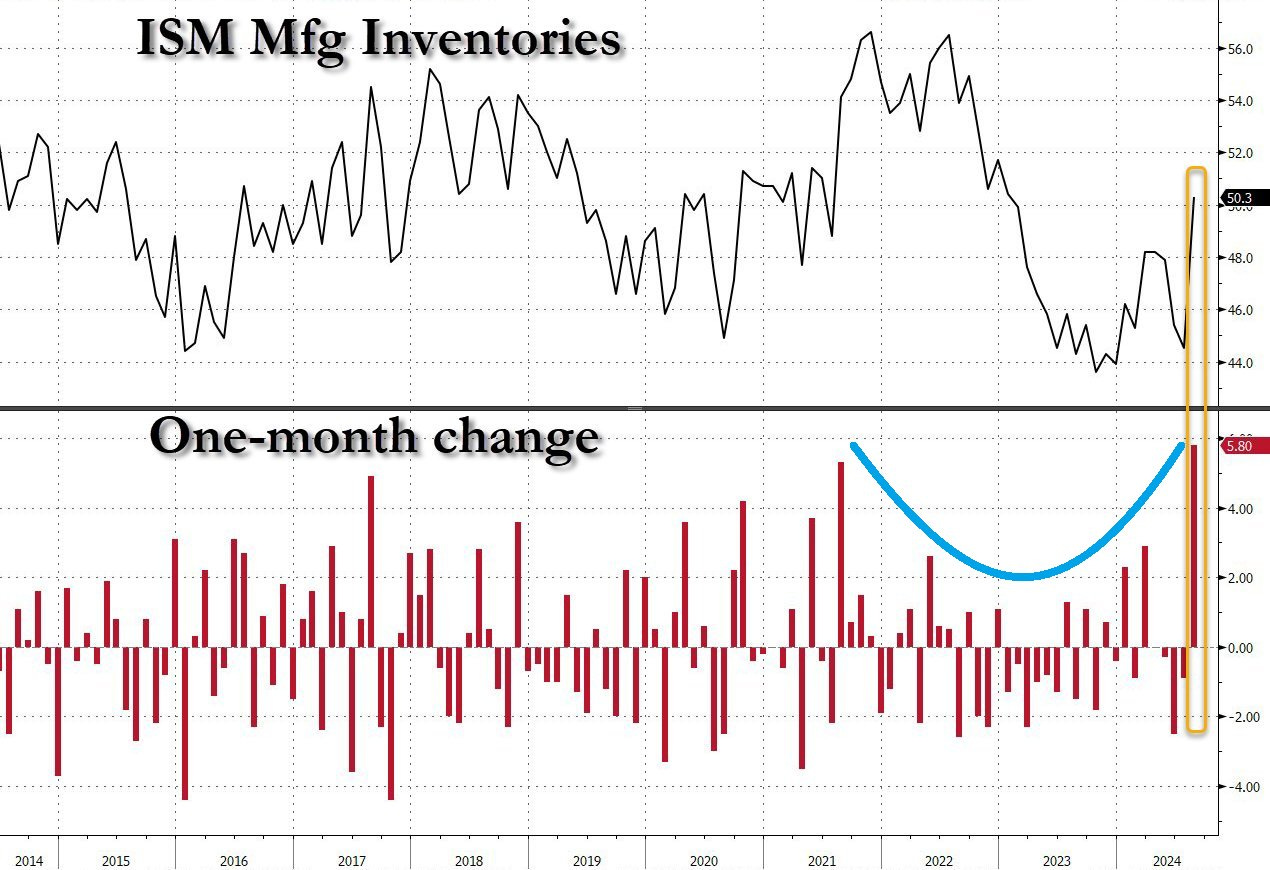

但最重要的是,最新的ISM統計數據讓本週市場陷入瘋狂。美國製造業指數目前已連續第五個月下滑,跌至47.2點。ISM製造業PMI指數低於預期,上月預計爲47.5點。

新訂單指數從7月份的47.4點降至44.6點,連續三個月收縮。過去22個月,製造業活動下滑21次,創下歷史上第二長時間下滑紀錄。這些統計數據中最重要的數字是商品庫存:

(來源:ZeroHedge)

庫存激增,而作爲美國經濟增長的最後一個引擎的消費卻開始急劇停滯。尤其令人擔憂的是,經濟活動的下滑如今卻伴隨着價格的重新上漲。儘管庫存增加理論上應該會導致價格下跌,但市場觀察到的卻是相反的現象。支付價格指數從7月份的52.9點攀升至54點,連續第八個月上漲。需求下降,庫存增加(由於商品未售出),價格上漲(由於勞動力和運輸成本)。

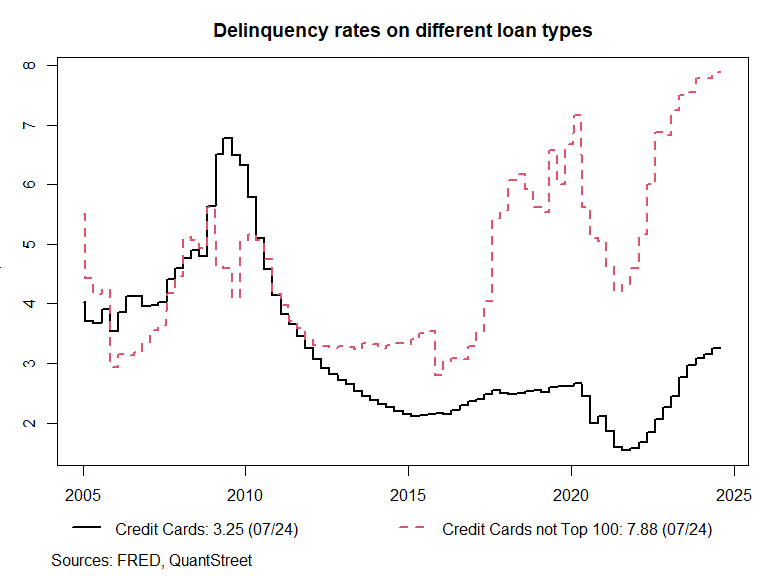

莫瑞爾強調:「這就是滯脹的定義,這是美聯儲的噩夢,也是最脆弱的消費者的噩夢,他們現在正在努力償還債務。」

(來源:FRED)

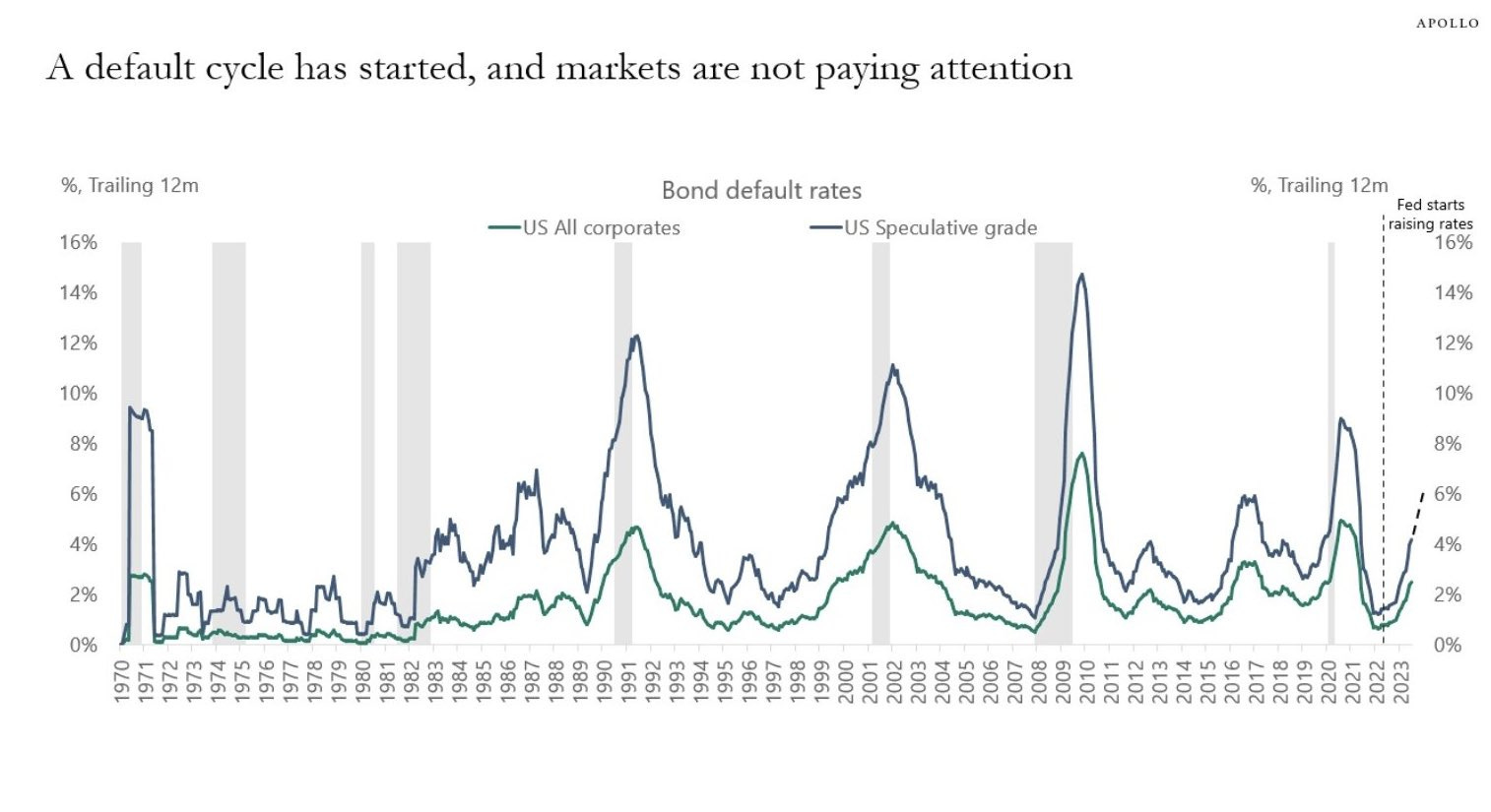

在滯脹的背景下,美國開始了新一輪的違約:

(來源:GoldSeek)

「在這種滯脹背景和美國開始新一輪違約的情況下,黃金理所當然地吸引了新的買家,」莫瑞爾總結道。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情