TradingKey - 美股在6月30日迎来强劲收盘,标普500指数创下自今年2月以来的首个历史新高,以科技股为主的纳斯达克综合指数也自去年12月以来首次刷新高点。本轮上涨反映出投资者情绪回暖,其中大型科技股与半导体板块成为市场反弹的核心驱动。

半导体与科技股领跑反弹行情

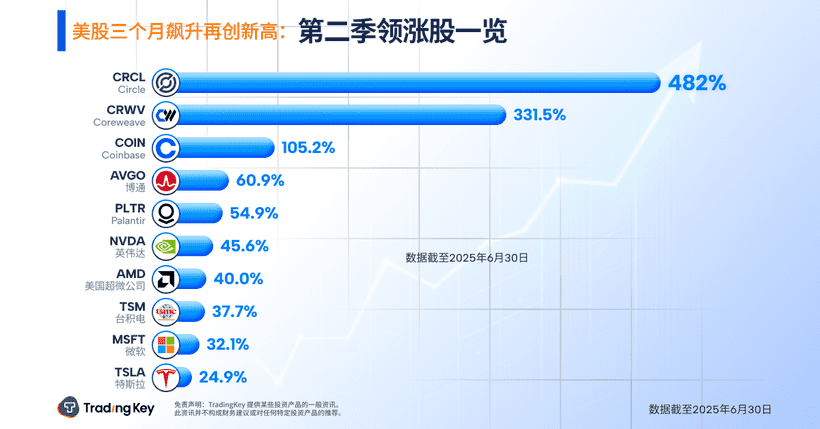

英伟达(NVDA)与博通(AVGO)走势尤其抢眼。英伟达 重新夺回全球最有价值公司的桂冠,总市值逼近4万亿美元。该股自4月初低点(略高于94美元)反弹近50%。

博通周一亦创下历史新高。尽管最新财报表现平稳,未能显著超出市场预期,但投资者仍看好其定制化ASIC业务的长期增长潜力,股价持续走强。

AI生态体系中多家公司同样录得显著涨幅。与英伟达在GPU底层算力基础设施深度绑定的CoreWeave,在第二季度估值暴涨逾三倍,成为市场关注焦点。Palantir(PLTR)因其与美国政府的合作稳定,合同续约率超过90%,股价单季同样上涨超过50%。

特斯拉(TSLA)虽波动较大,仍受到市场高度关注。公司于德克萨斯州正式启动Robotaxi服务,再叠加其人形机器人项目“Optimus”推进速度快于预期,推动股价在近期反弹近25%。

科技板块可能在2025年下半年继续领跑。“科技板块自4月触底以来持续跑赢大盘。我们预计,该趋势有望延续至2025年下半年,特别是在市场重新聚焦人工智能发展前景之后。”——Bellwether Wealth总裁兼CIO Clark Bellin在邮件中表示。他强调,尽管3至4月期间的贸易风波一度扰乱AI交易逻辑,但投资热情已经逐步回升。

全球贸易局势缓和

乐观的贸易谈判进展亦进一步支撑市场走势。此前,与中国和英国达成的贸易协议引发了人们对全球全面贸易战可以被最小化的乐观情绪,并希望在特朗普7月9日贸易截止日期之前达成更多协议。

加拿大于上周日突然宣布取消原定于数小时后落地的数字服务税。而稍早,特朗普于上周五暂停美加贸易谈判,理由是该税项对美国科技巨头构成不公平打击,加剧两国关系紧张。加拿大此举被解读为释放谨慎信号,试图避免触发额外报复性关税,显示其对解决争端采取更具妥协意愿的立场。

尽管如此,美国财政部长斯科特·贝森特(Scott Bessant)在周一发出警告称,即便相关国家正在积极推进建设性磋商,如果特朗普未主动延后执行,大规模加征关税的风险仍然存在。

除了贸易,所有人的目光都集中在国会山。参议院共和党人正试图推动通过特朗普提出的全面减税与扩张性支出提案。尽管该计划将使美国债务总规模(目前为36.2万亿美元)额外增加3.3万亿美元,但特朗普仍希望在7月4日独立日假期前促成立法。

降息预期提前

美联储未来数月启动降息的预期亦对风险资产构成支撑。美联储主席鲍威尔在周二的欧洲央行的年度论坛上仍坚持,关税引起的通胀可能在夏季显现,需要持续观察关税政策对通胀的影响。但鲍威尔也表示,绝大多数美联储委员预计今年晚些时候会降息。

美联储理事沃勒(Christopher Waller)更进一步暗示,如经济数据持续偏软,最早在7月会议中便可能宣布首次降息。但若关税引发的输入性通胀显现,也不排除暂停宽松的可能。

当前来看,关税效应低于预期,,数据反应相对温和。上周四发布的美国六月份就业报告也示劳动力市场疲软的迹象,这可能会加强提前降息的理由。

此外,以色列和伊朗停火后地缘政治局势趋于平静进一步支撑风险资产价格。

华尔街继续看多美股后市

根据CNBC对市场策略师的调查结果,华尔街整体对标普500指数后市持积极展望。Fundstrat创始人汤姆·李(Tom Lee)是积极的多头拥护者,终目标点位上调至6,600点。

他认为,美股基本面仍具韧性,“TACO交易”(Trump Always Chickens Out,即“特朗普最终总会怯步”)理论或成为关键推手。在英国《金融时报》专栏首次提出该观点后,该策略已获得部分专业基金经理认同,用以解释为何市场可以对特朗普关税威胁做出更审慎定价。

同时,华尔街普遍预期,未来18个月(直至2026年底)盈利和销售将持续稳健增长也将是推动美股继续上行的重要力量。

摩根大通首席策略师Dubravko Lakos-Bujas预测,标普500成分股企业或将在2026财年实现两位数盈利增长。他指出:“当前的估值确实偏高,可能限制短期进一步上行的空间,但高估值本身很少引发系统性抛售。只要美国经济增速仍领先其他发达国家,同时AI主题投资逻辑持续,市场将具备相对支撑。”

以下是值得关注的一篮子投资纳指和标普的ETF

科技股广泛布局:Invesco QQQ Trust(QQQ)

跟踪纳指100,重仓苹果、微软、英伟达、亚马逊等大型科技股。

科技股广泛布局:Invesco NASDAQ 100 ETF(QQQM)

同样跟踪纳指100,费用更低,适合长期持有。

科技股纯敞口:Technology Select Sector SPDR Fund(XLK)

聚焦标普500中的科技股,主要持有微软、苹果、英伟达、博通等。

半导体行业:iShares Semiconductor ETF(SOXX)

覆盖主要芯片公司,包括英伟达、高通、AMD、德仪等。

半导体行业:VanEck Semiconductor ETF(SMH)

重点持有台积电、英伟达、ASML、英特尔、AMD等半导体股。

网络科技:First Trust Dow Jones Internet ETF(FDN)

涵盖亚马逊、Meta、谷歌、Netflix等大型互联网平台。

人工智能主题:Global X AI & Technology ETF(AIQ)

聚焦AI相关公司,如微软、英伟达、Meta、AMD等。

纳指综合暴露:Fidelity Nasdaq Composite Index ETF(ONEQ)

跟踪整个纳指,覆盖各类科技类成长股。

标普500指数:SPDR S&P 500 ETF Trust(SPY)

代表美股整体表现,科技权重最高,涵盖苹果、微软等。

高成长科技股:ARK Innovation ETF(ARKK)

主动选股,聚焦创新科技公司,如特斯拉、Coinbase、Roku。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情