- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 澳元汇率持续反弹!2026年加息押注升高,未来继续涨?

- 日元汇率巨震!日本央行加息25基点,2026年继续加?

- 2026年日元展望:多空因素交织,走势或迎“过山车”

- 都怪黄金与白银涨得太凶?!比特币8.7万疲态尽显,突发“插针”至2.4万吓坏市场

投资慧眼Insights -

美联储利率决议来袭,衰退风险VS通胀风险

周四(6月19日)凌晨,市场将迎来美联储利率决议公布,市场普遍预计美联储将连续第四维持利率于4.25%-4.5%区间不变。鉴于中东战火重燃、美国关税政策、大美丽法案等不确定性等因素,市场普遍认为美联储在此次会议中继续保持谨慎,不太可能给出明确的货币政策指引。

对于此次利率决议,笔者认为主要有两个看点,其一是当前市场普遍预计美联储下半年将降息两次,但不排除“点阵图”释放鹰派信号,或仅显示降息一次的可能。另一个看点是,在中东局势尚不明朗情况下,美联储主席鲍威尔是否进一步说明未来是通胀爆发的风险更大抑或是劳动市场疲软的风险更大。

美联储降息不是好消息

关于通胀方面,密歇根大学消费者调查今年春季显示,短期与长期通胀预期均出现罕见上升;但其后随着部分关税政策暂缓,这一趋势有所缓解。而CPI及核心PCE物价指数均未显示出通胀有所抬升。然而中东冲突加剧推动油价上行,油价占据通胀20%影响,叠加关税不确定性,美联储或难以再次将通胀定义为暂时性的。

有关劳动力市场及经济前景方面,美国5月非农部门新增就业13.9万人,失业率仍为4.2%,连续三个月环比持平。但市场普遍认为受移民政策收紧的影响,潜在就业人数减少,不再需要太多就业岗位即可满足劳动力市场的需求。

另外,最新公布的美国5月零售销售初值跌0.9%,跌幅超过市场预期的-0.5%,创今年以来最大降幅,并为自2023年底以来首次连续两个月下滑。分析指出,汽车与汽油销售疲弱、前期因关税提前购买后的“消费空窗”,以及物价与利率高企导致的民众支出谨慎,是造成本月数据走弱的主要因素。鉴于消费占美国GPD近七成,这或是美国经济衰退的一大警示信号。

笔者认为,若美联储选择不降息,这往往意味劳动市场依然稳健,美国经济尚未疲软的程度,对于股票等风险资产而言往往是利好的。但若美联储在通胀并无明显证据显示“稳定”情况下采取预防性降息,那么对市场来说反而会更加关注衰退风险。

美股市场当前由美国大型科技股领导

对于美股而言,笔者认为当前由美国大型科技股领导,年初以来由于deepseek冲击及关税不确定性,市场臆测科技巨头能要减少资本开支支出,但直至目前科技巨头仍对AI基础设施大量投入,叠加关税担忧缓解,美股迎来一波强劲反弹。

尽管目前科技股行情并未看到明显终结迹象,但随着估值不断上升,更多投资者开始转向关注国际股市前景。美银策略师周二写道,在6月6日至6月12日接受调查的投资者中,超过一半(54%)的人表示,他们认为国际股票将是未来五年表现最好的资产。相比之下,只有23%的投资者认为美国股票将是表现最好的资产,18%的投资者认为表现最好的资产是黄金、政府债券或公司债券。

除却估值过高外,投资者还关注全球衰退、美联储加息对抗通胀、美债殖利率无序上升引发的信贷问题等。

标普500指数指数:7月初前后为下一个重要时间节点

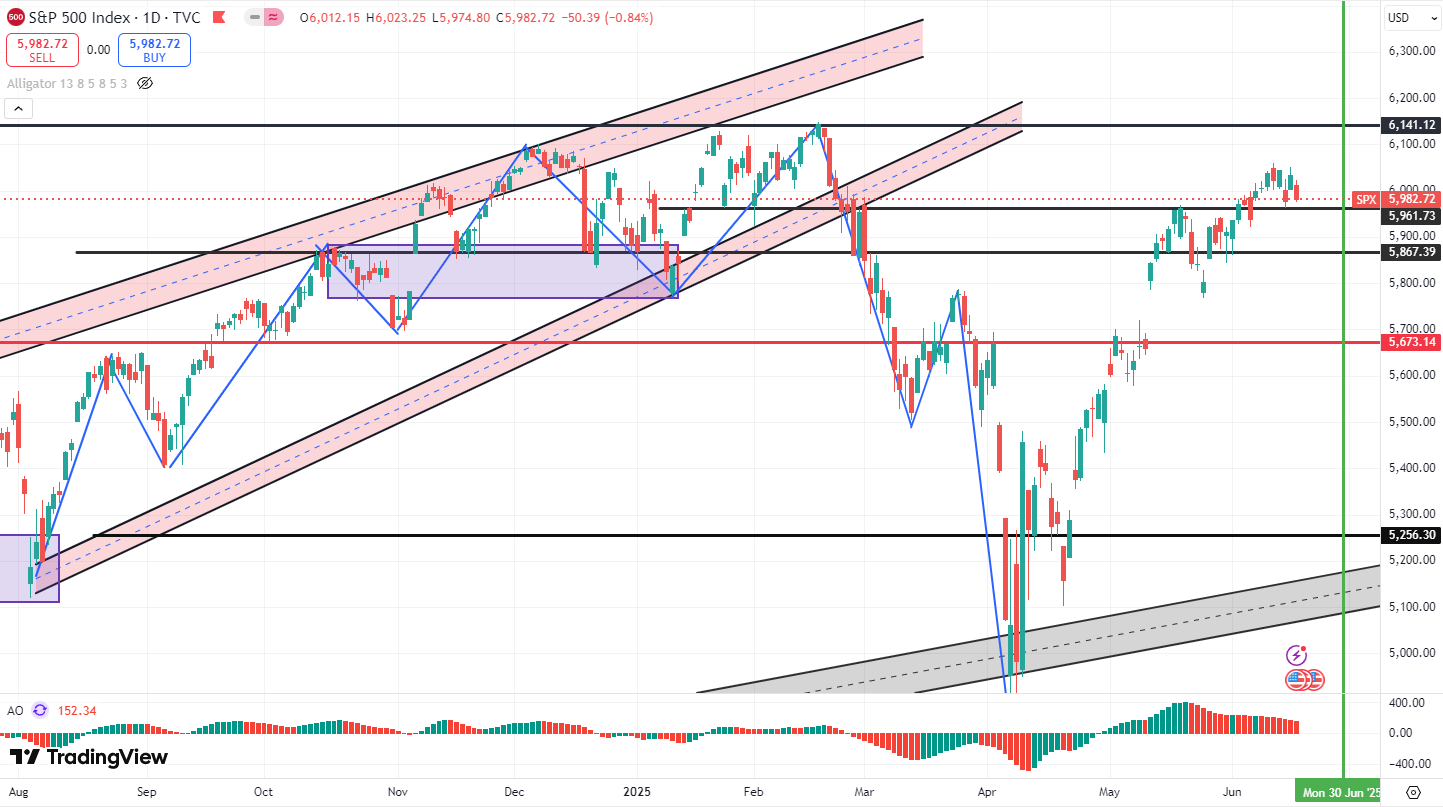

标普500指数指数日线图:

图片来源于:tradingview

日线图显示,标普500指数近一周以来持续争夺于6000点一线,暗示多空分歧较大。尽管标普500指数显示出超买迹象,但在有效击穿6000点前整体升势未改。投资者可关注7月初前后时间节点。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情