流媒体巨头的估值谜题:奈飞的狂奔能否匹配市场热捧?

奈飞(NFLX.US)2025年二季报交出一份超预期的成绩单,全年收入指引更是大幅上调。但矛盾的是,盘前股价逆势跌1.35%。

这家年内股价已涨42.95%、跑赢英伟达(NVDA.US)(28.85%)和迪士尼(DIS.US)(10.22%)的流媒体巨头,正面临市场拷问:广告业务翻倍增长的潜力,能否对冲内容成本高企的压力?其估值与前景的匹配度,仍待观察。

季度业绩超预期

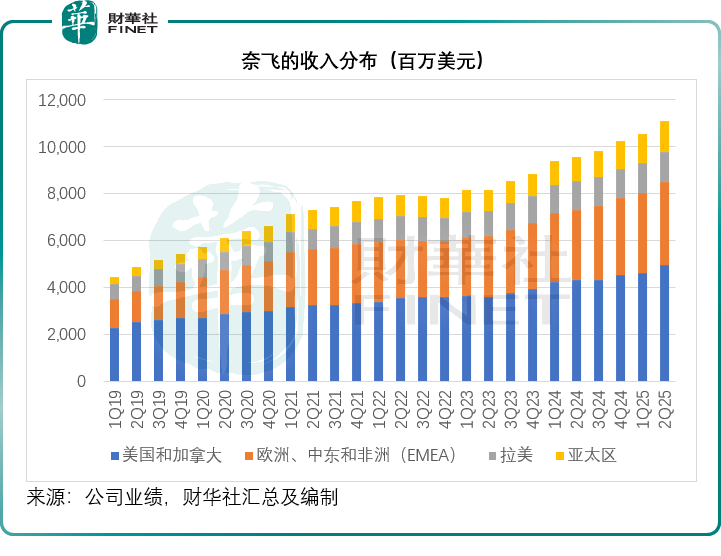

季度收入按年增长15.90%,至110.79亿美元,高于市场预期的110.7亿美元,主要受到会员数增加、订阅价上升和广告收入增加带动,所有区域市场均实现了按年收入增长,如果不考虑汇兑变动,各个区域的营收增幅都有双位数,见下图。

值得留意的是,尽管奈飞表示用户数维持稳健增长,但是该公司依然没有披露用户数据,这已是连续两季没有披露。

奈飞于第2季推出了多部热门剧集,包括《鱿鱼游戏第三季》、《妖惑心计》、《金妮与乔治娅第三季》等,还有《绝境末路》和《域外营救》等电影。

此外,该公司还完成了在所有广告市场推出自有广告技术平台“奈飞广告套件”的部署工作。

该公司2025年第2季毛利率按年提升了6.06个百分点,至51.93%;季度营销开支和技术开发支出分别按年上升10.74%和15.95%,将运营开支增幅控制在毛利增幅以下,其季度经营利润率按年上升6.84个百分点,至34.07%。税后利润按年增长45.55%,至31.25亿美元。第2季每股摊薄后盈利为7.19美元,按年增长47.34%,高于市场预期的7.08美元。

上调全年业绩预测

二季度超预期表现,推升了奈飞管理层的底气,展望下一季度及全年业绩时,信心十足。

奈飞预计,2025年第3季收入或按年增长17.3%,至115.26亿美元;经营利润率或约31.5%,低于第2季的34.1%,但较2024年第3季高出1.9个百分点,每股摊薄后盈利或为6.87美元,按年增长27.2%。

全年收入指引从原来的448亿美元至452亿元,高于之前的指引435亿美元至445亿美元。主要原因是其核心业务表现强劲,会员增长稳健,尤其在第2季末增长高于公司预期,这抵消了美元相对大部分货币走弱的汇兑亏损影响。

此外,广告销售收入的增长势头也颇为乐观,尽管基数较小,但增长显著,全年收入有望实现大致翻倍,这超出了管理层年初的预期。

在市场关心的利润率方面,奈飞将全年利润率指引上调1个百分点,至30%,不考虑汇兑变动的话,调升幅度为0.5个百分点。

但是,奈飞预计第3季和第4季的内容支出将上升,因今年下半年会推出众多重磅新作品、回归作品和直播活动,而且第4季通常是电影阵容最为密集的时期,为此奈飞将开展推广活动,且全年都会加大力度建立广告销售基础架构和容量,这将对利润率带来影响。

管理层透露,其在美国的前期广告销售已接近完成,与各大广告代理商达成了绝大多数交易,这些成果总体上达到或略高于其目标,也与其今年广告业务收入大致翻倍的目标相符。

游戏变现方面,管理层提到将加大在游戏领域的投入,但会保持审慎,会在证明自己有能力将投入转化为会员价值再大量投入。其授权游戏和自研游戏如《鱿鱼游戏》等都有不错的进展,未来会在这两类游戏商推出更多作品,同时还会带来一系列的全新互动体验。

盘前股价回落

尽管奈飞在盘后公布的第2季业绩超越预期,且管理层上调了全年收入预测,但市场似乎并不买账,奈飞现盘前股价下跌1.35%,财华社猜测,收入增长获得调升,但下半年经营开支或增加,令全年经营利润率仅微增1个百分点,或是一个原因。

此外,奈飞今年以来股价已累涨42.95%,跑赢大盘,更远超“七姐妹”,投资者或趁季度业绩公布获利回吐也应是一个原因,要知道当前最红的英伟达(NVDA.US)今年以来股价累计涨幅仅28.85%,而老对手迪士尼(DIS.US)今年以来股价累计涨幅为10.22%,YouTube母公司谷歌-C(GOOG.US)更累跌2.79%。

华尔街对奈飞的关注在于:涨了这么多,奈飞下一个增长点能否托得起它的估值,其广告营收何时会成为主要的收入来源,并带来显著利润,以及是否还有其他可变现途径。