- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 美元指数暴涨创2026年新高!欧元、日元重挫,通胀危机再起?

- 美伊冲突推动欧元、日元大跌!未来走势如何?【外汇周报】

- 美国CPI和PCE数据来袭:通胀会否上升?美元、黄金迎巨震!

- 【财经纵览】:国际油价巨震!WTI原油一度挫10%,黄金上攻5200,标普500收跌

FX168财经报社(亚太)讯 美国彭博社周四(9月12日)报道称,随着强劲的通胀和就业市场数据强化美联储审慎的行动路线,债券市场已经结束长时间以来对于美联储本月将降息50个基点的猜测。

(截图来源:彭博社)

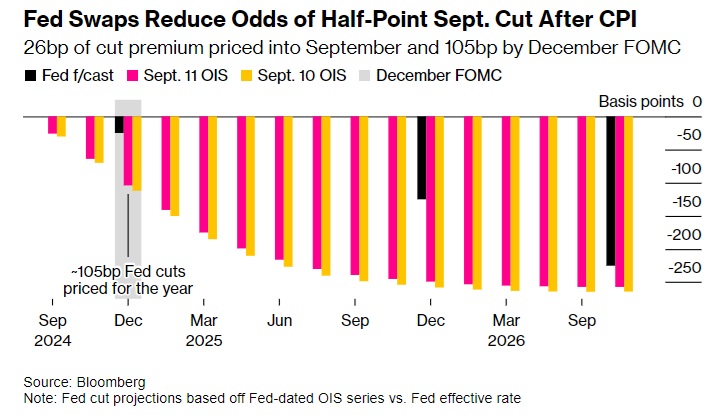

报道指出,掉期交易员已经完全消化美联储下周宣布政策时降息25个基点的预期。美国国债市场周三收低,美国CPI数据公布后出现抛售。DWS Americas固定收益主管George Catrambone表示:“债券市场和美联储都需要看到经济的落脚点。”

交易员将美联储下周降息50个基点的概率下调至接近零。对政策敏感的美国两年期国债收益率最初一度上涨9.5个基点,至3.69%,10年期国债收益率上涨4个基点,至3.68%。

(截图来源:彭博社)

美股标普500指数在经历动荡的交易日后反弹,周三收盘攀升1.1%。与经济密切相关的股票,包括设备租赁公司和负债沉重的小盘股,在盘中受到最大打击,但最终收盘走高。

美国劳工统计局周三报告称,美国8月消费者物价指数(CPI)环比上涨0.2%,与市场预期一致。但值得注意的是,美国8月核心CPI环比上涨0.3%,创4个月来最大增幅,升幅高于0.2%的预期。经济学家认为,核心通胀率比整体CPI更能反映潜在通胀。

Premier Miton Investors首席投资官Neil Birrell评美国CPI报告表示,美联储下周降息50个基点的可能性受到了这个数字的重大打击。

“超级核心”数据——排除住房的核心服务价格——8月增加0.3%,杰富瑞(Jefferies)称,这是自4月以来“最大的连续增幅”。这使得三个月年率从前一季的 0.45%上升到1.95%。

在CPI数据显示美联储可能只会在9月降息25个基点后,美元指数短线急涨,收复日内全部失地,并一度涨至101.82的日内高点。美元指数最终收高约0.1%,报101.75。

现货黄金在美国CPI数据出炉后一度大跌至2500.74美元/盎司,较日内高点2529.13美元/盎司回落近30美元。金价随后自低点有所反弹。现货黄金周三最终收跌0.2%,报2511.28美元/盎司。

纽约独立金属交易商TaiWong表示:“核心CPI上升,或多或少会巩固美联储下周降息25个基点的可能性,黄金可能要再等一段时间,才能刷新价格的历史高点。”

对于投资者而言,最大的谜题是美国经济是否正在进入软着陆,只需要像2019年和1995年那样进行一系列温和的降息,还是在明年的某个阶段走向硬着陆。

自2023年7月以来,美联储一直将基准利率维持在5.25%至5.5%之间,随着过去14个月通胀压力出现缓和,这一政策设定的限制性变得愈发明显。这一趋势促使美联储官员近几周为本月开始的新一轮宽松周期做准备。

Loomis Sayles的投资组合经理兼Full Discretion团队主管Matt Eagan表示:“美联储将开始降息,我们将在9月看到降息25个基点。”

周三美国CPI数据公布后,花旗经济学家已经放弃下周美联储会议降息50个基点的预期。

有“新美联储通讯社”之称的《华尔街日报》记者Nick Timiraos撰文评论称:较为坚挺的住房通胀导致8月份核心价格涨幅略高于预期,这可能会使美联储官员更难推动在下周的美联储会议上进行50个基点的更大幅度降息。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情