- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 澳元汇率创15个月新高!央行2月加息在即?未来走势如何?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 澳元汇率持续反弹!2026年加息押注升高,未来继续涨?

- 白银价格2026年初暴涨60%,远超黄金!未来走势如何?

- 欧元汇率暴涨!“去美元化交易”卷土重来,未来走势如何?

上周五,美元指数持续下行,最终收跌0.31%,报108.92,但因市场预期美国经济今年的表现将继续优于其他主要经济体,且美国利率将保持相对较高水平,美元指数仍创近三周来最强劲的周度表现。基准的10年期美债收益率收报4.6020%;对货币政策更敏感的两年期美债收益率收报4.2870%。美股高开高走,三大指数集体收涨。纳指涨1.77%,上周累跌0.51%;标普500指数涨1.26%。

周一风险预警

☆待定,美国国会将认证特朗普赢得2024年大选;

☆17:00,欧元区12月服务业PMI终值,市场预测值为51.4,前值为51.4;

☆22:30,美联储理事丽莎·库克发表讲话;

☆22:45,美国将公布12月标普全球服务业PMI终值,前值为58.5。

上周五,金价从三周高位回落,收报2639.62美元/盎司,跌幅约0.69%。这一波动主要受到美国经济数据强劲的影响,尤其是1月ISM制造业PMI数据超出市场预期,推动美债收益率上升,从而对金价形成了压力。

美元指数在上周上涨了0.82%,创下自11月中旬以来的最大周涨幅,并且连续第五周上涨。这使得黄金对海外买家而言变得更加昂贵。尽管上周五美元指数小幅回落0.3%,但仍保持在高位,周四曾触及109.54,为2022年11月以来的新高。美元的强势在一定程度上反映了市场对未来经济政策的预期,尤其是特朗普政府即将上任后,可能实施的关税和保护主义政策。

特朗普的经济政策可能会加剧通胀,这将影响美联储的货币政策,市场普遍预计,美联储在2024年将降息三次,但由于通胀压力持续,2025年降息的次数可能会减少到两次。这种预期使得投资者对黄金的避险需求有所降低。

美国12月制造业PMI升至49.3,为九个月来的最高水平,尽管仍低于50,显示出制造业萎缩的趋势。新订单分项指数从11月的50.4升至52.5,表明制造业在经历了几个月的收缩后,似乎出现了小幅反弹。然而,整体前景依然不明朗,尤其是关税上调可能会推高进口原材料价格,进而影响制造业的成本和利润。

尽管制造业在年末表现出一丝乐观情绪,但新的一年可能面临严峻挑战。制造业的复苏依赖于未来贸易政策的稳定性,而特朗普政府的关税政策可能会给这一复苏带来不确定性。

美联储在过去两年中积极收紧货币政策以抑制通胀,这对制造业产生了负面影响。尽管PMI等信心调查显示制造业生产下降的幅度被夸大,但通胀压力依然存在。美联储官员们在最近的讲话中强调,通胀的上行风险大于下行风险,暗示未来可能维持紧缩政策,以确保通胀回归到2%的目标。

地缘政治局势也在一定程度上支撑了黄金价格。近期,以色列与哈马斯之间的冲突升级,导致市场对中东局势的担忧加剧。此外,胡塞武装对以色列的导弹袭击,以及乌克兰与俄罗斯之间的冲突,均为市场带来了不确定性。这种不确定性促使投资者寻求避险资产,从而对黄金形成一定的支撑。

①近期,以色列与哈马斯之间的冲突升级,在一定程度上支撑了黄金价格。

②特朗普的经济政策可能会加剧市场的不稳定性,让避险资产受到青睐。

③从季节性需求来看,往年1月份黄金价格上涨的概率较大,这一季节性因素可能在短期内为黄金提供一定的支撑。

综上所述,黄金目前基本面以利多黄金为主,今日投资者重点关注4小时上升趋势线支撑区域,回调企稳后做多黄金。

欧美地区的寒冷天气是推动油价上涨的主要驱动力之一。预计冬季取暖需求将上升,特别是在欧洲和美国的取暖油需求上升。根据气象预测,部分地区的寒冷天气可能会持续,这进一步增强了市场对冬季油品需求的预期。在当前全球能源供应偏紧的背景下,气温骤降可能加剧市场对石油产品的需求,从而支持油价的进一步上涨。

亚洲大国近期宣布的经济刺激措施进一步提振了市场对全球石油需求回升的乐观情绪。随着亚洲大国经济的复苏,市场普遍预计这些政策将缓解全球经济增长放缓对石油需求的拖累。作为全球最大的石油消费国之一,亚洲大国的需求变化对国际油价具有重要影响。

美国原油库存的减少也是推动油价上涨的重要因素之一。根据最新数据显示,美国原油库存上周减少了120万桶,降至4.156亿桶。这一数据加剧了市场对原油供需紧张的担忧,为油价提供了支持。在美国经济持续增长的背景下,预计原油需求将继续保持强劲。

此外,美国活跃石油钻井平台的数量也出现了下降。贝克休斯数据显示,本周美国活跃石油钻井平台减少了1座,降至482座。这一变化显示出美国石油产量增长的放缓,尽管目前产量仍处于高位,但钻井平台数量的减少可能意味着未来石油供应增速将面临一定压力。这种供给端的紧缩预期在一定程度上支撑了油价的上行。

全球石油供应仍受到俄乌局势的影响。尽管近期局势变化对石油市场的直接冲击有所减弱,但不稳定的地缘政治环境仍然是市场需警惕的风险之一。地缘政治紧张局势可能导致供应中断,从而对油价产生不利影响。市场参与者需密切关注相关动态,以便及时调整投资策略。

①不稳定的地缘政治环境是支撑原油的重要因素。

②美国活跃石油钻井平台的数量也出现了下降,一定程度上也支撑了油价。

③美国原油库存的减少也是推动油价上涨的重要因素之一。

④欧美地区的寒冷天气亦是推动油价上涨的主要驱动力之一。

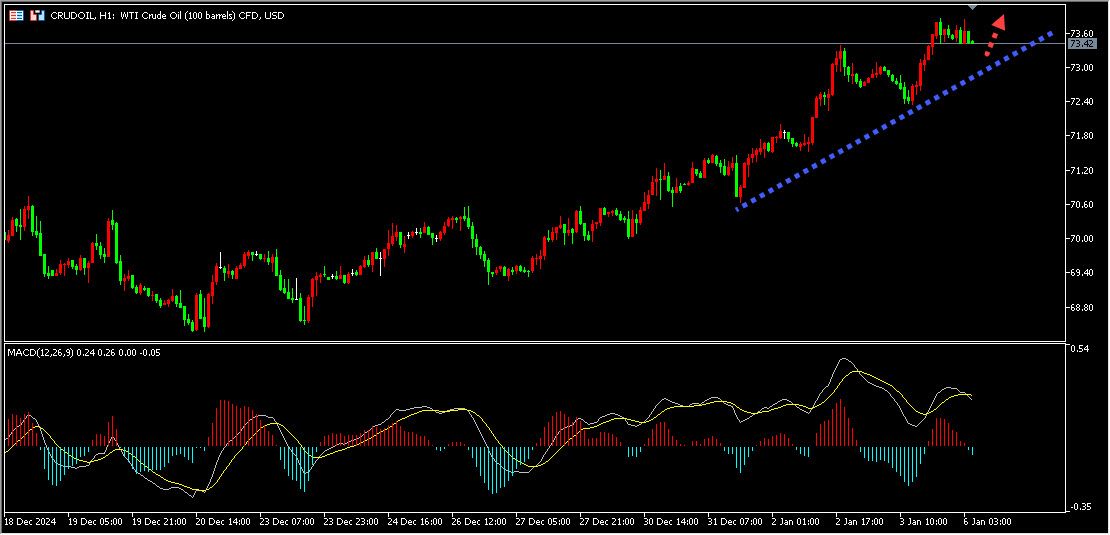

综上所述,目前市场的基本面均以利多黄金为主,所以今日投资者关注下方1小时上升趋势线支撑区域,原油回调企稳后继续做多原油。

文章内容纯属作者个人观点,不作为投资决策依据,仅供参考!如有雷同纯属巧合。风险在于控制,救火不如防火,防患于未然。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情