波克夏(Berkshire Hathaway)股票介紹與分析 |解析巴菲特之所以是股神最大的秘密

談到投資,大家心目中應該都有自己認為最厲害的人,畢竟每個人投資的習慣不同,喜歡當沖的會佩服當衝績效高的,喜歡長線的會佩服長線投資厲害的,但如果你去訪問華爾街誰是最厲害的投資人,那超過5成的從業人員都會回答同一個名字——巴菲特!

到底這個看起來像肯德基老爺爺的老人為什麼那麼厲害,他旗下的波克夏 (Berkshire Hathaway) 到底為投資人創造多少傳奇。今天就讓我來為大家介紹波克夏這隻股票!

波克夏海瑟威(BRK)簡介

波克夏(BRKB.US)目前是全世界最大的投資控股公司,旗下除了大量的上市公司股票與現金,剩下的都是全資持有的各種子公司,其中最主要的產業就是保險與再保險公司,這兩個業務佔了公司8成以上的營收。旗下的公司分別由3個事業體組成,分別是

Government Employees Insurance Company (GEICO):汽車保險公司

Berkshire Hathaway Primary Group(BH Primary):集合車險、產險、災難險、健康險、旅平險等的保險集團

Berkshire Hathaway Reinsurance Group(BHRG):再保險集團

這是巴菲特之所以成為股神最重要的底器所在,畢竟這些保險公司提供源源不絕的現金流,可以讓巴菲特不用擔心看對標的沒有資金。

這也是許多投資人可能選擇標的的眼光可以贏過巴菲特但績效沒辦法贏他的原因,畢竟對方的現金流更強大,另外他還可以通過這樣的方式大量舉債借貸無本創收。

除了保險公司外,鐵路公司這種獲利穩定的企業也是非常重要的。與鐵路與公共事業等可以提供穩定現金流的公司也是企業組成中非常重要的,但這些都屬於『全資子公司』,沒有上市,沒有股票可以買,所以其他人沒有辦法通過買股模仿波克夏。

另外波克夏也擅長『空手套白狼』,像巴菲特看好日本股市,他的做法不是拿錢去投資,而是直接到日本發行債券,然後用這些錢來投資,由於日本一直處於低息狀態,這些舉債幾乎零成本,創造的收益都是波克夏股東的收益,因此對於其他投資人來說就算也這樣複製標的,績效也不會一樣。

想要複製巴菲特績效的投資人,最簡單的方式就是直接購買波克夏的股票。

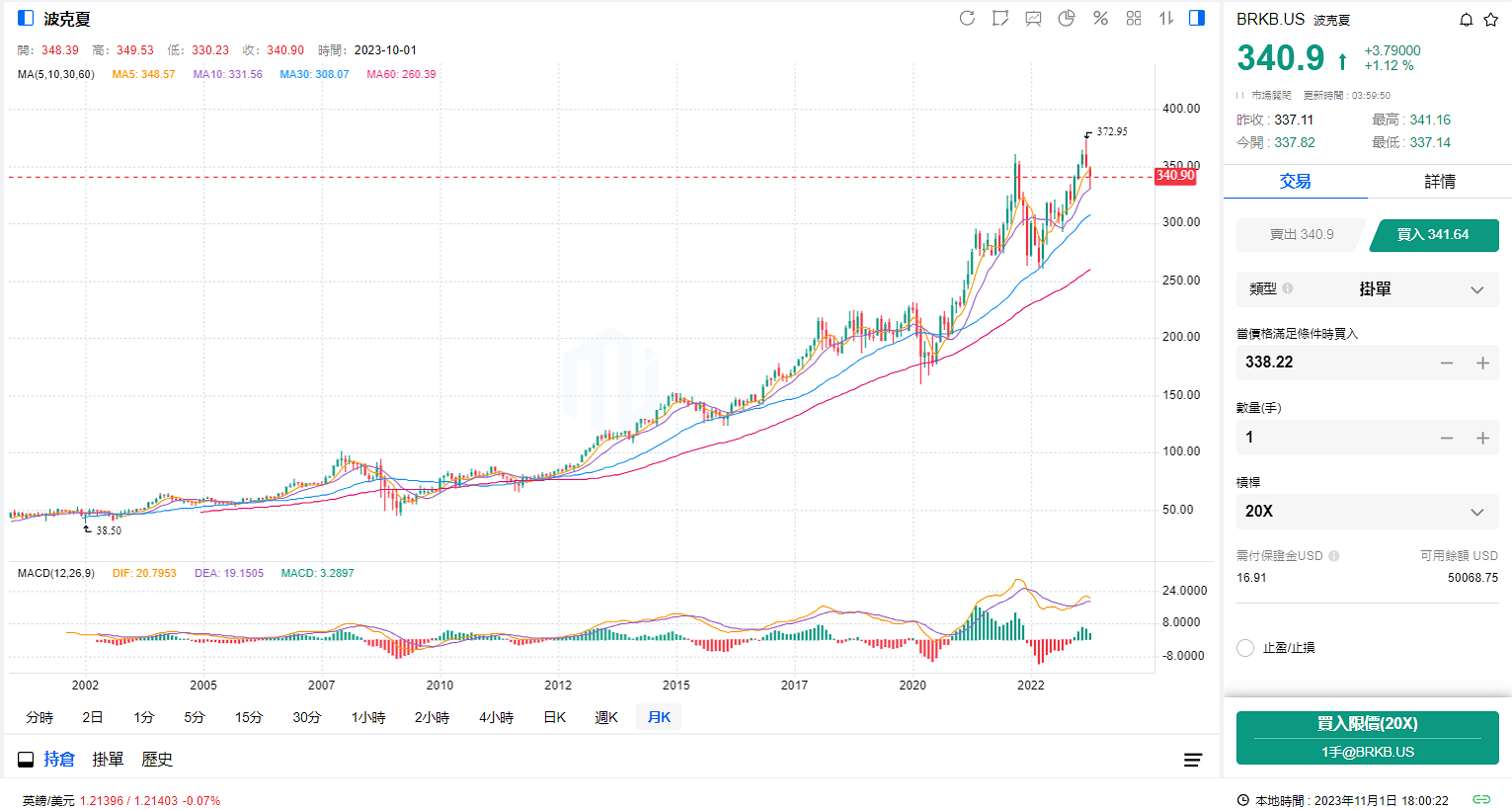

波克夏BRK.B股票價格走勢圖

(波克夏Brkb.us股票價格走勢,數據來源:Mitrade)

波克夏(BRK)巴菲特最新持股狀況

前面提到,巴菲特之所以能依靠波克夏創造神蹟,靠的並不光是他的眼光而是背後這台龐大的機器帶來的各種收益,有許多人會關注巴菲特在股市上的動作,這邊也提供巴菲特最新的持股狀況給大家參考:

* 最後更新:2024 Q1

Berkshire持股明細 (取持股超過 1%註) 最後更新:2024 Q1

| 股票 | 代碼 | 2024Q1 | 2023Q4 | 2023Q3 | 2023Q2 | 2023Q1 | 2022Q4 |

| Apple | AAPL | 40.81% | 50.19% | 50.04% | 51.00% | 46.44% | 38.90% |

| Bank of America | BAC | 11.81% | 10.01% | 9.03% | 8.51% | 9.09% | 11.19% |

| American Express | AXP | 10.41% | 8.18% | 7.22% | 7.59% | 7.69% | 7.49% |

| Coca Cola | KO | 7.38% | 6.79% | 7.15% | 6.92% | 7.63% | 8.51% |

| Chevron | CVX | 5.85% | 5.41% | 5.93% | 5.56% | 6.65% | 9.78% |

| OXY | OXY | 4.86% | 4.19% | 4.64% | 3.78% | 4.07% | 4.09% |

| Kraft Heinz | KHC | 3.62% | 3.47% | 3.50% | 3.32% | 3.87% | 4.43% |

| Moody's | MCO | 2.92% | 2.77% | 2.49% | 2.46% | 2.32% | 2.30% |

| Chubb | CB | 2.03% | - | - | - | - | - |

| DaVita | DVA | 1.50% | 1.09% | 1.09% | 1.04% | 0.90% | 0.90% |

| Citigroup | C | 1.05% | 0.82% | 0.72% | 0.73% | 0.80% | 0.83% |

(資料來源:havocfuture)

2024 Q2 較大變動

大幅減持蘋果股份,降至約4億股,從一季度至今跌幅近50%。

目前,市場對這一舉動反應強烈。雖然減持蘋果股份不算意外,但如此大規模的調整確實令投資人感到驚訝。

這次操作使得波克夏的現金水平達到歷史新高。

蘋果股票堪稱是巴菲特投資生涯中最後一次重大的賭注,也是他一生中盈利最多的股票。雖然此前巴菲特曾經陸續減持過一些蘋果股票,但那些操作相對較小。然而,在Berkshire釋出二季度(截至6月底)的持倉報告後,大家對於公司減持蘋果股票已經有了一定心理預期,但幾乎沒人預料到這次會大規模拋售,從7.8億股直接減少到4億股。這是近千億美元的拋盤。

2024 Q1 較大變動

新增持股安達保險(Chubb),持股比例為2.03%。

減碼蘋果股份,從上一季度的50.19%降至40.81%,蘋果的股數從7.89億股減至6.27億股。

2023 Q2 較大變動

主要持股無變動,加碼 AAPL (46.44% -> 51.00%)

減碼 ATVI (1.30% -> 0.35%)

註:這邊1%的基數是波克夏投資『美股』上市公司的比重,實際上波克夏是全球投資的,像是今年比較大的動作都發生在日股,持股的5大日本商社分別為「丸紅」、「三菱商事」、「三井物產」、「住友商事」以及「伊藤忠」都預計加倉到9.9%持股上限,但非美股的資料上面不會接露。

波克夏海瑟威(BRK)發展歷史-巴菲特投資邏輯的演進

多數人投資波克夏就是希望讓巴菲特操盤,實際上,巴菲特的投資邏輯是有經歷數次轉變的。

一開始巴菲特的投資邏輯就是實踐他老師本傑明·格雷厄姆所說的『買便宜的股票(股價低於淨值)』,畢竟那時候會計人才稀缺,能準確計算出公司的價值的人很少,巴菲特運用訊息不對稱,買進被低估的公司之後再把公司的資產用市價出售,用此伎倆累積初始資金。但這個方法並非100%準確,認為自己眼光精準的巴菲特也會栽跟頭,而波克夏就是巴菲特自稱這輩子最失敗的投資。

一開始波克夏是一個紡織廠,巴菲特也是認為公司實際價值高於股價,於是在1962年開始以每股7.6美元大量收購波克夏股票,但控股後巴菲特發現自己看錯了,紡織廠裡的機器設備與成衣根本無法以標價出手,自己以為抄底結果被套牢。於是只好賤賣這些資產回攏現金,並且也沒有改名字,直接沿用波克夏,只是把企業從紡織轉型為投資公司,希望在哪跌倒在哪站起來。

這個滑鐵盧讓巴菲特改變不少,加上他也在這段時間遇到了一生摯友查理茫格,這也促使巴菲特改變自己的投資習慣,也就是更加重視現金流以及不再只是單純的價格投資而是價值投資。

更加重視現金流的方式就是開始投資各種保險公司與銀行,因為這些行業有兩大特性:

現金流穩定

做的越大客戶越多越穩定

銀行保險都有大量的客戶進來儲蓄,因此這些錢銀行可以拿去投資,對於曾經被套牢的巴菲特來說,穩定的現金流可以確保自己手上都有足夠的資金不會錯過投資機會。

而第二點更為重要,就是投資企業最怕的就是企業成長到一個階段後就很難持續成長,只能走下坡,但銀行保險業不同,越大的銀行或保險公司,大家越有信心買他們的理財產品或選擇他們進行儲蓄,畢竟大家都希望自己放錢的地方是全世界最安全的地方,因此,銀行保險業可以說是越大越安全,越有競爭力。

通過這樣的方式,波克夏無論是100%持有還是投資,都有很大一步分會選擇金融業或其他具有現金流穩定與越大越穩的企業,例如零售、鐵路等護城河深的產業。

另外就是『價值投資』,也就是尋找價值被低估的企業而非價格被低估的企業,像是可口可樂與蘋果,巴菲特投資他們並不是他們的股價低於淨值,而是他認為公司很有價值,認為公司的成長與潛力巨大,並且由於競爭力強勁,成長夭折的機率很低。

最後,就是讓波克夏不光成為一個投資人更是一個企業管理者,旗下投資的企業可以互相幫助,像是旗下的物流可以幫助旗下的食品業運輸等等,發揮1+1>2的效果

至此,公司的發展也越來越好,也是因為這樣的轉變讓波克夏創造了超過半個世紀的神話,巴菲特的名字也從奧哈瑪的知名投資人變成享譽全球的股神。

波克夏海瑟威(BRK)投資應注意事項

1. 波克夏A、B股差別

想要投資波克夏會發現,公司總共發行兩檔股票,分別是BRK.A與BRK.B,會有這樣的差別主要是為了方便流通性的同時增加管理層的經營權。

公司早期上市的時候只有發行一種股票(brk),但由於公司績效好轉後企業獲利越來越多,股價一路上漲。巴菲特本身又不喜歡炒作股票而且認為配息後資金要繳大量的稅給政府,因此波克夏沒有配股配息也沒有分割,股價一路走高,從幾美元上漲到一股就要幾萬美元,很多人連一股都買不起,流動性越來越低。

之後甚至有基金公司發行集資買波克夏的基金,因為不想被這些基金經理人賺這種無腦錢。因此,1996年,當波克夏股票上漲到3萬美金1股的時候,董事會決定發行新的面值更低的B股,而原始的股票則被稱為A股。

一開始發行的時候B股的股價是A股的1/30 ,而在2010年的時候B股又分割了一次,一股拆成50股新股,所以現在1股A股的價值是1500股B股。

而增加經營權的概念就是,為了避免流動性增加後許多散戶買多了就開始參與企業的決策,造成外行指導內行。因此,公司A,B股的投票權不同,1股B股投票權只有A股的萬分之一。多數B股的股東不會去參與股東大會,只是通過股價來賺取獲利,通過這樣的方式,公司可以通過增發新股籌資讓企業壯大的同時又不擔心企業的經營權會旁落他人。

2. 波克夏每季公告的持股變化

對於信奉巴菲特的投資人來說,巴克夏每一季投資或減倉哪些企業可以說就是一個風向標,畢竟很多人都認為巴菲特的眼光精準。因此,很多投資波克夏的投資人也會直接去購買波克夏投資的標的,而這些企業如果被巴菲特投資的消息公告出來之後也有很高的機會會引來資金的追捧,短期會有一波上漲。所以,波克夏每季公告持股變化的消息也是波克夏投資人可以關注的重點。

不過因為波克夏是上市公司,公告財報的時間都是執行後的幾個月,就算公告後第一時間執行一樣的買賣還是會有時間差。另外,波克夏成名是基於長期投資績效而非短期股價波動,因此跟風短線投資效益不高。投資人關注的重點應該是選擇股票的邏輯而非買賣時間點,這邊也特別提醒大家不要本末倒置。

3. 波克夏股東會致股東信

由於波克夏過去近60年驚人的績效,因此全球很多投資人都認為波克夏股東會上對過去的總結與對未來的展望非常有代表性,甚至有很多出版社把每年波克夏的致股東信整理成書並且富祝來當成投資理財經典書籍,這些都足以證明這些資料在投資人心中的分量。

其實,這些資訊都可以在網路上免費找到,對於波克夏股東來說其實意義很單純,就是告訴你過去一年錢怎麼花的以及未來一年打算怎麼花,但如果你不光是波克夏的股東,還打算在市場上主動投資其他標的,那這個資料就像參考書一樣很有意義,畢竟波克夏在過去60年裡面經歷過各種牛市、熊市,產業更替等等,一路成長至今都沒有被淘汰,足以說明公司的選股邏輯與策略是經得起考驗的,投資人如果能從中領略出一二,不能說報酬率增加多少,至少能規避不少風險。

4. 直接投資巴菲特買的股票就好,為什麼要投資波克夏?

很多投資人會認為,既然波克夏的持倉每一季度都會公告,那我直接買這些公司的股票就好,畢竟波克夏養了那麼多人,這些人的薪水都會降低投資收益。

但實際上,波克夏有近半的投資標的都是100%全資收購,也就是一般的投資人買不到的,尤其是鐵路事業與再保險公司等等,畢竟對於巴菲特來說最好的標的就應該100%收購,也就是他賺的不是股價的差別而是企業獲利,因此,光跟著買他的持股一來沒辦法買到那些未上市公司,二來沒辦法通過金融操作放大收益!

所謂通過金融操作放大收益就是一般人投資股票獲利20%,那代表的就是獲利20%,但波克夏企業中可能5成的資金是存戶或保戶的,甚至舉債得來的,資金投資創造20%收益,可能對企業來說是40%(假設存戶利率為0%)。因此,與其複製投資學的四不像,不如直接當股東,省事又輕鬆。

波克夏海瑟威(BRK)投資基本面與技術面分析

前面介紹了公司的架構與投資時應注意事項,現在來分析一下當下的波克夏是否具有投資價值吧!

1. 長線投資

波克夏長線來說就是一路上漲,雖然中途也曾經歷數次腰斬,但就算買在前波高點,長遠來看都還是能給投資人創造不錯的收益,因此我認為長線來看企業具有很高的投資價值。

(波克夏股價走勢圖,來源:Mitrade平台)

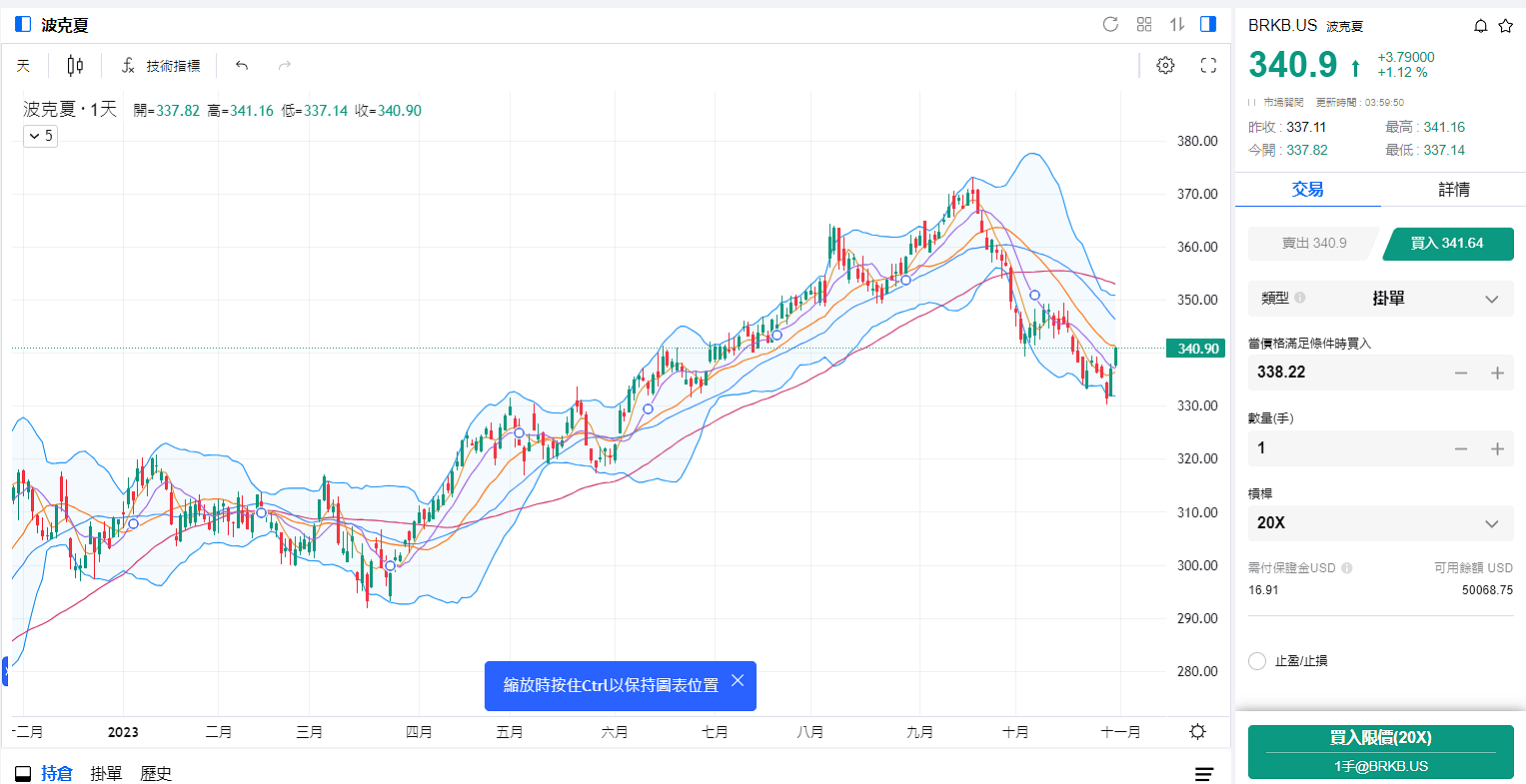

2. 波段投資

目前波克夏布林通道趨勢還是向下,而且股價目前還在布林通道下軌,因此屬於作多沒有訊號,做空沒有空間。

建議如果想要波段做多,可以等到布林通道不再向下而是持平後再進場。

(波克夏股價走勢圖,來源:Mitrade平台)

波克夏海瑟威(BRK)未來股價預測

由於波克夏本身就代表巴菲特投資的績效,因此華爾街對於波克夏股價預測的分析非常少,畢竟大家都不想要關公面前耍大刀,目前只有2個分析師對未來12個月的波克夏股價進行預期,平均是395美元,但波克夏本身一直都不標榜短期投資,畢竟一兩年的短期表現受到景氣影響太深了,因此我認為,這些預估的意義不大,投資人若想進場投資,可以定期定額分批買入,長期來看這樣的效益才是最高的。

(資料來源:money.cnn )

結語

美股市場目前面臨經濟不景氣的狀況,畢竟停滯性通膨帶來的影響開始發酵,目前許多企業的庫存縱使降到過去所謂的健康水準但仍然持續滯銷,而之前炒作的AI也讓目前的股價都不太便宜,查理·芒格 (波克夏副董事長,巴菲特夥伴) 在最近的一次訪談中也承認,現在想要找到好的投資非常困�難。

因此,無論是波克夏本身還是美國股市,目前進場都有點進退維谷,但從長線來說,波克夏本身的優勢就是有比其他人更便宜的資金成本,因此不需要追求高收益,只要收益穩定就能創造比其他人更好的績效,長期來看,還是非常適合投資的標的,讀者朋友可以多關注。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情