- 【今日要聞】G7擬釋放石油儲備?原油價格暴漲30%后回落

- 重磅!伊朗新任最高領袖或是他?流動性衝擊下美元衝擊100關口

- 【今日要聞】伊朗放狠話!原油價格5連漲,比特幣衝高回落

- 【財經縱覽】:川普稱戰爭「基本結束」!WTI原油收跌近7%、失100關口,美股全線反彈

- 【今日要聞】比特幣突破7.1萬美元!12萬人爆倉,原油價格持續飆升

- 原油價格大跳水!後市還會上漲嗎?投行建議這樣操作

市場回顧

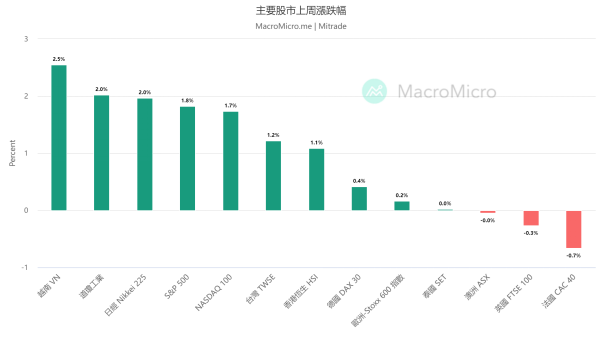

上周,美股表現較佳,標普500指數漲1.8%,道瓊斯指數漲2.0%,納斯達克100指數漲1.7%。歐股表現較差,歐洲Stoxx600指數勉强收漲0.2%。

【圖源:MacroMicro 日期2023/5/29-2023/6/2】

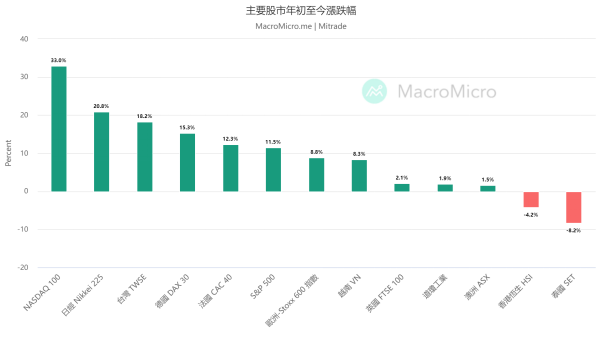

【圖源:MacroMicro 日期2023/1/1-2023/6/2】

1. 非农喜憂參半,市場押注6月利率維持不變

美國非農數據喜憂參半。6月2日,美國勞工部數據顯示,美國2023年5月新增非農33.9萬人,遠高於市場預期的19.5萬人。但失業率卻從3.4%顯著上升至3.7%,高於市場預期的3.5%,創下2022年10月以來新高。 5月工資增長放緩,環比增長0.3%,符合預期,同比增長4.3%,低於預期值4.4%。

失業率上升和工資增速放緩,説明通脹壓力可能因此緩解,但新增非農如此强勁,增加了聯準會繼續加息的概率。

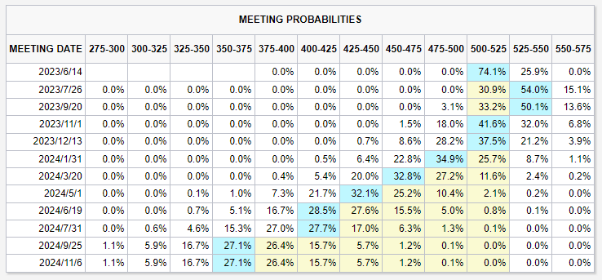

數據公佈后,市場仍然押注聯準會6月維持利率不變,7月加息預期有所上升。据CME FedWatch顯示,目前聯準會6月不加息的概率为74.1%,7月加息25基點的概率為54.0%。

【圖源:CME FedWatch 截止日期2023/6/5】

Mitrade分析師:

正如我們之前所預料的那樣,聯準會的加息進程仍未結束。暫停加息不等於結束加息,即使6月議息會議不加息,7月再次加息的概率也仍然較高。

2. 债务上限協議通過,流動性將減少?

6月3日,美國總統拜登簽署暫緩債務上限的法案,避免了美國政府陷入債務違約。該法案之前在衆議院和參議院先後獲得通過,生效至2025年初。

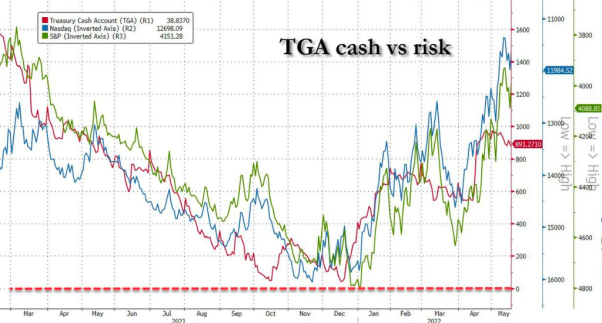

爲了充實TGA賬戶,財政部即將大量發債,舉債規模可能超過1萬億美元。無論哪家機構決定購買美債,預計都將通過銀行存款來騰出資金,也就是說,銀行業的流動性會大大較少。

此外,大量美債發行對股票、債券皆有影響。摩根大通Nikolaos Panigirtzoglou估計,發債將加劇QT,使股票表現下跌近5%;花期銀行估計,在如此大規模的流動性縮減後,標普500指數在兩個月內的跌幅中值可能達到5.4%,高收益債券息差可能出現37個基點的震盪。

【圖源:Bloomberg】

Mitrade分析師:

大量發債會使市場流動性收縮,但注意到聯準會6月加息的預期已經微弱,因此該事件的影響可能很有限。

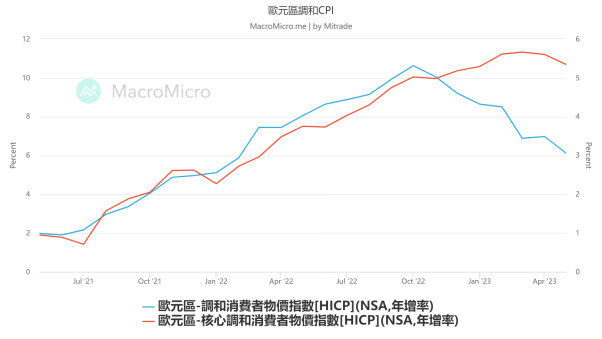

3.欧元區通脹回落,鴿派信號出現?

6月1日,歐盟統計局發布數據顯示,歐元區5月調和CPI同比增長6.1%,預期為6.3%,遠低於上月的7%。核心調和CPI同比增5.3%,低於預期,前值為5.6%。

ING指出,歐元區整體通脹和核心通脹跌幅都超過預期,許多關鍵通脹驅動因素已經好轉,這證實了通脹的下行趨勢,並向歐央行傳遞了鴿派信號。

【圖源:MacroMicro 】

Mitrade分析師:

目前對歐洲通脹的主要擔憂是工資增長呈上升趨勢,一季度協商工資同比增長4.3%且4月失業率再次從6.6%降至6.5%,意味著工資壓力仍在繼續。這將導致通脹回落至2%的速度慢於預期,我們預計歐央行後續加息維持鷹派。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情