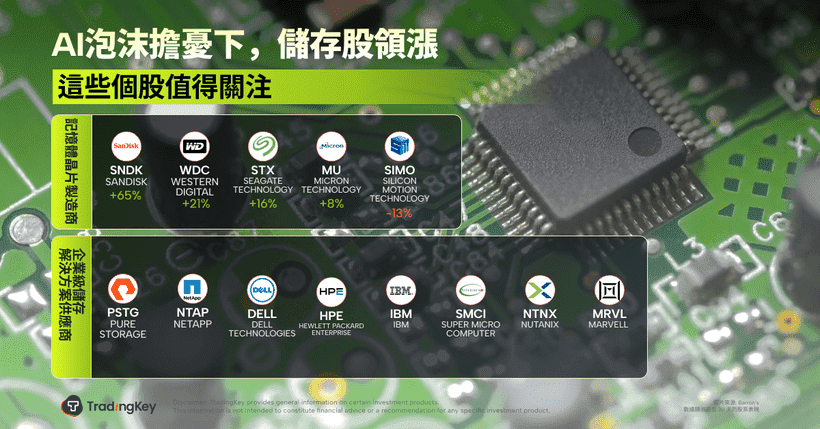

儘管整體科技板塊回調,儲存股票依然展現韌性

雖然市場上對於「AI泡沫」的疑慮情緒已在近期股價表現中反映——美股科技股連續多日下挫——但在過去一個月,在記憶體熱潮帶動下,資料儲存概念股仍展現出更強的韌性。

價格攀升的多重驅動力

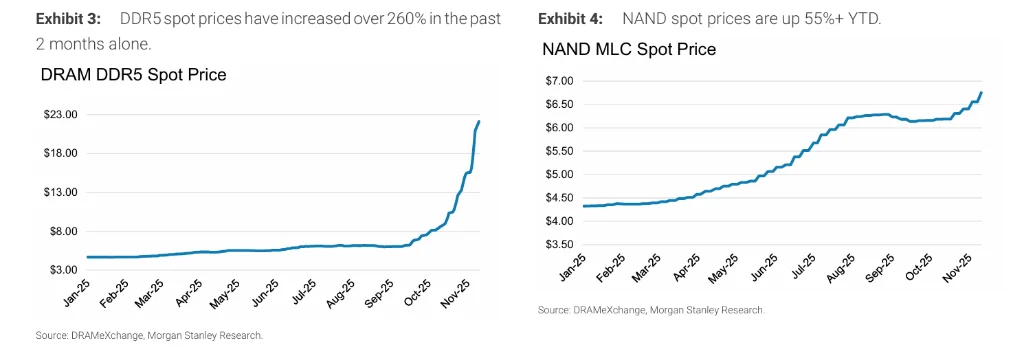

記憶體晶片市場正經歷一場「前所未有的週期」。根據摩根士丹利數據顯示,動態隨機存取記憶體(DRAM)價格在過去一個月內「驚人地」上漲約160%;自2025年4月以來,NAND快閃記憶體價格亦上漲約50%。

本輪價格飆升受到多重因素推動。首先,大型公有雲與AI基礎設施投資加速,特別是生成式AI與AI訓練所需的資料中心「爆炸式」擴容,直接帶動HBM高頻寬記憶體、主流DRAM及高容量NAND的訂單大幅成長。AI不僅體現在晶片的數量,更體現在資料密度上——模型愈大、訓練集愈廣,「冷資料」也需要更快地喚醒,並在邊緣與雲端之間高速流動。

其次,AI加速器對高頻寬記憶體(HBM)的爆發性需求進一步擠壓傳統DRAM產能。HBM本質上是一類高端DRAM,通常直接封裝於GPU等AI晶片上,是AI運算的關鍵記憶體。為滿足AI需求暴增,廠商將原可用於一般DRAM的產能(包含最先進的DRAM晶圓、封裝與測試資源)優先投入HBM生產,導致標準DRAM市場供給明顯收縮。更深層而言,這改變了產業資源配置結構——如Micron等DRAM廠將資本投入自傳統DRAM轉向HBM與先進製程,削弱擴產意願,卻同時加速HBM技術迭代。

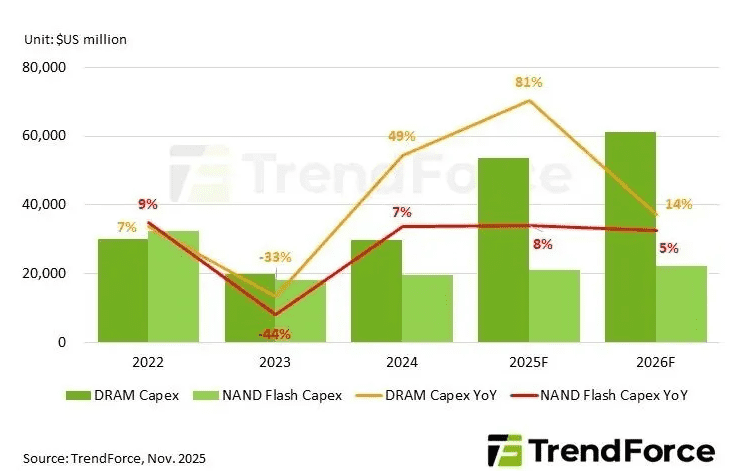

此外,長年對NAND快閃記憶體的投資不足亦加劇供應緊張。近年來產業經歷多次景氣循環,使部分廠商在資本支出上趨於保守。目前多數企業將資金用於製程優化與單晶圓效能提升,而非新廠或新產線擴建,導致整體物理產能增加有限。根據TrendForce數據,NAND Flash市場供不應求的狀態預計將延續至2026年全年,未來兩個季度記憶體晶片訂單完成率恐低至40%。

AI 徹底改寫產業邏輯

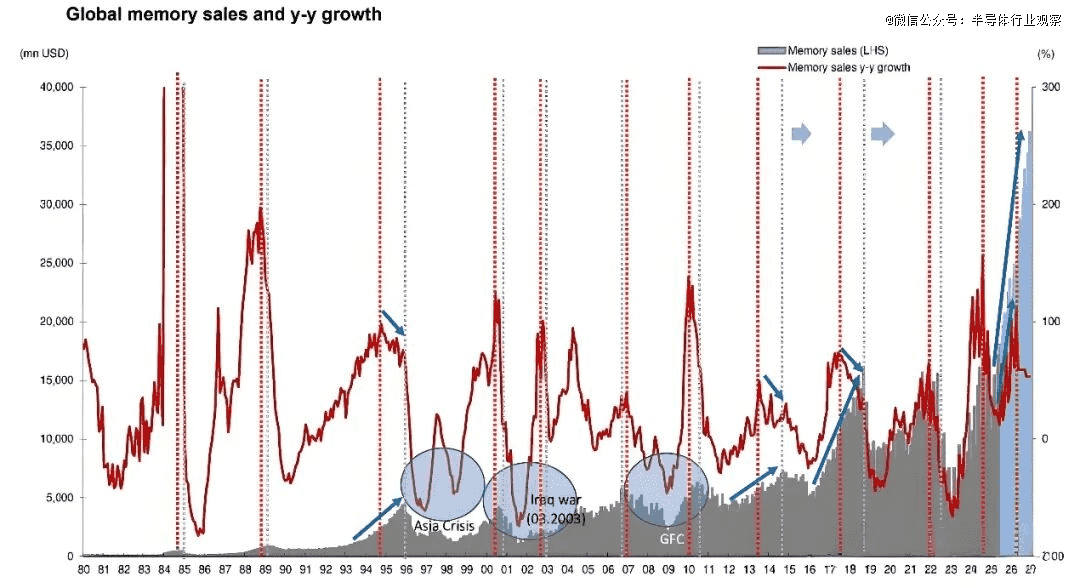

根據野村證券數據顯示,儲存產業的典型週期約為3至4年,每一輪週期皆由不同需求與技術變革驅動。

- 2016–2019年:DDR4技術升級及手機遊戲需求爆發,帶動儲存價格累計漲幅超過100%;

- 2020–2023年:新冠疫情催生遠距辦公與資料中心需求先推高價格,隨後因需求疲弱與產能過剩陷入調整,累計跌幅超過50%;

- 2024年至今:AI算力基礎建設與HBM技術革命成為新引擎,直接改寫傳統週期邏輯。

本輪上行已不再依賴消費端需求,而以企業級AI資本支出為核心。這股龐大需求推動整條產業鏈同步漲價——從消費級、企業級NAND SSD、DDR4/DDR5 DRAM,到企業級儲存系統及大容量機械硬碟(HDD),價格全面攀升。與以往相比,本輪漲價速度更快、持續時間更長。上一次記憶體「超級週期」(2016–2018年)中,DRAM現貨價格於12個月內上漲80–90%,而目前漲勢已大幅超越。

這意味著全球儲存晶片進入全新週期:需求更大、價格更高、毛利率中樞持續上移。

主力廠商

DRAM 方面: 美光科技(Micron,代號 MU)被視為最積極的廠商之一。其2026年資本支出預計達135億美元,年增23%,資金主要投向新晶圓廠建設與HBM相關產線,包括先進製程(如1-gamma DRAM、G8/G9 NAND節點)的研發及量產。2026年資本支出預計將進一步提升至約180億美元,持續加大產能與技術投資力度。

NAND Flash 領域: 閃迪(SanDisk,代號 SNDK)由於沒有DRAM業務,被視為最積極擴產以鞏固市場地位的廠商。公司預計投入45億美元(年增41%),加速 BiCS8 量產並投資 BiCS9 研發——該產品線由鉅祥(Kioxia)與閃迪共同開發的 3D NAND 快閃記憶體技術。

Western Digital(WDC) 本月初上調優於市場預期的下一季展望,並拿下延伸至2026年的長期訂單:七大客戶訂單排至2026年上半年,五大客戶覆蓋2026全年,另有一家客戶訂單下至2027整年。資本支出重點包括 NAND 及 HDD 產線升級與新技術研發。 Seagate (STX) 亦發布高於市場預期的營收與獲利指引,預估2026年持續成長,主因HAMR(熱輔助磁性紀錄)硬碟技術推廣。HAMR被視為機械硬碟在面對SSD競爭時提升容量與效能的關鍵突破,其高容量、低成本特性有望持續帶動毛利率上揚。

企業級儲存方案同步受惠

AI與大數據浪潮不僅刺激晶片端需求,也讓企業級儲存方案供應商成為資本市場新焦點。傳統儲存架構難以滿足AI資料高吞吐量、高併發、低延遲的要求,推動廠商積極推出新一代分散式儲存、AI原生儲存與整合式資料管理解決方案。

兩家龍頭企業 Pure Storage 與 NetApp 表現明顯分化:前者自8月以來股價上漲超過50%,後者同期僅增約5%。Pure 五年間研發支出成長123%,推出 GenAI Pod 等雲原生解決方案,鞏固其在全快閃陣列(All-Flash Array)市場的技術領先地位;相對地,NetApp 同期研發支出僅增長19%。

此外,市場上其他值得關注的企業級儲存供應商包括:

- Dell Technologies (DELL):多樣化企業儲存產品及 PowerMax 系列

- Hewlett Packard Enterprise (HPE):3PAR、Nimble 與企業級儲存整合方案

- IBM (IBM):FlashSystem 硬體與企業資料管理

- Super Micro Computer (SMCI):儲存伺服器與資料中心平台

- Nutanix (NTNX):超融合架構與軟體定義儲存及雲端服務

- Marvell Technology (MRVL):企業儲存控制器、NVMe/SAS/SATA 互連晶片及 AI 加速器