加拿大通膨率前瞻:3月通膨料上升,結束兩個月下行

- 加拿大3月消費者物價指數(CPI)料上升

- 加拿大央行認為通膨前景面臨的風險是平衡的。

- 加幣兌美元觸及五個月低點。

加拿大將於週二公佈最新通膨數據,加拿大統計局將公佈 3 月份消費者物價指數(CPI)。預計整體CPI年增 3.1%,比 2 月的 2.8%有所加快。預估CPI月率成長 0.7%,而上月為 0.3%。

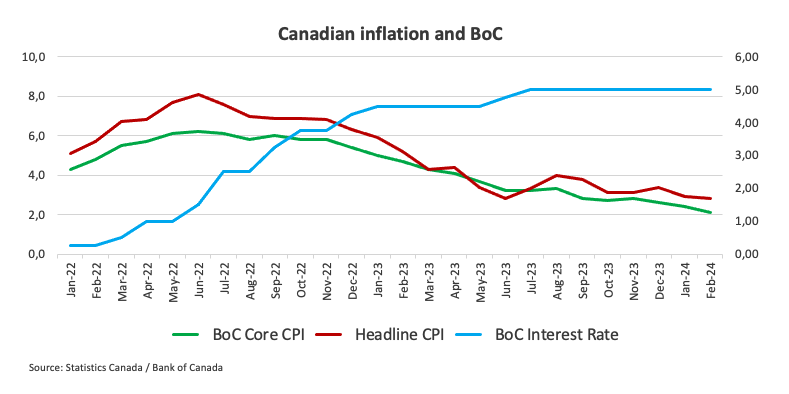

除消費物價指數數據外,加拿大央行(BOC)還將公佈其核心消費物價指數(CPI),該指數剔除了食品和能源支出等波動較大的部分。 2 月的加拿大央行核心CPI月率成長0.1%,年增幅為 2.1%。

這些數據將受到密切關注,因為它們有可能在短期內影響加幣(CAD)的走向,並影響人們對加拿大央行貨幣政策的看法。關於加幣(CAD),它在最近幾個交易日對美元(USD)表現疲軟,目前仍接近五個月低點,明顯超出 1.3700 標準。

對加拿大通膨率有何預期?

分析師預計,3 月加拿大各地的物價壓力仍然十分沉重。事實上,分析師預測,以消費者物價指數年度變化衡量的通膨率將從先前的 2.8% 加速至 3.1%,這反映了加拿大 G10 同行中的一些國家,尤其是美國的模式。自 8 月 4% 的通膨率以來,除了去年最後一個月出現反彈外,價格成長總體呈下降趨勢。總體而言,通膨指標持續超過加拿大央行 2% 的目標。

如果即將公佈的數據驗證了預期,投資者可能會考慮加央行在比最初預期更長的時間內維持當前的限制性立場。不過,根據該行官員的表態,進一步收緊銀根似乎不太可能。

這種情況需要價格壓力突然持續回升和消費需求迅速激增,而這兩種情況在可預見的未來似乎都不太可能發生。

在最近一次 加拿大央行會議後的新聞發布會上,行長 Tiff Macklem 指出,天然氣價格有波動的趨勢,這也是他們密切關注核心通膨的原因。 Macklem 表示,該行還沒有機會徹底研究美國最新的通膨數據,而他認為美國的直接輸入性通膨效應並不明顯。此外,加拿大央行也表示有意監測這一下降趨勢是否持續,並特別關注核心通膨率的變化。該行也指出,房屋價格成長仍明顯偏高,並預測 2024 年上半年整體通膨率預計將徘徊在 3% 附近,2024 年下半年降至 2.5% 以下,2025 年達到 2% 的目標。

道明證券(TD Securities)的分析師認為:"我們預計3 月份整體CPI 同比將反彈0.2 個百分點至3.0%,因為CPI環比將上漲0.7%,這主要是受能源部分再次大幅上漲以及食品價格和核心商品在1 月/2 月表現低迷後部分反彈的支撐。分析師補充說:"整體 CPI 的預期走高和核心指標的環比增幅較大,與加拿大央行希望獲得更多近期進展將得以持續的證據形成鮮明對比。儘管加拿大央行在做出下一次政策決定時將掌握 4 月的 CPI 報告,但我們認為在 7 月之前,加拿大央行不會有足夠的證據證明經濟持續減速。

加拿大 CPI 資料何時公佈,對美元/加幣有何影響?

北京時間週二20:30,加拿大將公佈 3 月份消費者物價指數(CPI)。加幣的潛在反應取決於加拿大央行貨幣政策預期的變化。不過,如果沒有任何重大意外,加拿大央行不太可能改變其當前謹慎的貨幣政策立場,與聯準會等其他央行的做法保持一致。

美元兌加幣在新的交易年度開始時呈現出良好的看漲趨勢,儘管這一上升趨勢自上週以來似乎加快了步伐,在很大程度上突破了1.3700 這一區域,該區域上一次交易是在2023 年11 月中旬。

FXStreet 資深分析師巴勃羅-皮奧瓦諾(Pablo Piovano)認為,只要美元/加幣保持在關鍵的200 日簡單移動平均線(SMA)1.3515 上方,就很有可能維持其積極的趨勢。看漲情緒目前面臨的短期障礙是 1.3800 這一整數字。相反,跌破 200 日均線可能導致更多跌勢,並有可能跌至 1 月 31 日的低點 1.3358。除此之外,在 12 月 27 日錄得的 2023 年 12 月底部 1.3177 之前,幾乎沒有明顯的支撐位。

Pablo 強調說,加幣波動性的大幅上升需要意外的通膨數據。低於預期的 CPI 可能會強化加拿大央行在未來幾個月可能降息的論點,從而進一步提振美元/加元上漲。然而,與美國趨勢類似的 CPI 反彈可能會為加元提供一些支撐,儘管程度有限。正如加拿大央行行長馬克萊姆在過去幾週所強調的那樣,如果通膨數據高於預期,將加大加拿大央行長期維持高利率的壓力,可能導致許多加拿大人長期面臨高利率的挑戰。