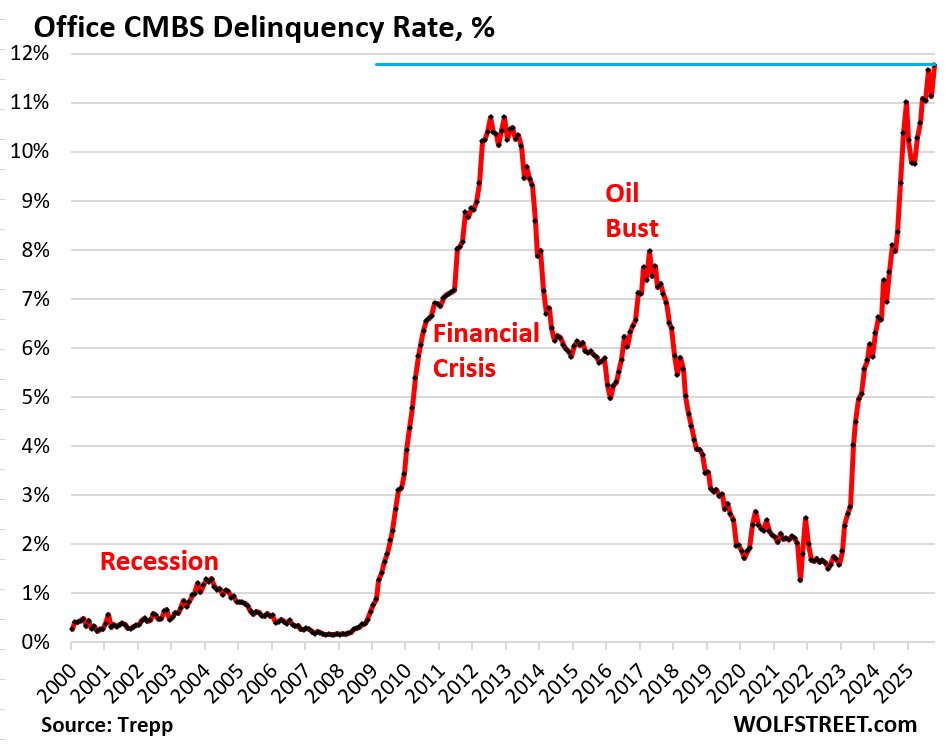

美國辦公樓貸款危機加劇!CMBS違約率飆至11.8%,超越金融危機紀錄

FX168財經報社(北美)訊 美國辦公樓商業抵押貸款支持證券(CMBS)市場風險急劇上升。根據金融數據機構 Trepp 最新發布的數據,辦公類CMBS的違約率在10月份飆升至11.8%,創下歷史最高紀錄,較金融危機時期的峯值還高出逾1個百分點。

(圖源:Trepp, Wolfstreet.com)

CMBS(商業抵押貸款支持證券)是由商業地產貸款打包後發行的債券,廣泛銷售給全球機構投資者,如債券基金、保險公司、養老基金和房地產投資信託(REITs)等。

這些證券的貸款由銀行發起,但風險已被轉移——一旦違約,損失由投資者承擔,而非銀行。

數據顯示,截至2022年10月,辦公類CMBS的違約率僅爲1.8%。短短三年內,該比例飆升了整整10個百分點。

Trepp指出:「它們原本運行良好——直到突然不再良好。」

「遠程辦公+企業縮編」重擊老舊寫字樓

辦公物業的困境正在加深。

受「質量遷移(Flight to Quality)」趨勢影響,租戶更傾向於搬入新型、高配辦公空間,導致老舊寫字樓的入住率大幅下滑。

同時,企業持續削減辦公面積、遠程辦公趨勢延續,使得連新建寫字樓的租賃需求也在下降。

即便是高端地段的新樓宇,也難逃「空置潮」。市場人士表示,「被寄予厚望的‘返崗潮’(RTO)實際上早已停滯。」

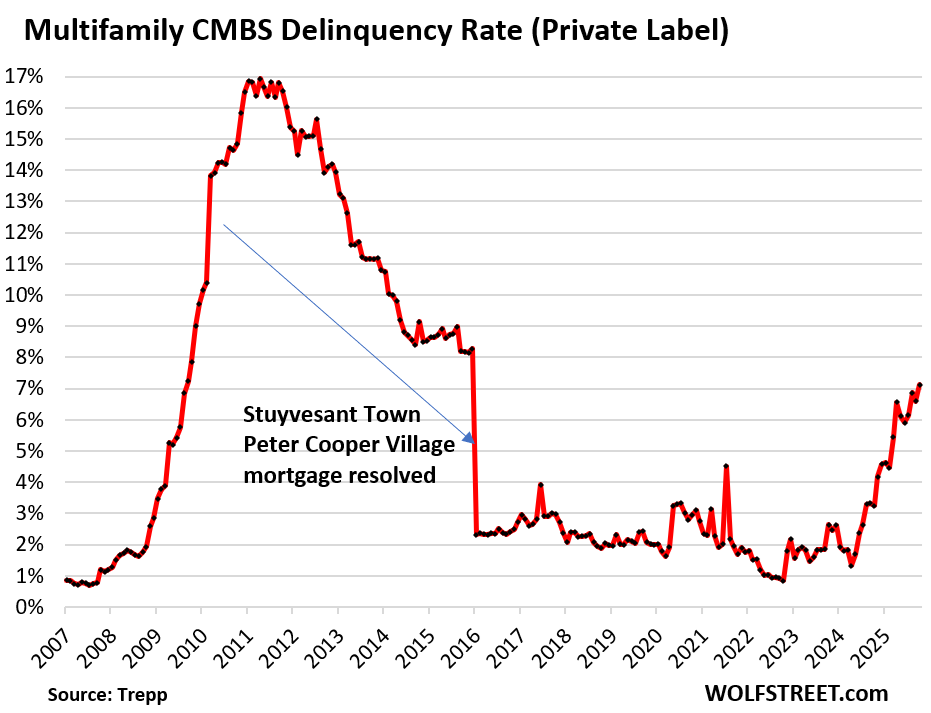

Trepp數據還顯示,多戶住宅CMBS違約率升至7.1%,爲2015年12月以來最高水平。

(圖源:Trepp, Wolfstreet.com)

彼時,紐約曼哈頓著名項目「史岱文森鎮–彼得·庫珀村(Stuyvesant Town–Peter Cooper Village)」的30億美元貸款違約,最終通過出售給黑石集團(Blackstone)得以「修復」,令當時的違約率短暫下降。

新增違約項目:西雅圖與紐約辦公樓相繼爆雷

在10月份新增的違約貸款中,最具代表性的是:

① 西雅圖貝爾維尤(Bellevue, WA)Bravern Office Commons

貸款規模:3.04億美元

建築面積:75萬平方英尺

建成年份:2010年

原租戶:微軟(Microsoft)

該項目原由微軟全額租賃,但微軟於2023年宣佈不再續租並全面撤出,樓宇現已完全空置。

該物業於2020年由Invesco與Australian Retirement Trust以約5.85億美元從Principal Financial Group購入,當年估值6.05億美元。

但兩個月前,Morningstar將該樓估值下調至2.68億美元,較2020年估值大幅縮水56%,並低於貸款額約12%。

② 紐約長島市(Long Island City, NY)The Factory大廈

貸款規模:3億美元

建築面積:110萬平方英尺

建於1926年,原爲梅西百貨(Macy’s)傢俱倉庫

該貸款於2020年低利率時期發放,借款方已多次展期至今年10月,但最終未能按期償付,進入「到期違約(Maturity Default)」。

大樓在2012年被Atlas Capital、Invesco和Square Mile Capital以破產收購形式購入,並投入1億美元進行翻新,轉型爲創意辦公空間。

2018年,Partners Group入股時項目估值爲4億美元。然而,根據CBRE數據,截至2025年上半年,長島市辦公樓可租率接近27%,遠高於曼哈頓17.5%的水平,顯示外圍市場承壓更重。

「修復貸款」背後的假象:延期與掩蓋風險並存

所謂「修復(Cured)」貸款,是指那些在技術上已恢復正常狀態、被從違約名單中移除的商業抵押貸款。但這種「修復」往往並非真正解決問題。

根據Trepp的定義,貸款被標記爲「已修復」通常出現在以下幾種情形:

-借款人補繳了拖欠利息;

-貸款到期未償還後,通過展期或修改條款達成延期協議;

-借貸雙方達成暫緩還款(Forbearance)協議;

-貸款通過止贖出售解決;

-或者,借款人以「以物抵債」(將房產移交給貸方)方式結清債務。

換言之,「修復」一筆違約貸款,往往意味着要麼將問題推遲到未來,要麼立即承擔重大損失。

典型案例:德州HP Plaza貸款的「延展與假裝」

一個典型的例子是位於美國德克薩斯州休斯敦都市區的HP Plaza辦公樓項目。這筆9600萬美元的辦公樓貸款,原本因到期未償還(Maturity Default)在今年春季進入違約名單。

HP Plaza位於Springwoods Village綜合體內,總面積約37.8萬平方英尺,包括兩棟辦公樓,於2018年竣工。目前該園區100%租給惠普公司(HP Inc.),租約至2033年。

這意味着,該物業並非老舊樓宇,也非空置資產,反而屬於高質量、滿租項目。

根據Trepp披露,借款方Northridge Capital於2019年收購該物業。

在貸款違約後,Northridge與貸方協商達成了第二次展期協議,並進行了額外本金償付,使貸款重新回到「正常」狀態——這一過程被業內稱爲「延展與假裝(Extend and Pretend)」。

Trepp指出,項目方目前仍在就再融資進行談判,保險資金機構(Life Insurance Capital Sources)已介入提供潛在融資支持。

風險蔓延:投資者正承受CRE後周期衝擊

分析人士警告,CMBS違約率的持續攀升反映出美國商業地產(CRE)市場正進入信用風險再定價階段。

辦公與住宅類資產的雙重壓力——高利率、租金下滑、融資成本上升——正在迫使投資者承擔更高損失。

Trepp指出,目前的辦公CMBS違約率已超過2009年金融危機高點,意味着「風險已轉嫁至資本市場投資者,而非銀行體系」。

市場預計,未來數月仍將有更多到期未償付的商業貸款進入「技術性違約」,尤其是在遠程辦公、需求疲軟與再融資困難疊加的背景下。