- 澳洲央行升息25基點,澳幣匯率狂飆!未來走勢如何?

- 比特幣跌破7萬美元!美國政府拒絕救市,牛市終結還是黃金坑?

- 白銀價格2026年初暴漲60%,遠超黃金!未來走勢如何?

- 【今日要聞】黃金、原油暴跌!川普稱正與伊朗談判

- 黃金走勢:擊穿4600,回補關鍵缺口!後市節奏如何把握?

- 【今日要聞】美伊談判開啓,比特幣跌破6萬美元,58萬人爆倉

投資慧眼Insights - 12月聯準會決議會議後,鷹派降息席捲資本市場,美股美債拋售加劇。儘管聯準會主席鮑爾表示2025年不太可能升息,但美銀警告降息週期接近尾聲,交易員押註升息的可能。

聯準會如市場預期在12月政策會議上削減25個基點,將聯邦基金利率區間下調至4.25%至4.50%。但鑒於經濟穩健和通膨難下的風險,FOMC委員們大砍明年降息預期,鮑爾指明降息邁進新階段。

12月19日週四,美國10年期國債殖利率上行約5個基點,30年期國債殖利率升逾6個基點,而對政策利率更敏感的2年期國債殖利率走低。

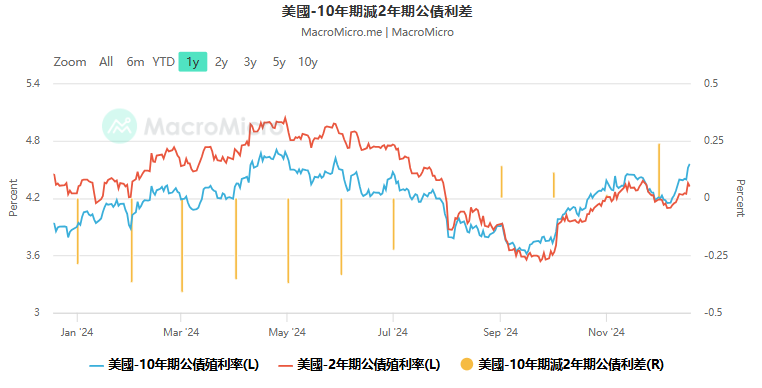

美債殖利率走勢分化加劇「殖利率曲線陡峭化」。近幾日,10年期美債殖利率「9連漲」,2年期和10年期殖利率差距擴大至約27個基點,為2022年以來最擴。

【美國10年期減2年期公債利差,來源:MacroMicro】

截至發稿(20日),10年期美債殖利率報4.55%,2年期美債殖利率報4.314%。「全球資產定價之錨」10年期美債殖利率若今日繼續上行,有望實現「10連漲」,上一次這種情況發生在1978年。

今年以來,聯準會分別在9月、11月和12月各降低了50、25和25個基點,累計降息100個基點。而自9月首次降息以來,10年期美債殖利率也從3.70左右走升約86個基點。

有業內人士指出,降息三個月後10年期公債殖利率大漲這麼多,這與之前的降息周期開始時的表現明顯不同,以往要麼走低,要麼幾乎維持不變。

聯準會主席鮑爾在決議後的新聞會上表示,明年升息是「不太可能出現的結果」。但在市場上,仍有交易員押註明年調升利率的可能性。

美國銀行表示,決策者在聲明中對前瞻性指引進行了微調,從以往的「額外調整」改為「額外調整的幅度和時機」,這預示著降息周期或已接近尾聲。

Brandywine Global投資組合經理Jack Mcintyre表示,聯準會進入了貨幣政策新階段,即暫停階段,這種情況持續時間越長,市場對升息和降息預期越相近。

川普2.0政策對未來通膨和殖利率上升的預期起著重要作用。川普自己也承認,他想要降低多年來給美國人民帶來痛苦的高通膨的承諾將是一項艱巨的任務。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情