Las acciones son el activo bursátil que mejores retornos ofrece a largo plazo. Es por ello que los inversores prestan mucha atención a cómo comprar acciones en sus estrategias y portafolios. Hoy en día, gracias a los avances tecnológicos y al internet, cualquier persona puede participar en la dinámica de los mercados financieros globales desde la comodidad de su hogar sin importar dónde se encuentre.

Por otro lado, la competencia por captar a los inversores minoristas ha llevado a una reducción sostenida del capital mínimo que se requiere para comenzar a operar. ¡Con cantidades tan pequeñas como 100 $ o 200 $ puedes iniciarte!

La bolsa de valores nos ofrece un sinnúmero de oportunidades para rentabilizar nuestro capital, pero debemos basarnos en un proceso muy bien estructurado a la hora de comprar acciones de empresas.

Ese proceso es lo que vamos a desarrollar en nuestro artículo de hoy. La gran diferencia radica en que nuestro contenido te explica de forma ordenada las claves de cada fase, mientras los demás sólo se limitan a nombrarlas sin sentido alguno con consecuencias desastrosas para el inversor.

Por último, como un valor agregado para ti, te presentamos al bróker MiTrade. Con más de 2.400.000 usuarios es uno de los intermediarios bursátiles de mayor crecimiento en el mundo.

¿Cómo invertir en bolsa en 5 pasos?

Si deseas saber cómo comprar acciones, podemos resumir ese proceso en 5 grandes pasos que revisaremos a continuación:

1.- Diseñar una estrategia de inversión.

2.- Asignar el capital a invertir.

3.- Escoger un bróker confiable acorde a nuestro perfil.

4.- Construir un portafolio de acciones.

5.- Comprar (vender) y gestionar tus acciones para obtener beneficios.

Cada uno de estos pasos aborda diferentes aspectos que debes tomar en cuenta a lo largo del proceso de inversión.

Dado que cada persona es única, la duración del proceso puede variar a partir de las circunstancias particulares de cada individuo. Sin embargo, en general, estos 5 pasos representan una excelente guía para no improvisar y poder construir nuestro éxito de forma profesional.

Invertir en bolsa es algo muy serio y debe gestionarse cómo cualquier negocio en el que, a partir de un capital y sujetos a un nivel de riesgo, buscamos invertir en unos determinados activos que nos pueden generar beneficios y/o pérdidas.

El objetivo es maximizar nuestros beneficios de forma sostenida y al menor costo posible.

Cómo comprar acciones - Paso 1: Diseñar una estrategia de inversión

Este paso aborda 2 aspectos preliminares sin los cuales no podrás definir una buena estrategia para comprar acciones de empresas, a saber, determinar tu perfil como inversor y conocer las 3 dimensiones de tu estrategia de inversión propiamente dicha. Veamos:

Determinar tu perfil inversor

Antes de saber cómo comprar acciones debes conocerte a ti mismo primero, ya que, como ya comentamos al principio, cada inversor es único y ello supone que no hay una estrategia universal que funcione a todo el mundo.

Por el contrario, cada individuo tiene una personalidad diferente y, además, sus circunstancias son únicas también.

Para determinar tu perfil como inversor debes profundizar en 3 cuestiones claves:

| Determinar tu perfil inversor | ||

Antes de saber cómo comprar acciones debes conocerte a ti mismo primero, ya que, como ya comentamos al principio, cada inversor es único y ello supone que no hay una estrategia universal que funcione a todo el mundo. Por el contrario, cada individuo tiene una personalidad diferente y, además, sus circunstancias son únicas también. Para determinar tu perfil como inversor debes profundizar en 3 cuestiones claves: | ||

| Objetivos de inversión | ||

Si vamos a comprar acciones debemos saber por qué lo estamos haciendo y, sobre todo, para qué. ¿Queremos rentabilizar nuestros ahorros?, ¿queremos generar una corriente de ingreso pasivo?, ¿queremos elevar nuestro consumo presente?, ¿queremos elevar nuestro consumo futuro?, o bien, ¿queremos garantizar recursos para nuestro retiro? Si no tenemos claro qué queremos lograr al comprar acciones de empresas difícilmente podremos diseñar una estrategia acorde al logro de tales objetivos. | ||

| Horizonte temporal | ||

El horizonte temporal se centra en saber por cuánto tiempo estamos dispuestos a colocar nuestro capital para lograr nuestros objetivos de inversión. Nuestra edad será la variable determinante en este aspecto. Comenzar a invertir en bolsa desde jóvenes permite colocar nuestro capital por lapsos de tiempo más largos que comenzar a una edad mucho más madura. Cuando hablamos de largo plazo nos referimos a 10 años o más. El mediano plazo alcanzaría de 5 a 10 años, mientras que el corto plazo supondría lapsos menores a 5 años. El horizonte temporal tiene una influencia crítica en las opciones que luego vamos a considerar para invertir. | ||

| Tolerancia al riesgo | ||

La tolerancia al riesgo se refiere a cuánto dinero estamos dispuestos a perder para ganar una cierta cantidad de dinero. Si estamos dispuestos a correr el riesgo de perder el 100% de nuestro capital a cambio de la posibilidad de obtener elevados retornos, es probable que nuestra tolerancia sea muy alta. Pero, si no estamos dispuestos a perder nuestro dinero, ni siquiera una pequeña fracción de él, entonces nuestra tolerancia debe ser muy baja. Entre estos 2 extremos también existen niveles intermedios de tolerancia. En cualquier caso, conocer estos niveles en conjunto con nuestros objetivos y horizonte temporal, ayudarán a delinear nuestro perfil inversor y, en última instancia, a responder la pregunta de cómo comprar acciones. |

Las 3 dimensiones de la estrategia de inversión

Sólo una vez que tengas claro tu perfil inversor podrás abordar la estrategia de inversión como tal. Ella contempla 3 dimensiones binarias que la definen:

(1) El estilo: Inversión versus especulación

La inversión contempla la colocación de capital en un activo por un determinado lapso de tiempo para obtener un beneficio económico en el futuro. Según la visión más tradicional, ese lapso de tiempo es a largo plazo y debe orientarse a mantener el activo o, dicho de otra forma, a nunca salir del mercado.

Bajo esta óptica, la forma de inversión que más se acopla a este concepto es la compra de acciones de empresas que pagan dividendos, las cuales son mantenidas en los portafolios de forma casi perpetua, generando riqueza a través del propio pago de dividendos y su reinversión continua para aprovechar el interés compuesto.

La especulación, por su parte, también supone la colocación de capital en un activo, pero busca generar un beneficio a partir de la diferencia entre el precio de compra y el precio de venta. Por tanto, no está enfocada en mantener el activo por largos períodos de tiempo, más bien, la especulación se orienta al corto o mediano plazo, siendo una forma más rápida y mucho más riesgosa de generar capital.

Ambos enfoques son válidos, pero debes escoger aquél que realmente se acople a tu perfil.

(2) La gestión: Activa versus pasiva

¿Ya sabes cómo comprar acciones? Si posees los conocimientos teóricos y prácticos sobre el funcionamiento de la bolsa de valores tal vez prefieras seleccionar y gestionar por ti mismo los activos en los cuales vas a invertir. En ese caso estarías realizando una gestión activa, la cual, requiere tiempo y dedicación exclusiva para administrar nuestras inversiones.

Por el contrario, si crees que invertir en bolsa para principiantes es imposible, déjame decirte que también puedes optar por activos administrados por profesionales que sí poseen el conocimiento. Aquí tienes a tu disposición opciones como las Cuentas Administradas, o bien, activos y herramientas que no requieren un seguimiento exhaustivo, como por ejemplo, los Robo Advisors, los Fondos Indexados y los ETF. Estos supondrían una gestión pasiva que no implica dedicación exclusiva ni profundos conocimientos como sí ocurre con la gestión activa.

Si no posees los conocimientos puedes aprender a realizar una gestión activa a través de la formación en análisis técnico y fundamental, así como a través de la cuenta demo gratuita que te ofrece la plataforma MiTrade.

(3) El enfoque: Diversificación versus concentración

La tercera dimensión de la estrategia se centra en el enfoque de tu portafolio de inversión, en cómo distribuyes tus activos.

Por un lado, la diversificación supone invertir en distintos activos, e incluso, invertir en distintas clases de activos con el fin de reducir y gestionar el riesgo de nuestro portafolio. Es un enfoque adecuado para inversores con una tolerancia al riesgo baja o media que buscan retornos más estables, aunque también más bajos.

La concentración se orienta al extremo opuesto y supone posicionarse en muy pocos activos con miras a buscar retornos mucho más elevados a cambio de un nivel de riesgo mayor. Es un enfoque reservado para inversores con una elevada tolerancia al riesgo y experiencia.

Mientras que la diversificación promedia el retorno esperado a cambio de reducir el riesgo, la concentración busca maximizar ese retorno aceptando un nivel de riesgo más alto.

Cómo comprar acciones - Paso 2: Asignar el capital a invertir

Tanto la inversión como la especulación suponen un cierto nivel de riesgo a partir de las acciones que compremos. En ese sentido, debemos considerar la posibilidad de perder capital en el proceso, pues no podemos predecir el futuro, sólo actuar en función de escenarios probables.

Al asignar el capital para comprar acciones de empresas es prudente tomar en cuenta algunas recomendaciones iniciales:

Sólo invierte aquél capital que no necesites para otros fines y te puedas dar el lujo de arriesgar.

No pidas dinero prestado para invertir.

No uses tus ahorros ni tus fondos de reserva para gastos.

Practica tu estrategia de inversión o especulación en cuenta demo y sólo asigna el capital cuando seas capaz de generar beneficios de forma consistente.

¿Cuánto capital necesito para comprar acciones de empresas? |

Los requerimientos de capital pueden variar dependiendo del activo que selecciones. Cuando hablamos de comprar acciones de empresas podemos operar al contado, o bien, podemos operar con CFD sobre acciones, e incluso, con instrumentos como los ETF o Fondos Cotizados en Bolsa.

Si decides operar al contado requerirás cantidades importantes de capital. De acuerdo con el bróker que selecciones esta cifra puede estar alrededor de los 5.000 $ como mínimo.

Pero, si no dispones de esta cantidad, no te preocupes, ya que existen otros instrumentos como los Contratos Por Diferencia o CFD. Gracias al apalancamiento, estos derivados se pueden operar con apenas una fracción del dinero que requieres al contado, aunque a cambio de un mayor nivel de riesgo.

No olvides que debes cumplir con un margen inicial y un margen de mantenimiento cuando operes con CFD.

En la plataforma MiTrade puedes comenzar con cantidades muy pequeñas, incluso con apenas 100 $.

Las acciones al contado te convierten en propietario de una fracción del capital social de una compañía y te dan derecho a recibir sus potenciales beneficios y dividendos según el caso. Los CFD te permiten especular con el precio de una acción al alza y a la baja, pero sin llegar a poseer el activo subyacente.

| ¿Cómo gestionar el riesgo para mantener nuestro capital a largo plazo? |

Pues, debemos adherirnos a reglas de gestión monetaria que tengan como norte salvaguardar nuestro capital. Sin capital no podemos mantenernos dentro de los mercados…

La manera en que gestionas el riesgo depende de tu estrategia, pero, vale la pena considerar algunos consejos básicos:

Cada vez que abres una posición estás arriesgando dinero, por lo que debes predefinir cuál será tu exposición al riesgo. Si vas a especular, la regla clásica es no arriesgar más del 1%-3% de tu capital por operación, lo cual te permitirá limitar el impacto de las pérdidas.

Ya que debes predefinir el máximo riesgo que puedes aceptar, usa siempre órdenes stop loss para acotarlo. Si tus operaciones van más allá de una sesión, ten cuidado, las acciones presentan gaps y pueden abrir a precios que sobrepasen una orden stop loss, incrementando tus posibles pérdidas.

Si quieres mantener tu capital y permanecer en los mercados por mucho tiempo, realiza una gestión global del riesgo que establezca cuánto es lo máximo que puedes perder en un mes y a partir de allí, deriva la máxima pérdida semanal, diaria y por operación.

Cómo comprar acciones - Paso 3: Escoger un bróker confiable acorde a nuestro perfil

Llegados a este tercer paso ya conocemos nuestro perfil inversor, hemos definido una estrategia y sabemos cuánto capital vamos a asignar para comprar acciones de empresas. Ahora vamos a responder a la pregunta de dónde comprar acciones.

Escoger un bróker adecuado requiere un análisis cuidadoso ya que se trata del intermediario que nos permitirá acceder a los mercados financieros. Para saber cómo elegir el corredor adecuado, le ofrecemos una guía detallada ▷ en este artículo.

Comienza por validar si el bróker presta servicios para tu país de residencia. Si no es así, no tiene caso ir más allá.

Una vez que confirmes la disponibilidad del bróker debes fijarte en 5 aspectos esenciales:

Regulación y reputación. Lo ideal es operar a través de un bróker debidamente registrado en una jurisdicción conocida, lo cual podría garantizar mayor transparencia. Por otro lado, es preciso revisar la reputación del bróker a través de las reseñas y opiniones especializadas del sector. Los premios y acreditaciones recibidos son una señal muy importante.

Comisiones. Las comisiones serán el principal coste directo de tu operación, por lo cual, debes minimizarlas para no reducir tu beneficio potencial. Verifica las tarifas que ofrece el bróker para cada uno de sus servicios y valida que sean competitivas y se acoplen a tus características, en especial, si eres un inversor minorista.

Productos. Antes de abrir una cuenta de inversión o trading debes conocer detalladamente la oferta de productos del bróker para asegurarte de que dispone de los activos que tu estrategia contempla. Hay brókeres especializados en acciones, otros en futuros, otros en CFD sobre acciones, etc.

Plataforma. A partir de tu perfil y estrategia debes seleccionar un bróker cuya plataforma de operación se adapte a ellos. Si te enfocas en la especulación y operas a corto plazo vas a necesitar una plataforma con excelentes prestaciones gráficas que resulte intuitiva y fácil de usar, ya que deberás revisar tus operaciones de manera constante.

Medios de depósito y retiro. Siempre resultará más ventajoso y seguro optar por un bróker que ofrezca diversos medios de pago, tales como, tarjetas de débito y crédito, transferencias bancarias, plataformas digitales como PayPal, Skrill, Neteller, Apple Pay o Google Pay, e incluso, criptomonedas. Por otro lado, es muy importante revisar las políticas para realizar retiros. Lo lógico es que los medios de pago permitidos sean válidos tanto para depositar como para retirar.

Atención al cliente. Aunque es un aspecto al cual no se presta mucha atención, es adecuado contar con un bróker que cuente con medios de atención al cliente que funcionen al menos 24/5. Hablamos de atención por chat, correo electrónico o contacto telefónico en caso de ser necesario.

▶▶MiTrade: El mejor bróker para comprar acciones de empresas

MiTrade es una empresa de tecnología financiera que presta servicios de corretaje para operar con CFD de forma económica, rápida y segura en los mercados financieros globales:

1) Ofrece acceso a 5 mercados distintos: acciones, forex, índices financieros, materias primas y criptomonedas. 2) Las empresas que administran la plataforma MiTrade están debidamente autorizadas y reguladas por las autoridades competentes en las Islas Caimán, Australia y Mauricio. 3) MiTrade no cobra comisiones por operar, sólo un spread flotante bastante competitivo y los costos de financiación nocturna que apliquen. 4) Cuentas con múltiples medios de pago: VISA, Mastercard, transferencias bancarias y electrónicas, Skrill, Neteller, Worldpay, PayId y POLi. Además, para mayor seguridad, trabaja bajo el estándar global de protección de datos en industrias que manejan tarjetas de pago de crédito o débito (PCI DSS). 5) Su plataforma gráfica es bastante potente y se puede operar a través de WebTrader o su app para móviles con sistemas Android e iOS. 6) MiTrade te suministra cotizaciones en tiempo real, gráficos técnicos y herramientas de formación totalmente gratis. 7) Tienes a tu disposición una cuenta demo gratuita para poner en práctica tus estrategias antes de operar en real. 8) Desde 2019, MiTrade ha recibido más de 20 premios y reconocimientos por parte de importantes publicaciones y empresas especializadas, tales como, Forexing, Global Brands Magazine, Fx Daily Info, International Business Magazine, Global Forex Awards y Global Banking & Finance, entre otras. |

▶▶¿Cómo comprar acciones en MiTrade?

Es muy sencillo, sólo sigue un rápido proceso de 3 pasos:

Abra una cuenda real para comenzar a operar

Cómo comprar acciones - Paso 4: Construir un portafolio de acciones

Hemos llegado a uno de los puntos culminantes del proceso de comprar acciones: la construcción de un portafolio. Para ello, te sugerimos apoyarte en las 2 disciplinas básicas del análisis bursátil, a saber:

Análisis fundamental. Es la herramienta que se enfoca en analizar las causas que originan cambios en el precio de un activo, buscando identificar divergencias entre su valor intrínseco y su precio de mercado para tomar ventaja de ellas a mediano y largo plazo. La clave: buscar activos subvalorados que coticen muy por debajo de su verdadero valor.

Análisis técnico. Esta herramienta se orienta a estudiar los desplazamientos del mercado a partir del análisis de gráficos con el propósito de anticipar posibles tendencias del precio. La clave: buscar activos que se encuentren al inicio de posibles movimientos tendenciales alcistas o bajistas.

Basado en tu perfil y estrategia debes combinar estas 2 disciplinas para poder comprar acciones de empresas con buena probabilidad de éxito. Podríamos decir que el análisis fundamental responde a la pregunta de cuáles acciones comprar, mientras que el análisis técnico nos ayudaría a saber cuándo comprarlas (o venderlas).

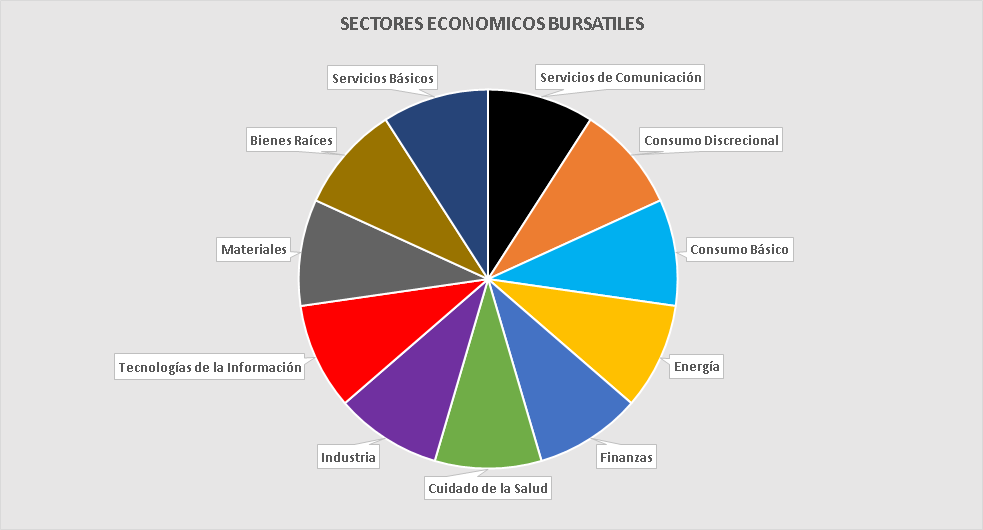

▶▶ ¿Cuáles son los sectores económicos que ofrece el mercado de valores?

Cuando vamos a escoger las acciones que van a formar parte de nuestro portafolio debemos saber que existen 11 sectores económicos que contemplan todas las acciones que cotizan en la bolsa de valores1:

Fuente: Estándar de Clasificación Global de la Industria (S&P Dow Jones Indices - MSCI) / Elaboración Propia.

Esta es la clasificación que se usa para las compañías de alta capitalización bursátil que pertenecen al índice S&P 500, aunque nos sirve de guía para cualquier mercado bursátil.

Los 11 sectores tienen características propias y se subdividen en 25 grupos industriales, 74 industrias y 163 sub-industrias. Y esto sólo incluye el índice S&P 500, imagina las posibilidades al considerar el NASDAQ 100, el Dow Jones 30 u otros índices bursátiles alrededor del mundo.

Como verás, hay incontables opciones a la hora de comprar acciones de empresas y nuestro trabajo al construir un portafolio de inversión es seleccionar aquellas que se acoplen a nuestra estrategia, apoyándonos en aspectos fundamentales y técnicos.

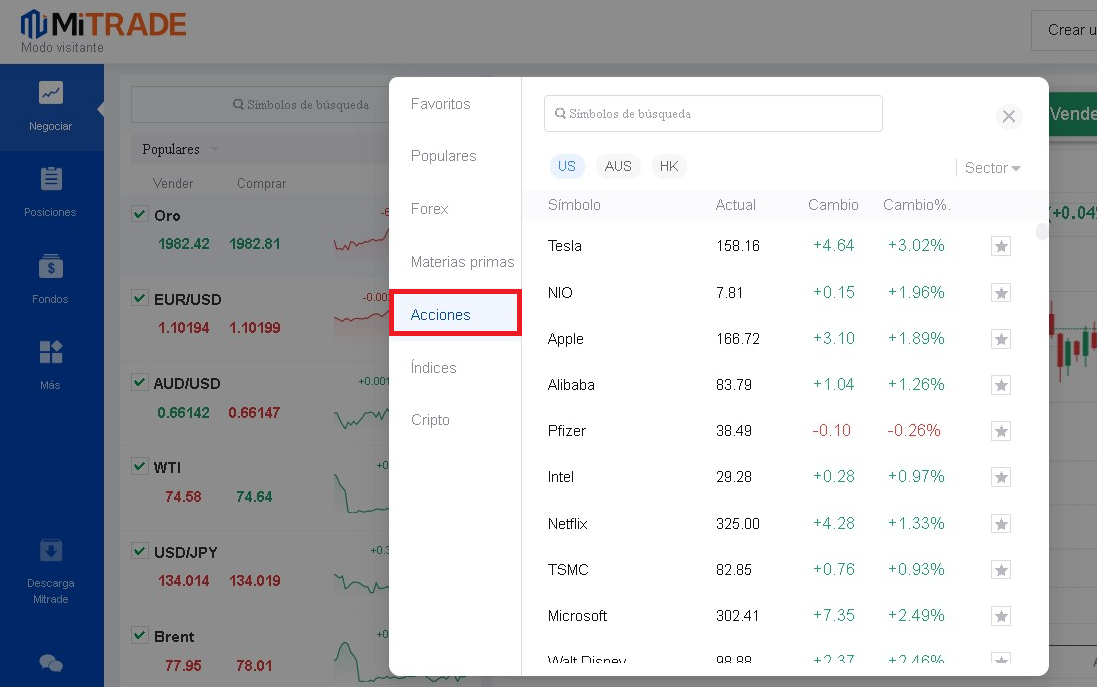

La plataforma MiTrade te ofrece CFD sobre cientos de acciones que incluyen los sectores mencionados en diversos mercados, tales como Estados Unidos y Australia:

Fuente: Mitrade

Aquí podrás operar de manera segura con acciones como Tesla (TSLA), Apple (AAPL), Netflix (NFLX), Meta Platforms (META), Amazon (AMZN), JPMorgan (JPM), Alphabet (GOOG), Coca Cola (KO), Procter & Gamble (PG), Colgate Palmolive (CL), Chevron (CVX), Exxon Mobil (XOM), 3M (MMM), Pfizer (PFE) y Walt Disney (DIS), entre muchas otras.

▶▶¿Cuáles son los mejores sectores y mercados para invertir?

Pues, aquellos que estén desarrollando movimientos tendenciales alcistas o bajistas. Veamos algunos ejemplos:

Fuente: Mitrade

El índice S&P 500 del sector de tecnologías de la información ha desarrollado una marcada tendencia alcista desde comienzos de año, creciendo un notable 22,7% hasta finales de abril. Esto supone que dentro del sector tuvimos acciones que crecieron incluso mucho más que eso, tales como, Microsoft (MSFT), según veremos en gráfico cortesía de la plataforma MiTrade:

El gigante tecnológico fue una de las compañías más resistentes durante el difícil año 2022, mientras que este año ha crecido un espectacular 35,8% en apenas 4 meses.

Por otro lado, si queremos saber si vale la pena invertir en un determinado mercado debemos prestar atención al índice bursátil que mida el comportamiento de esa plaza en particular. Los índices reflejan el crecimiento promedio de todas las acciones que los componen, o al menos, de las más grandes.

De este modo, podemos suponer que cuando un índice sube, la mayoría de las acciones de ese mercado, o al menos las de mayor capitalización, está subiendo y viceversa.

Veamos qué ha ocurrido este año en el mercado bursátil ibérico con el popular índice IBEX-35:

El IBEX-35 ha crecido un respetable 12,7% desde enero. Es un índice muy influenciado por el comportamiento de las acciones de los bancos españoles: Santander (SAN), BBVA (BBVA), CaixaBank (CABK), Bankinter (BKT) y Sabadell (SAB).

Lo interesante es que a pesar del gran impacto de las quiebras bancarias que se produjeron en marzo en Estados Unidos y el colapso de Credit Suisse en Europa, ya el índice se recuperó casi por completo.

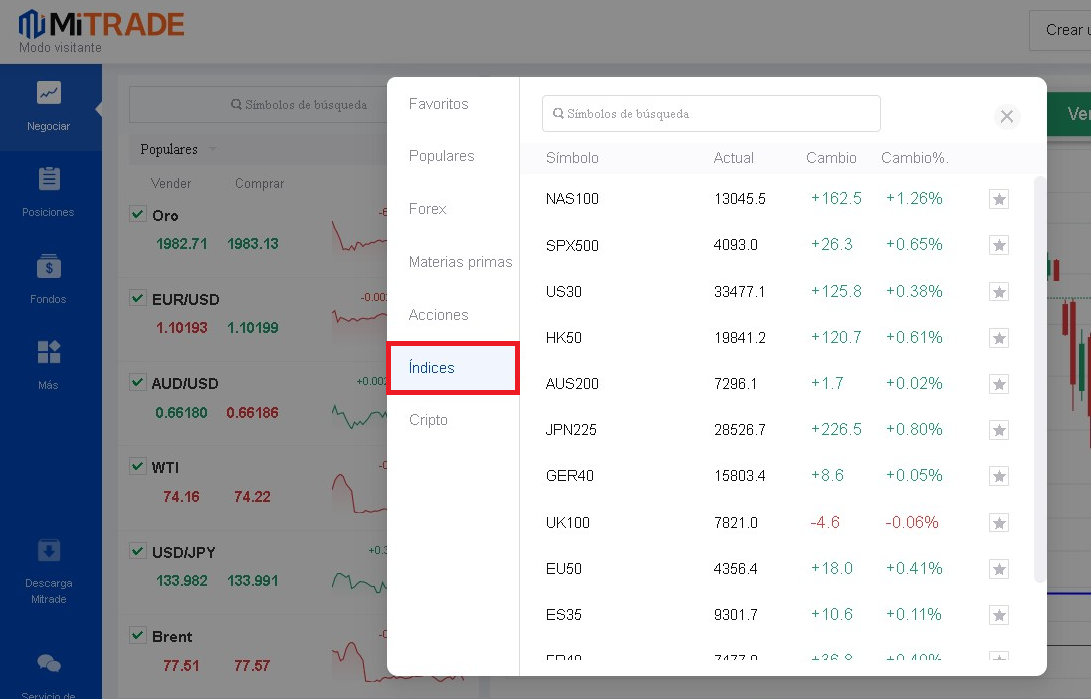

Si deseas diversificar tu portafolio con índices de acciones la plataforma MiTrade te permite operar con los principales 12 índices bursátiles globales:

▶▶ ¿Cuáles son las claves para escoger las mejores acciones?

Para aprender cómo comprar acciones en bolsa de manera profesional debemos tomar en cuenta algunas claves adicionales que vamos a compartir a continuación:

Identifica la fase del ciclo económico en la cual se encuentran los mercados donde opera la compañía. Acto seguido, determina cómo se correlaciona su sector de actividad con esa fase del ciclo. El coeficiente Beta de la acción te puede dar algunas pistas…

Ten en cuenta que el movimiento de las tasas de interés afecta el valor actual de una compañía y, por tanto, su cotización en bolsa. Cuando las tasas suben de forma sostenida, dado que el costo del dinero es mayor, el precio de las acciones se resiente, en particular para las acciones de crecimiento en los sectores de tecnologías de la información y servicios de comunicación. Lo contrario ocurre cuando las tasas tienden a descender y el costo del dinero es muy bajo.

La tendencia de los beneficios por acción tiene una influencia muy grande en los precios de las acciones, ya que revela si una compañía es capaz de generar excedentes para los accionistas a lo largo del tiempo. Si estos suben, es bastante probable que la acción también lo haga y viceversa. En este sentido es muy importante hacer seguimiento a los resultados trimestrales de las compañías que formen parte de nuestro portafolio.

Cómo comprar acciones - Paso 5: Comprar (vender) y gestionar tus acciones para obtener beneficios

Una vez que has construido tu portafolio no queda sino comenzar a comprar acciones de empresas de tu preferencia, o a venderlas si fuera el caso…

En este paso final debes centrarte en una metodología para operar los mercados, en especial, si te dedicas a la especulación a corto plazo y trabajas bajo gestión activa. Esa metodología consiste en el desarrollo de un sistema de especulación o trading.

▶▶ ¿Qué es un sistema de especulación?

El sistema de especulación es uno de los aspectos más importantes para ganar dinero. Establece cuándo abrir una posición, cómo gestionarla y cuándo cerrarla.

Este sistema no es más que el conjunto de reglas específicas que te permiten operar con una ventaja estadística positiva a lo largo de una serie de operaciones.

Se construye identificando un patrón sobre un gráfico, el cual, tiende a repetirse cada vez que ocurren ciertas condiciones basadas en la acción del precio y el comportamiento de uno o varios indicadores técnicos.

Veamos un ejemplo con las condiciones de un sistema de especulación basado en medias móviles exponenciales y el indicador MACD :

1.- Cuando la línea principal del indicador MACD (línea MACD) realiza un corte ascendente (descendente) sobre su nivel medio (nivel 0) y, 2.- El precio cierra por encima (por debajo) de la media móvil exponencial de 100 períodos y, 3.- La media móvil exponencial de 20 períodos corta de forma ascendente (descendente) a la media móvil exponencial de 100 períodos, entonces, 4.- Compro (vendo) a partir de la siguiente vela y, 5.- Cierro la operación cuando la línea MACD corta de forma descendente (ascendente) la línea señal del indicador MACD. |

Las condiciones 1, 2 y 3 se deben cumplir conjuntamente y en cualquier orden para poder abrir una posición, mientras que la condición 5 establece cuando cierro dicha operación.

Ahora, veamos cómo se comporta nuestro sistema durante la sesión del 27 de abril al operar con Netflix en la plataforma MiTrade bajo un gráfico de 5 minutos:

Fuente: Mitrade/ Elaboración Propia.

Comenzar a operar con acciones Netflix

En el gráfico podemos ver cómo se van desarrollando las condiciones del sistema.

En el punto 4 abrimos una operación de compra a un precio de apertura de 324,61 $. Establecemos un stop loss en un mínimo relevante anterior a un precio de 322,87 $; por lo que estaríamos arriesgando 1,74 $ por acción.

La operación se cierra cuando se cumple la condición 5 a un precio de cierre de 326,04 $; con lo cual ganamos 1,43 $ por acción. ¡Con un lote de 100 acciones habríamos obtenido una ganancia bruta de 143,00 $ arriesgando 174,00$! Nada mal…

El ratio Beneficio/Riesgo versus el porcentaje de acierto

¿Se puede ganar dinero especulando en los mercados con un sistema como el anterior?

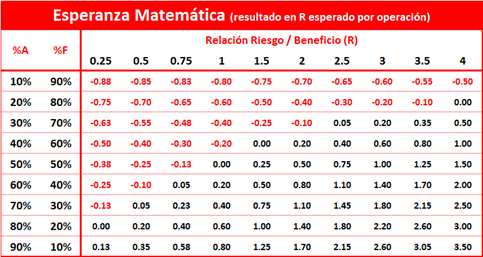

Sí, siempre y cuando arroje una esperanza matemática positiva luego de una larga serie de operaciones. La esperanza matemática depende del porcentaje de acierto y fracaso, así como del ratio Beneficio/Riesgo, el cual establece cuánto dinero aspiro ganar versus cuánto dinero estoy dispuesto a arriesgar.

En nuestro ejemplo ganamos 1,43 $ y estuvimos dispuestos a arriesgar 1,74 $; por lo que el ratio fue de 0,82 (= B/R = 1,43/1,74). Es decir, ganamos 0,82 centavos por cada dólar que arriesgamos.

Pero, como no podemos predecir el futuro, lo más que podemos hacer es realizar una serie de operaciones aplicando nuestro sistema de especulación una y otra vez, aspirando a lograr una combinación ganadora entre el porcentaje de acierto y el ratio Beneficio/Riesgo.

Si el valor esperado de mis operaciones ganadoras (porcentaje de acierto x B) es mayor que el valor esperado de mis operaciones perdedoras (porcentaje de fracaso x R), entonces obtendré una esperanza positiva que me permitirá ganar dinero, aunque tenga que aceptar todas las pérdidas que mi sistema genere.

Supongamos que, de acuerdo con nuestro ejemplo, trabajamos con un ratio Riesgo/Beneficio de 0,82 fijo. ¿Cuál tendría que ser nuestro porcentaje de acierto para poder ganar dinero a lo largo de una serie de operaciones?

Matriz de Esperanza Matemática en el Trading.

Fuente: Elaboración Propia.

Aunque no vamos a detallar los cálculos, te diremos que es necesario obtener un porcentaje de acierto mayor a 54,89% para poder ganar dinero con un ratio Beneficio/Riesgo de 0,82.

En la tabla precedente puedes observar una matriz que refleja la esperanza matemática para diferentes combinaciones del ratio Beneficio/Riesgo (eje horizontal) y el porcentaje de acierto/fallo (eje vertical).

A juzgar por lo que vemos en la tabla, la clave matemática de la especulación es la siguiente: mientras mayor sea el ratio Beneficio/Riesgo de nuestras operaciones menor será el porcentaje de acierto necesario para ganar dinero luego de una serie de operaciones y viceversa.

Con un ratio de 4/1 puedo ganar dinero con apenas un 20% de acierto. Mientras que con un ratio de apenas 0,25/1 necesito nada menos que un 90% de acierto para poder ser rentable.

No obstante, hay 2 detalles importantes que muchos inversores y especuladores ignoran a la hora de comprar acciones y terminan perdiendo dinero:

No se puede elegir a discreción una combinación de ratio y porcentaje de acierto para operar, ya que ello depende de nuestra tolerancia al riesgo, así como de nuestras habilidades técnicas y, sobre todo, psicológicas.

Los ratios elevados son menos probables que los ratios más bajos. Es decir, será más fácil acertar mientras el recorrido del precio sea más corto y viceversa.

Por tanto, para comprar acciones de empresas de manera exitosa es preciso que diseñes un sistema de especulación con esperanza matemática positiva que se adapte a tu perfil como inversor, en particular, que se adapte a tu psicología.

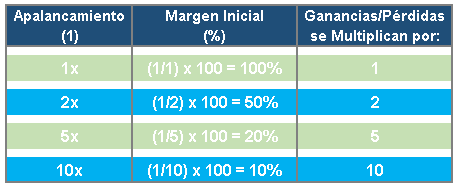

▶▶ El papel del apalancamiento al operar con CFD

Los CFD se operan con apalancamiento para incrementar nuestro capital disponible. El apalancamiento es en la práctica un préstamo que realiza el bróker y supone colocar una fracción del capital requerido para operar, la cual, llamamos margen inicial.

Con la plataforma MiTrade podrás comprar acciones de empresas usando diversos niveles de apalancamiento:

Fuente: Mitrade / Cálculos y Elaboración Propia.

Como verás, el apalancamiento aumenta el potencial de ganancias y pérdidas al operar con CFD, ya que sólo estamos colocando el margen inicial. Por ello, no debe abusarse de él para poder resguardar nuestro capital.

Asimismo, debes considerar que existe también un margen de mantenimiento. Una vez abierta una operación, tu saldo no puede alcanzar o sobrepasar este nivel. En caso contrario, recibirás una llamada de margen para reponer tu margen inicial o la operación sería cerrada.

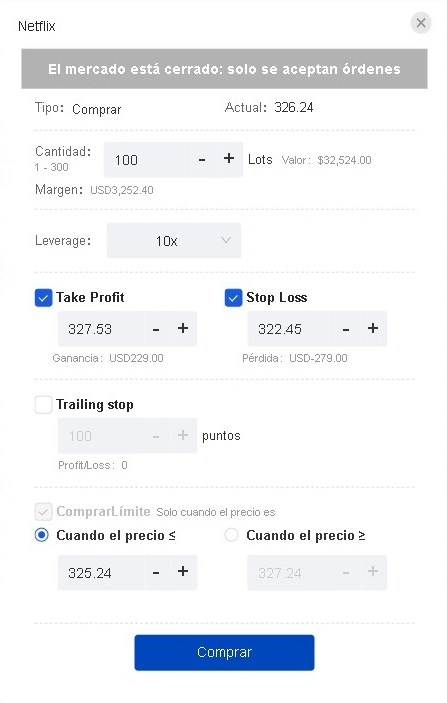

▶▶ ¿Cómo comprar acciones en bolsa con la plataforma MiTrade?

Volviendo a nuestro ejemplo con las acciones de Netflix, ahora supongamos que deseamos comprar un lote de 100 acciones, pero sólo disponemos de 3.500,00 $. ¿Qué podemos hacer?

Si el precio de cierre de la sesión fue de 325,24 $ por acción necesitaríamos un capital de 32.524,00 $ si operamos al contado y no lo tenemos…

Pero, si utilizamos un apalancamiento de 10x podríamos disponer del capital necesario, cubriendo el margen inicial de 10% (3.252,40 $) y aún tendríamos un margen libre de 247,60 $.

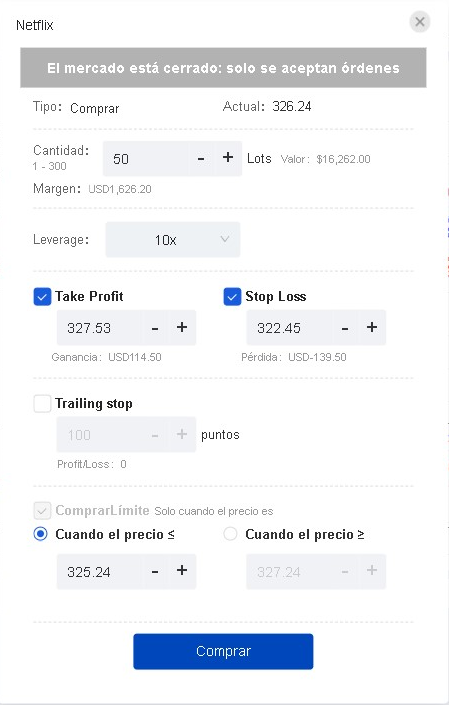

Con sólo pulsar el botón “Comprar” (“Vender”) sobre el gráfico podemos acceder a la siguiente ventana y abrir nuestra posición:

Aquí podemos colocar el tamaño de lote de nuestra elección y el nivel de apalancamiento. Además, podemos hacer uso de herramientas de gestión de riesgo como son las órdenes “Take Profit”y “Stop Loss”. Incluso, puedes hacer uso de órdenes límite.

La clave al operar con CFD es hacer un buen manejo del riesgo, combinando adecuadamente el tamaño de lote con el nivel de apalancamiento. Para el ejemplo que estamos manejando podríamos reducir el tamaño de lote a 50 acciones para disponer de un mayor margen libre, minimizar el impacto de posibles pérdidas y reducir el riesgo de llamadas de margen:

Abra una cuenda real para comenzar a operar

En este caso, sólo requeriríamos un margen inicial de 1.626,20 $; por lo cual, tendríamos un margen libre de 1.873,80 $.

¿Comprar acciones de empresas en 2023?

Habiendo cubierto los 5 pasos de nuestra Guía Completa para Inversores, ya puedes afirmar que cuentas con una sólida metodología respecto a cómo comprar acciones. Síguela y aumentarán tus probabilidades de éxito.

Operar con la plataforma MiTrade es bastante sencillo, por lo que, no nos queda más que recomendarte un gran éxito al adentrarte en el mundo bursátil. En este momento hay predicciones para todos los gustos, tanto alcistas como bajistas.

Analistas de JPMorgan estiman que el índice S&P 500 está sobrevalorado y se encuentra camino a una corrección importante dados los riesgos sobre la macroeconomía y los beneficios empresariales2.

Otros son más optimistas y estiman que el mercado puede llegar a niveles cercanos a los 4.600 puntos (máximos de marzo 2022).

En cualquier caso, si eres un inversor minorista no debes intentar anticipar al mercado sino aprovechar cualquier movimiento significativo que se produzca.

La enorme ventaja de operar con CFD es que puedes operar en corto sin ninguna restricción, por lo cual, te puedes beneficiar del escenario bajista que muchos anticipan. Y si este no ocurre, aprovecha los movimientos alcistas que se están desarrollando en este momento. ¡Puedes ganar dinero de las 2 formas!

Disfrutar de una comisión cero, spreads competitivos y una ejecución comercial rápida y confiable.

Referencias:

1. https://en.wikipedia.org/wiki/Global_Industry_Classification_Standard

2. https://www.investing.com/news/stock-market-news/jpmorgan-says-sp-500-could-hit-3500-by-early-summer-432SI-3066255

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.