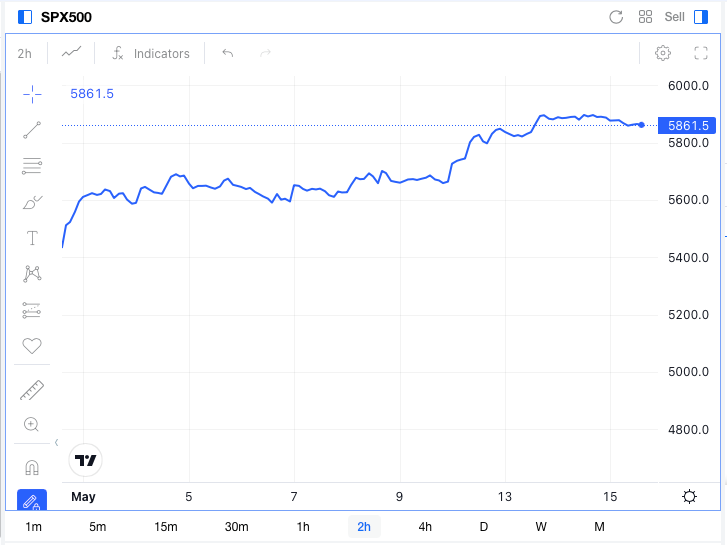

Indice S&P 500 15/11/2025-15/12/2025

Entre el 15 de noviembre y el 15 de diciembre de 2025, el índice S&P 500 consolidó su tendencia alcista, impulsado por ganancias corporativas y expectativas de recortes adicionales de tipos, aunque con episodios de toma de beneficios y rotación sectorial.

[Fuente: Mitrade/Tradingview]

Factores que han influido en el S&P 500 en los últimos 30 días

El tono de mercado durante este periodo ha estado dominado por una mezcla de optimismo por las perspectivas de crecimiento de beneficios y cierta cautela ante valoraciones elevadas y divergencias sectoriales.

El impulso alcista se ha visto respaldado por flujos globales hacia acciones estadounidenses, que continúan como destino preferido de capital a pesar de tensiones geopolíticas.

Las expectativas de recortes de tipos por parte de la Reserva Federal han actuado como un motor clave del apetito por el riesgo, con varias sesiones en las que los avances superaron a las caídas tras la publicación de datos macroeconómicos menos adversos de lo esperado.

Pese al sesgo alcista general, algunos estrategas han advertido sobre posibles correcciones técnicas en el corto plazo debido a valoraciones exigentes y a la sensibilidad de ciertos segmentos del mercado a resultados corporativos específicos, lo que ha generado un equilibrio entre el entusiasmo por las perspectivas a medio plazo y la prudencia táctica de los inversores.

¿Es buen momento para invertir en el S&P 500?

De cara a 2026, los inversores esperan que el S&P 500 siga ampliando beneficios, aunque con cautela ante valoraciones elevadas y posibles retrocesos técnicos.

El consenso sitúa el objetivo medio de cierre de año en torno a 7.490 puntos, con proyecciones aún mayores desde algunos bancos globales gracias a crecimiento de beneficios y apoyo de sectores estratégicos. No obstante, la elevada valoración de ciertos segmentos tecnológicos mantiene a muchos gestores prudentemente posicionados.

En este contexto, las expectativas combinan optimismo moderado con una visión equilibrada de riesgos y oportunidades para el próximo año.

[Análisis técnico del SP 500 Fuente: Mitrade/Tradingview]

Niveles técnicos y riesgos a vigilar

◾ Soportes clave: 6.800-6.850 — pérdida sostenida podría abrir camino a correcciones más profundas.

◾ Resistencias técnicas: 6.950-7.000 — superación sólida indicaría reactivación alcista de corto plazo.

◾ Principales Riesgos: sorpresas macro (IPC, empleo), revisión de expectativa de tasas y resultados corporativos divergentes.

Indice S&P 500 15/9/2025-15/10/2025

En las últimas semanas, el S&P 500 ha mostrado volatilidad moderada: el índice tocó nuevos máximos cerca de 6.700 puntos, pero sufrió un revés abrupto que le hizo replegarse hacia 6.550–6.600.

El mercado ha visto impulsado por anuncios sólidos en el sector bancario, resultados favorables en empresas tecnológicas (especialmente chips), y expectativas de recortes de tipos por parte de la Fed.

Sin embargo, las tensiones arancelarias EE. UU. y China han vuelto a sacudir el ánimo inversor, elevando el índice de volatilidad VIX hacia niveles de cinco meses.

Factores que han influido en el S&P 500 en los últimos 30 días

Expectativas de política monetaria: comentarios de Jerome Powell (presidente de la Fed) sugiriendo una posible nueva bajada de tipos resultó en repuntes en el mercado.

Riesgos geopolíticos / presión comercial: amenazas de nuevos aranceles y reacciones diplomáticas generaron saltos del VIX y ventas puntuales.

Concentración en mega-tech/IA: el rally ha estado muy centrado en unas pocas acciones ligadas a la inteligencia artificial, lo que despierta alertas de corrección si esas apuestas pierden brillo.

Banca e inversión: bancos estadounidenses reportaron resultados robustos en banca de inversión y esperan que la oleada de fusiones y adquisiciones continúe.

Indice S&P 500 15/8/2025-15/9/2025

El 28 de agosto el índice cerró en máximo histórico por segundo día consecutivo, consolidando la ruptura de resistencias previas y, el 11 de septiembre volvió a batir récords y copar titulares.

La inflación de agosto en EE.UU sorprendió al alza (IPC +0,4% ; +2,9% interanual), pero el mercado interpretó que el enfriamiento del empleo y el momentum de beneficios seguirán permitiendo que la FED recortes tipos en el futuro próximo, de hecho, el 11 de septiembre Wall Street volvió a cerrar en récords pese al dato.

[Fuente: Mitrade/Tradingview]

Como los inversores esperan un recorte de 25 puntos por parte de Reserva Federal (Fed) esta semana, toda la atención está puesta en las próximas declaraciones de Powell (presidente de la Fed).

En paralelo, el mercado se ha encarecido: el S&P 500 cotiza a unas 23 veces los beneficios previstos, lo que hace que las grandes tecnológicas sean más vulnerables si decepcionan con sus resultados.

Indice S&P 500 15/7/2025-15/8/2025

En el último mes, el S&P 500 ha avanzado con fuerza, escalando desde los 6.395 hasta superar los 6.470 puntos, marcándose un nuevo máximo histórico. Este crecimiento se ha visto impulsado por los excelentes resultados empresariales de las compañías tecnológicas, el interés en la inteligencia artificial y el reciente repunte en las expectativas de estímulo monetario.

Aunque la inflación ha sido más alta de lo previsto, los mercados se han mantenido firmes gracias al debilitamiento del empleo que, refuerza la posibilidad de recortes de tipos. Además, el ambiente comercial ha mejorado y los datos macroeconómicos globales son más alentadores, lo que refuerza la confianza inversora.

A mediados de julio, el índice oscilaba en torno a los 6.395 puntos, inmerso en movimientos laterales sin rumbo claro. A partir de ahí, escaló con fuerza. El principal catalizador fue un avance generalizado en el sector tecnológico, con empresas como Nvidia, Microsoft y Apple marcando el ritmo al alza.

Sin embargo, no todo ha sido positivo. Las amenazas de nuevos aranceles por parte de la administración Trump generaron nerviosismo en el mercado, aunque finalmente el avance continuó al calmarse los ánimos.

Indice S&P 500 15/6/2025-15/7/2025

Tras cuatro semanas de vaivén alrededor de máximos históricos, el S&P 500 se ha mantenido durante las últimas cuatro semanas moviéndose alrededor de máximos históricos. Sin embargo, los últimos gráficos muestran una compresión técnica que podría desencadenar un movimiento brusco en plena temporada de resultados.

Tras un segundo trimestre irregular, el índice recuperó impulso el 18 de junio, cuando la Reserva Federal no tocó los tipos. El S&P 500 saltó de 5.985 a 6.045 puntos dejando atrás la tendencia bajista de mayo. Seis días después, la tregua israelí-iraní y el buen tono del sector tecnológico impulsaron un cierre en 6.080 puntos, a un paso del récord.

El 30 de junio firmó su mejor trimestre en un año al acabar en 6.092 puntos, con una subida acumulada cercana al 10 %. El 2 de julio, el acuerdo comercial entre EE. UU. y Vietnam y un sólido informe de empleo llevaron el máximo intradiarios a 6.147 puntos.

Aun así, el 9 de julio la indefinición sobre aranceles redujo el cierre a 6.020 puntos y, dos días después, la amenaza de nuevos gravámenes contra Canadá hundió el nivel a 5.985 puntos.

El 15 de julio, con la temporada de resultados a las puertas y un IPC previsto suave, el selectivo recuperó los 6.000 puntos, cerrando la quincena con un avance del 0,8 %.

Indice S&P 500 en la primera mitad de junio 2025

Tras unos meses difíciles, el índice abrió junio con fuerza y el día nueve cerró en 6.005 puntos, primer cierre sobre ese nivel desde febrero.

Tres sesiones después, el ataque israelí contra Irán y la respuesta con misiles de Irán hundieron los ánimos en el parqué: el S&P 500 acabó en 5.976,97 puntos, perdiendo el 1,1 %.

El resto del mercado también se resintió, el Dow Jones cedió más de 750 puntos y en contrapartida, el Brent, alimentado por la narrativa de potencial escasez, superó los 75 dólares, según datos de Reuters.

[Fuente: Mitrade/Tradingview]

Sin embargo, a lo largo de la quincena, el S&P500 se vio reforzado por las variables macroeconómicas de EE.UU. que jugaron a favor de la renta variable.

La inflación se moderó: el IPC subyacente de mayo apenas subió un 0,1 % mensual y mantuvo la tasa interanual en el 2,8 %.

Las expectativas de inflación a cinco años, que publica la Fed, bajaron al 2,6 %, mínimo de dos años y el consumo siguió mostrando fortaleza.

Este conjunto de datos reforzó la idea de que las tensiones de precios se están aliviando y que la Reserva Federal mantendrá los tipos de interés entre el 4,25 y el 4,50 %.

Sin embargo, la escalada bélica en Oriente Medio y las protestas masivas contra Donald Trump añaden incertidumbre y pueden aumentar la volatilidad a corto plazo.

Indice S&P 500 en la primera mitad de mayo 2025

En los primeros días de mayo el S&P 500 se mantuvo dubitativo ante la falta de referencias claras. El punto de inflexión llegó al inicio de la segunda semana: el anuncio de una tregua arancelaria entre Estados Unidos y China desató un rally global de alivio, con el S&P 500 registrando avances diarios superiores al 3%, su mayor alza desde principios de abril.

A este impulso se sumó una lectura de inflación en EE. UU. ligeramente inferior a la prevista (IPC +2,3% vs 2,4% estimado), lo que reforzó la expectativa de una Fed más laxa. Con ello, el índice borró sus pérdidas del año y pasó, por fin, a terreno positivo en 2025, rozando los 5.900 puntos intradía a mediados de mes.

Sin embargo, a mediados de mes el impulso se enfrió y el S&P 500 ha cotizado prácticamente plano, debido a la ausencia de catalizadores y a la espera de nuevos datos económicos.

[Fuente: Mitrade/Tradingview]

Indice S&P 500 en la segunda mitad de abril 2025

En los últimos quince días de abril, el S&P 500 pasó de cotizar cerca de 5.250 puntos el 16 de abril a máximos intradía cercanos a 5.600 puntos el 28 de abril, impulsado por el optimismo ante datos de crecimiento en EE. UU. y señales de distensión en las negociaciones comerciales con China.

Tras alcanzar ese pico, el índice corrigió ligeramente, consolidándose alrededor de los 5.500 puntos para cerrar el mes. La mejora en el sentimiento de riesgo se vio reforzada por unos resultados empresariales de las multinacionales norteamericanas por encima de lo esperado, destacando el sector tecnológico y un tono más moderado en las actas de la Fed.

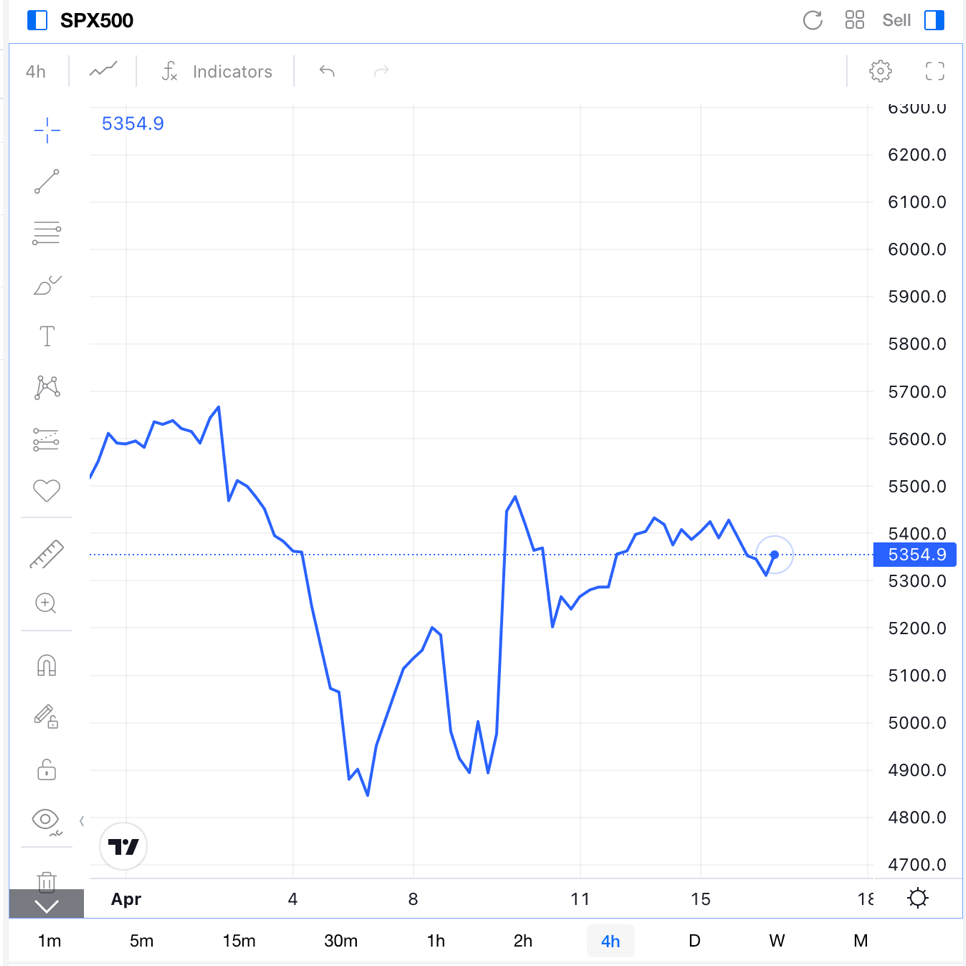

Indice S&P 500 en la primera mitad de abril 2025

La primera quincena de abril de 2025 ha estado marcada por una intensa volatilidad en los mercados financieros, principalmente debido a la escalada en la guerra comercial impulsada por la administración Trump.

El anuncio de aranceles del 125% sobre las importaciones chinas y la respuesta de China con tarifas del 145% han generado una fuerte incertidumbre entre los inversores. Este entorno ha llevado al S&P 500 a experimentar caídas significativas, alcanzando mínimos cercanos a los 5.074 puntos, lo que representa una corrección del 10% en tan solo dos días.

A pesar de un repunte técnico posterior, el índice ha mostrado una recuperación limitada, cerrando la quincena en torno a los 5.311 puntos.

[Fuente: Mitrade/Tradingview]

Factores clave de la caída y leve recuperación:

Leve tregua parcial en la guerra comercial, aunque EE.UU. mantiene elevados aranceles del 125% sobre productos chinos.

Datos económicos mixtos: el mercado laboral estadounidense sigue robusto, con buena creación de empleo en marzo, pero la inflación muestra indicios de desaceleración.

Sector tecnológico altamente volátil, con marcadas caídas seguidas por rápidas recuperaciones.

Expectativas moderadas sobre un posible recorte de tipos de interés por parte de la Fed en junio, aún sin confirmación oficial.

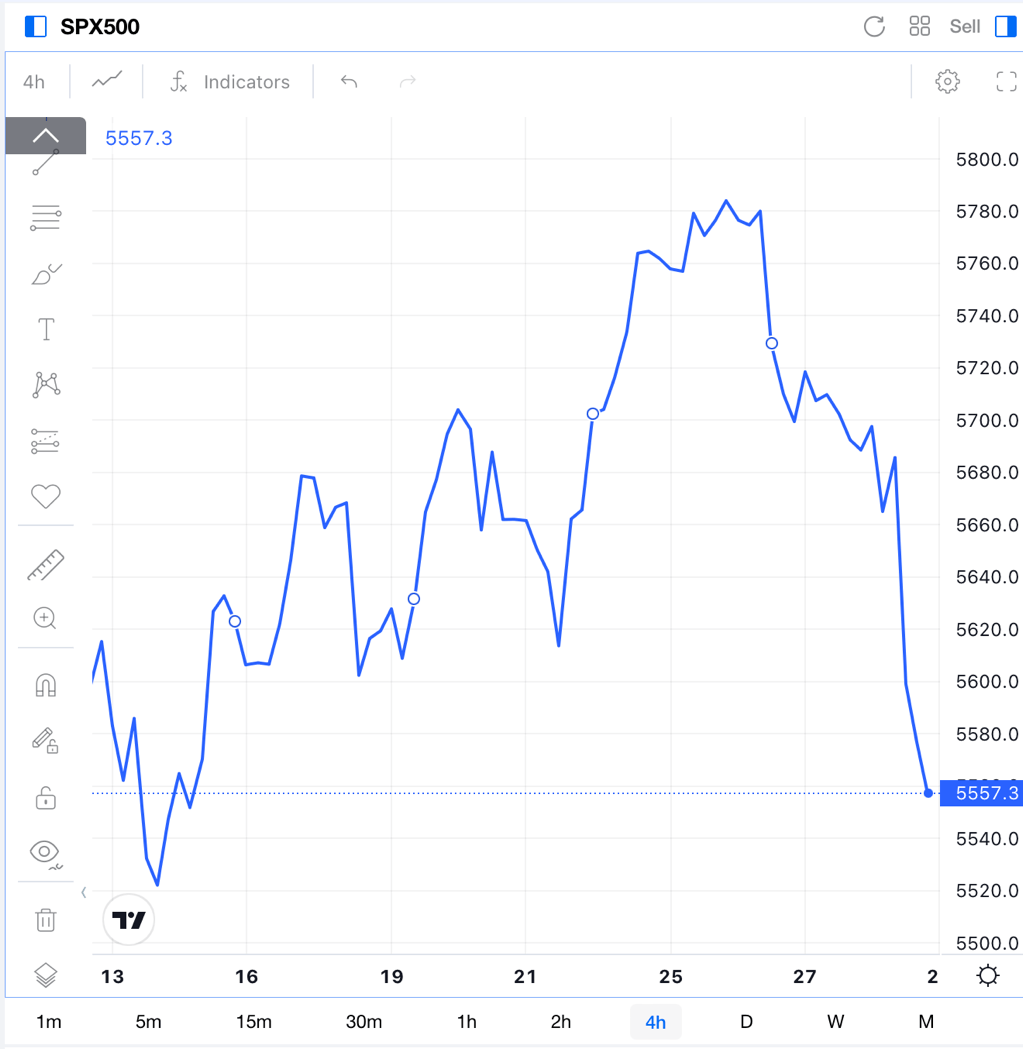

Indice S&P 500 en la segunda mitad de marzo 2025

El S&P 500 se ha corregido de forma notable en los últimos días de marzo, cerrando en 5.557 puntos tras tocar un máximo cercano a los 5.780. Esta caída de más de 200 puntos ha sido rápida e intensa, reflejando el nerviosismo del mercado ante varios factores de riesgo. A pesar del buen desempeño en la primera mitad del mes, el deterioro técnico y las ventas masivas en las sesiones finales han activado señales de precaución.

Técnicamente, el índice ha roto el soporte de la media de 20 sesiones y cotiza por debajo del límite inferior de las bandas de Bollinger. El RSI ha caído por debajo de 30, entrando en territorio de sobreventa, lo que podría anticipar un rebote técnico, aunque aún no se confirma.

[Fuente: Mitrade/Tradingview]

Factores clave de la caída:

Tensiones comerciales: Nuevas amenazas de aranceles sobre vehículos importados y bebidas europeas han generado incertidumbre sobre el comercio internacional. El temor a represalias por parte de la UE o China ha añadido volatilidad.

Datos económicos: Aunque el mercado laboral muestra solidez, el ISM manufacturero apunta a una desaceleración. Además, los consumidores han reducido su gasto en bienes duraderos, lo que preocupa a los analistas.

Sector tecnológico: Las tecnológicas han liderado las caídas. Nvidia ha corregido un 8% desde máximos y Amazon ha perdido más de un 5%. Las valoraciones elevadas siguen siendo motivo de debate.

Indice S&P 500 en la primera mitad de marzo 2025

El S&P 500 ha registrado una caída significativa en la primera quincena de marzo, pasando de los 6.144 puntos en febrero a un mínimo de 5.528 puntos, confirmando una corrección del 10%. Esta caída ha sido impulsada por la combinación de tensiones comerciales, incertidumbre sobre la política monetaria y la corrección en el sector tecnológico.

Factores clave de la caída:

Tensiones comerciales: La administración Trump ha intensificado los aranceles, incluyendo un 25% sobre Canadá y México y un 200% sobre bebidas europeas, lo que ha generado mayor volatilidad en los mercados.

Datos económicos mixtos: Mientras el ISM manufacturero cayó a 50.3, señalando una desaceleración, el sector servicios mostró expansión.

Corrección en el sector tecnológico: Empresas como Nvidia y Amazon han registrado caídas del 8.7% y 3.4%, respectivamente, afectando el Nasdaq, que ha perdido un 14% desde su máximo reciente.

Expectativas sobre la Fed: A pesar de una inflación moderada en febrero, los inversores aún esperan un recorte de tipos en junio, lo que podría influir en la recuperación del índice.

Indice S&P 500 en la segunda mitad de febrero 2025

El S&P 500 ha mostrado una evolución bastante volátil en la segunda mitad de febrero, oscilando entre los 6.000 y 6.180 puntos.

Tras el repunte de enero, el índice ha retrocedido por la preocupación de los inversores ante las próximas decisiones de la Reserva Federal, la incertidumbre económica tras varios informes desfavorecedores y las fuertes medidas proteccionistas anunciadas en EE.UU.

[Fuente: Mitrade/Tradingview]

La incertidumbre sobre la política fiscal y comercial viene por las nuevas medidas anunciadas por la administración de EE.UU. entre las que destacan: nuevas reducciones de impuestos para empresas, y nuevas amenazas de aranceles a China, Europa, Canadá y México.

Además, los últimos datos de inflación han sido mixtos. Mientras el IPC subió más de lo esperado al 3% interanual, el PCE, indicador clave para la Fed, mostró signos de moderación, sugiriendo una leve desaceleración de las presiones inflacionarias.

Sin embargo, en el mercado laboral, la creación de empleo en febrero fue menor a la prevista, aunque la tasa de desempleo sigue en 4%, lo que refuerza la idea de una desaceleración progresiva en la economía y su posible impacto en la política monetaria.

Así, han sido días de datos mixtos.

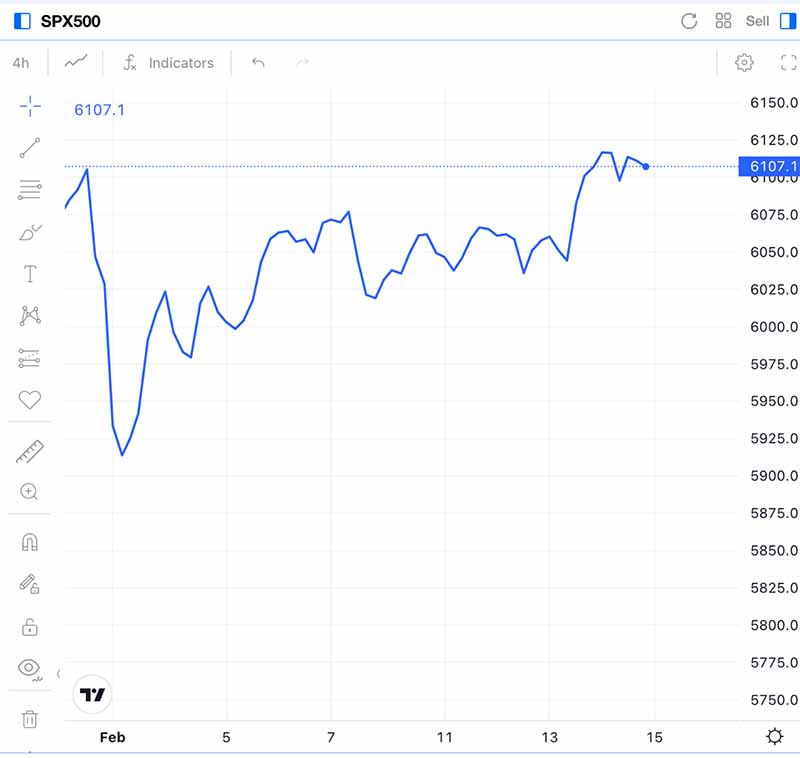

Indice S&P 500 en la primera mitad de febrero 2025

El S&P 500 ha mostrado una evolución mixta en la primera mitad de febrero, moviéndose en un rango entre 6.000 y 6.120 puntos. A pesar de algunos retrocesos, el índice ha logrado consolidar niveles cercanos a sus máximos históricos, impulsado por la fortaleza del sector tecnológico y la resiliencia del mercado laboral en EE.UU.

Uno de los eventos más significativos del mes ha sido el impacto del nuevo modelo de inteligencia artificial DeepSeek, desarrollado por una empresa china, que ha generado turbulencias en el sector tecnológico. La revelación de que este modelo puede competir con las soluciones más avanzadas del mercado estadounidense provocó una fuerte caída en valores clave como Nvidia y Microsoft, aunque el mercado ha ido recuperándose gradualmente.

A nivel macroeconómico, la inflación en EE.UU. sigue siendo un factor clave. Los últimos datos han mostrado un aumento superior al esperado en los precios al consumidor y al productor, lo que ha llevado a los mercados a reducir las expectativas de recortes de tipos de interés por parte de la Reserva Federal en el corto plazo. Si bien algunos analistas prevén un recorte en septiembre, otros consideran que podría adelantarse a julio si los datos económicos lo permiten.

[Fuente: Mitrade/Tradingview]

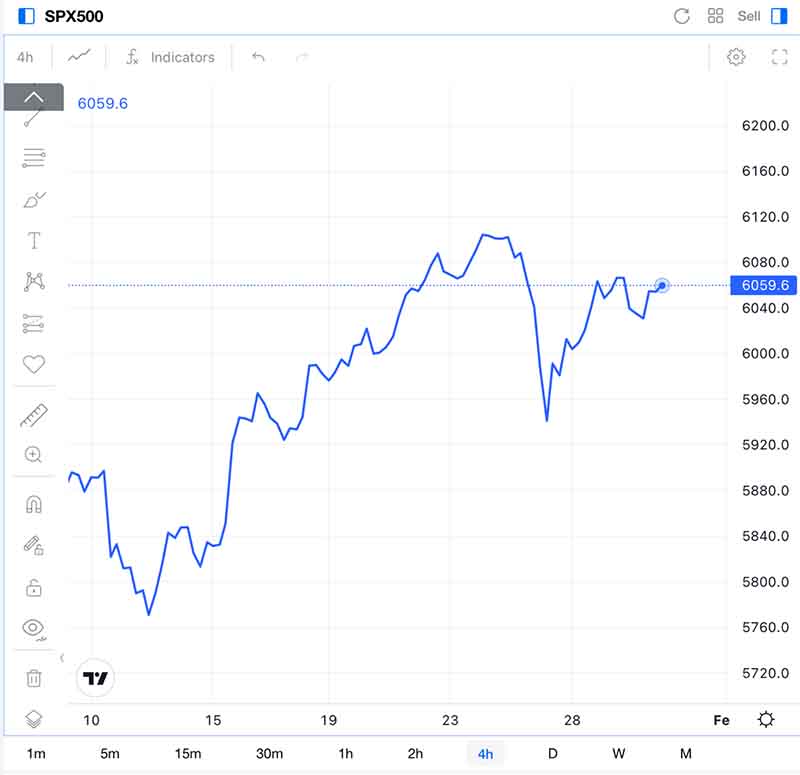

Indice S&P 500 en la segunda mitad de enero 2025

El S&P 500 ha experimentado altibajos significativos durante la segunda mitad de enero. El 23 de enero, el índice logró superar los 6.100 puntos impulsado por el sector tecnológico que acaba de anunciar beneficios trimestrales sólidos.

Sin embargo, la euforia se desvaneció rápido tras la salida al mercado de un nuevo modelo de inteligencia artificial (IA), DeepSeek, desarrollado por una startup china. Esta IA supera en características a los modelos comerciales estadounidense lo que desató una venta masiva en el sector tecnológico. Empresas como Nvidia y Microsoft lideraron las caídas, con pérdidas que llegaron a ser de hasta el 16%.

El 29 de enero, la Reserva Federal optó por mantener los tipos de interés sin cambios, en línea con las expectativas del mercado. Aunque esta decisión trajo calma momentánea, las declaraciones de Jerome Powell dejaron entrever que el banco central sigue monitoreando de cerca la inflación y el crecimiento económico, aumentando la incertidumbre sobre futuros recortes en 2025.

Al mismo tiempo, las políticas comerciales del presidente Donald Trump, especialmente los posibles aranceles a todos los productos importados han seguido generando nerviosismo entre los inversores nacionales e internacionales.

El índice ha cerrado enero en torno a los 6.040 puntos, subiendo un 2% el primer mes del año.

[Fuente: Mitrade/Tradingview]

*¡Regístrate para obtener $50.000 en bonos de demostración!

¡Abrir cuenta gratis!

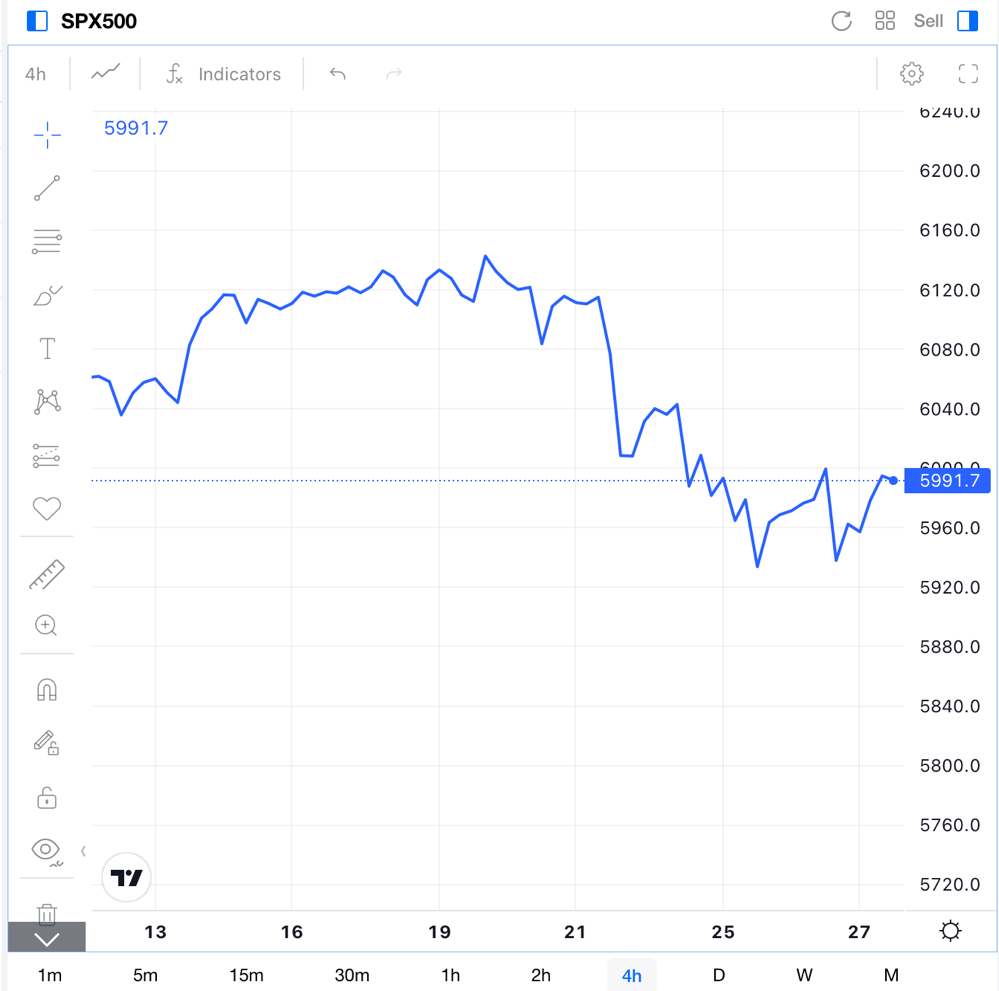

Indice S&P 500 en la primera mitad de enero 2025

El S&P 500 inició enero con un comportamiento mixto, caracterizado por un optimismo inicial que se desvaneció a medida que avanzaron las semanas. El índice alcanzó un máximo intradía cercano a los 5.975 puntos el 6 de enero, impulsado por el rally en las acciones tecnológicas, especialmente en el sector de semiconductores, debido a anuncios de grandes inversiones en inteligencia artificial.

Sin embargo, el mercado perdió fuerza hacia la segunda semana, cerrando el 14 de enero en 5.847,2 puntos, marcando su nivel más bajo en dos meses.

El mercado ha estado presionado por el aumento de los rendimientos de los bonos del Tesoro, con el bono a 10 años alcanzando máximos de 14 meses con un 4,8 %. Este movimiento ha limitado el apetito por la renta variable, particularmente en sectores sensibles a los tipos de interés como la tecnología.

Por su parte, las propuestas económicas del presidente electo Donald Trump, como altos aranceles, han añadido incertidumbre, alimentando temores inflacionarios. El sector energético ha destacado como uno de los pocos ganadores, con un aumento del 2,4 %, beneficiándose del alza en los precios del petróleo tras las nuevas sanciones a Rusia.

[Fuente: Mitrade/Tradingview]

Indice S&P 500 en la segunda mitad de diciembre 2024

El S&P500 ha sufrido una segunda quincena de diciembre con gran volatilidad, marcada tanto por la propia idosincrasia del mes de diciembre y las fiestas navideñas como por la tendencia natural del inversor de querer cerrar el año y buscar ganancias.

La segunda mitad de diciembre, como acostumbra a pasar, ha destacado por registrar subidas aosciadas al denominado “Rally de Santa Claus”, que sucede a final de año cuando hay menor actividad en los mercados financieros, es decir menor volumen de negociación, y además existe un optimismo generalizado por parte de los inverosres de cara al nuevo año.

Dentro de ese contexto, gran parte del impulso alcista del S&P 500 en diciembre vino de la mano de las compañías tecnológicas de gran capitalización como Tesla, Nvidia o Amazon, cuya elevada ponderación en el índice les otorga un peso significativo a la hora de inclinar la balanza de los resultados globales del índice, y ocultando los reusltados planos o negativos de muchas otras empresas que componen el índice.

[Fuente: Mitrade/Tradingview]

Sin embargo, el índice también ha sufrido altibajos los últimos días del año tras días de avance, y la explicación se encuentra en la venta selectiva de acciones de muchos accionistas para asegurar beneficios para cerrar fiscalmente el año.

Además, la incertidumbre que genera la inminente toma de posesión de Donald Trump como presidente de los Estados Unidos en las próximas semanas y la viabilidad y efecto de sus promesas electorales hizo al inversor replantear sus estrategias de inversión.

También pesa en los pronosticos del S&P500 la senda de la inflación y a los futuros recortes de tipos de interés por parte de la Reserva Federal.

Así, el S&P 500 osciló en diciembre entre repuntes significativos y puntuales correcciones. Al cierre, el S&P 500 mostró un saldo mixto, aunque su balance anual se mantiene en terreno positivo con una rentabilidad acumulada de más del 26% el mes lo cerró en rojo.

Los factores que influyen en la cotización del S&P500

◾ Contexto Económico y Político: En 2025, el S&P 500 ha arrancado con expectativas de continuar con un crecimiento económico sólido en Estados Unidos, impulsado por el consumo interno y un mercado laboral resiliente. Sin embargo, persisten incertidumbres: si la nueva administración de Donald Trump introduce aranceles y cambios en política fiscal podría alterarse la confianza del mercado.

A escala internacional, las tensiones geopolíticas, sobre todo en Oriente Medio y Europa del Este, mantienen a los inversores expectantes ante cualquier escalada que afecte el comercio global y sectores clave como energía o defensa.

◾ Política Monetaria e Inflación: Como ya hemos adelantaso, la Reserva Federal, tras un ciclo de recortes de tipos de interés más cauteloso de lo esperado, supervisa de cerca la inflación. Aunque la subida de precios se ha moderado respecto a niveles anteriores, no está del todo controlada, lo que complica el pronóstico de próximos recortes en 2025. Cualquier cambio drástico en el tono de la Fed (ya sea más agresivo o más laxo) repercutirá de inmediato en la renta variable, incluido el S&P 500.

◾ Resultados Corporativos y Avances Tecnológicos: El S&P500, al igual que el resto de activos financieros, se nutren de las expectativas de rendimientos futuros de las empresas que lo componen, por lo que los resultados empresariales y los avances tecnológicos siempre son factores que influyen en el comportamiento del índice.

Sin embargo, en la actualidad, las 10 compañías de mayor capitalización del S&P500 (fuertemente vinculadas a la tecnología) representan casi el 40% de la ponderación del índice y si los resultados de éstas y sus avances tencnólogicos no cumplen con las expectativas el S&P500 lo sufre especialmente.

◾ Riesgo de Mercado: El efecto combinado de políticas macro y microeconómicas como la inflación, las perspectivas de los tipos de interés asi como las tensiones geopolíticas seguirán marcando el ritmo del S&P500 en 2025. Por todo ello, la gestión de riesgo y la cautela siguen siendo cruciales ante eventuales giros en las tendencias.

◾ Impacto de Eventos Globales: Los conflictos bélicos y choques inesperados a escala mundial marcarán este 2025, sobre todo con la nueva administración Trump en Estados Unidos, y sus poco predecibles decisiones a escala geopolitica, por lo que cualquier escalada repentina o resolución de tensiones desencadenará reacciones rápidas en los sectores más expuestos dentro del S&P 500. Hay que prestar especial atención al mercado energético y el coste de las materias primas.

◾ Perspectivas de Rentabilidad y Diversificación: Después de dos años consecutivos con subidas por encima del 20%, la cautela debe aumentar. Muchos analistas mantienen las previsiones de crecimiento para el índice, pero el exceso de confianza puede resultar arriesgado en un entorno con tantas variables inciertas (aranceles, moderación de recortes de tipos, inflación sin controlar, etc.).

En este escenario, la diversificación, por ejemplo con activos refugio como el oro, se aconseja como estrategia prudente, contribuyendo a reducir la exposición a la volatilidad y protegiendo la cartera ante posibles sorpresas en la primera mitad de 2025.

*¡Regístrate para obtener $50.000 en bonos de demostración!

¡Abrir cuenta gratis!

¿Es buen momento para invertir en el S&P500 en 2025? Pronóstico para 2025

Mayores Factores determinantes para las proyecciones de 2025:

Política monetaria de la Fed: velocidad y magnitud de nuevos recortes de tipos.

Aranceles de la nueva administración Trump y su efecto en la inflación.

Concentración de mercado: resultados de las compañías más grandes.

Crecimiento de beneficios impulsado por la IA y la tecnología.

Riesgos geopolíticos: volatilidad añadida si se intensifican conflictos o sanciones.

Los principales bancos de inversión estadounidenses y portales financieros han publicado sus previsiones sobre el S&P 500 para el 2025. A continuación detallamos las principales:

Morgan Stanley1: Sus analistas prevén un crecimiento del índice moderado, en torno al 5y el 10%, a lo largo de 2025, justificándolo en la resiliencia del consumo en EE. UU. No obstante, y como apuntabamos anteriormente, el banco de inversión también señala los riesgos derivados de la concentración del mercado en las grandes tecnológicas y la incertidumbre sobre las políticas comerciales de la nueva administración Trump, de ahi su rango de crecimiento conservador para este año.

Goldman Sachs2: Sus proyecciones situan al S&P 500 por encima del 10%, justificado en su optimismo sobre la adopción de la inteligencia artificial y la solidez de sectores como las finanzas, energía y tecnología. Los analistas de la entidad apuntan que, en un escenario sin grandes shocks geopolíticos, el índice podría rondar los 6.500 puntos a finales de 2025.

JPMorgan Chase3: Apuntan a que el impulso positivo que arrastra el mercado desde 2024 y el papel de las grandes empresas que acaparan una parte significativa de la capitalización total harán que el índice llegue a los 6.500 puntos en 2025. Aun así, advierten que existen riesgos que podrían limitar el alza:eventos geopolíticos de gran impacto, subidas en los costes de financiación o políticas gubernamentales imprevistas.

Bank of America (BofA)4: Se muestran prudentes con el potencial alcista del S&P 500, especialmente si la Reserva Federal se ve forzada a moderar los recortes de tipos (o incluso a pausarlos) antes de lo esperado. Su previsión base para 2025 es de 6.666 puntos, condicionada a la evolución de la inflación y el posible efecto de nuevas medidas arancelarias.

| Información básica del S&P500 |

El S&P500 es considerado el índice más importante de los Estados Unidos y del mundo, ya que representa las 500 empresas con mayor capitalización bursátil de EE. UU e incluye numerosos sectores, en contra de otros índices como en Nasdaq que solo incluyen el sector tecnolñogico.

El S&P500 representa el 80% de toda la capitalización de mercado de los Estados Unidos y se dice que es un exxcelenete indicador de la salud del mercado en general.

Número de Componentes | 500 empresas (ronda etre 500-505) |

Método de Ponderación | Ponderación basada en la capitalización bursátil ajustada por el“free float”(acciones disponibles para negociación en el mercado) |

Valor Índice | 5.942,47 |

Volumen de Negociación Diario | Oscila ampliamente según la volatilidad; en condiciones normales, suele rondar varios miles de millones de dólares al día |

Variación Anual | 4.682,11 - 6.099,97 |

Variación Diaria | 5.888,66 - 5.949,34 |

Retorno Anualizado 3 años | 14% |

Retorno Anualizado 5 años | 20% |

Retorno Anualizado 10 años | 16% |

Principales Sectores | Tecnología, Salud, Servicios Financieros, Consumo Discrecional, Servicios de Comunicación, Industrial, Energía, Bienes Raíces y Materiales |

Fecha de Creación | 4 de marzo de 1957 (como índice de 500 componentes) |

Entidad Administradora | S&P Dow Jones Indices |

[Información obtenida en Google Finnace el 5 de enero de 2025 y S&P5005]

Top 20 componentes del S&P500

Compañía | Tick | Ponderación |

Apple Inc. | AAPL | 7.42% |

Nvidia Corp | NVDA | 6.83% |

Microsoft Corp | MSFT | 6.26% |

Amazon.com Inc | AMZN | 4.15% |

Meta Platforms, Inc. Class A | META | 2.63% |

Alphabet Inc. Class A | GOOGL | 2.23% |

Broadcom Inc. | AVGO | 2.18% |

Tesla, Inc. | TSLA | 2.13% |

Alphabet Inc. Class C | GOOG | 1.83% |

Berkshire Hathaway Class B | BRK.B | 1.66% |

Jpmorgan Chase & Co. | JPM | 1.36% |

Eli Lilly & Co. | LLY | 1.23% |

Visa Inc. | V | 1.09% |

Exxon Mobil Corporation | XOM | 0.95% |

Unitedhealth Group Incorporated | UNH | 0.93% |

Mastercard Incorporated | MA | 0.86% |

Costco Wholesale Corp | COST | 0.81% |

Procter & Gamble Company | PG | 0.79% |

Walmart Inc. | WMT | 0.79% |

Home Depot, Inc. | HD | 0.78% |

[Fuente: Slickcharts6 a 5 de enero de 2025]

Conclusión

De cara al 2025 el S&P500 segirá siendo un índice más que interesante como inversión debido a su naturaleza diversificada y su alcance, sin embargo, su cada vez mayor concentración en las empresas tecnológicas hacen que todo el índice este muy condicionado a los resultados de éstas empresas.

Además, el nuevo gobierno de Trump promete medidas muy atractivas para los inversores como la desregulación pero tambien, fuertes aranceles que pueden aumentar la inflación y la incertidumbre.

Ante este panorama, se recomienda cautela y diversificación, y no poner todo el capital disponible para invertir en una sola clase de activo.

Referencias

1https://www.morganstanley.com/ideas/stock-market-rise-2025-trends

2https://www.goldmansachs.com/insights/articles/the-s-and-p-500-is-forecast-to-return-10-percent-in-2025#

3https://www.jpmorgan.com/insights

4https://newsroom.bankofamerica.com/

5https://www.spglobal.com/spdji/es/indices/equity/sp-500/

6https://www.slickcharts.com/sp500

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.