Avance de la temporada de resultados del 2T 2025: La primera prueba bajo los aranceles de Trump - ¿Podrían las bajas expectativas traer sorpresas?

TradingKey - Mediados de julio marcará la primera temporada de ganancias desde que la política arancelaria del presidente Donald Trump entró en vigor, ofreciendo a los inversores una visión de cómo las empresas estadounidenses están manejando el impacto de las tensiones comerciales.

Los analistas creen que con las bajas expectativas de cara al segundo trimestre, puede ser más fácil para las empresas ofrecer sorpresas positivas, en particular aquellas con un fuerte poder de fijación de precios o controles de costes eficientes.

Según LSEG, los analistas esperan un crecimiento de los beneficios del S&P 500 del 5,8% interanual en el 2T, lo que supone un fuerte descenso frente al 13,7% del 1T.

Algunas estimaciones sugieren que el crecimiento de los beneficios por acción (BPA) de las empresas del S&P 500 se ralentizará, pasando del 12% en el 1T a sólo el 4% en el 2T, lo que refleja la repercusión del aumento de los aranceles en los márgenes de las empresas.

Cómo afectan los aranceles a las empresas?

El 2 de abril, el presidente Trump anunció nuevos y radicales aranceles a decenas de países, seguidos de un periodo de suspensión temporal que finaliza el 9 de julio, dando tiempo a las empresas estadounidenses y a sus socios comerciales para negociar mejores condiciones.

Los analistas afirman que, aunque las ventas y los beneficios empresariales se están ralentizando en comparación con el primer trimestre, siguen siendo resistentes, y aún no se encuentran en territorio recesivo.

La pregunta clave para esta temporada de resultados es: ¿cómo están gestionando las empresas los costes añadidos de los aranceles? ¿Absorben la carga internamente, la trasladan a los consumidores o recortan costes en otros ámbitos?

Goldman Sachs señaló que, hasta ahora, las subidas arancelarias han tenido un impacto limitado en las previsiones de ventas globales a nivel de índice, pero advirtió de que algunas empresas podrían ver presionados sus márgenes si no pueden trasladar los costes de forma eficaz.

El banco calcula que alrededor del 70% de los costes directos de las tarifas se han repercutido a los consumidores, lo que ha contribuido a amortiguar el golpe a la rentabilidad.

La rebaja de las previsiones puede ser una bendición

En los últimos meses, los analistas han rebajado constantemente sus previsiones de beneficios para el segundo trimestre, reflejando la cautela ante el endurecimiento de las condiciones financieras y la incertidumbre política.

Según FactSet, entre marzo y junio, los analistas recortaron las previsiones de beneficios por acción de 10 de los 11 sectores. La revisión total a la baja del 3,6% en el primer semestre de 2025 fue superior a las revisiones medias observadas en los últimos cinco o diez años, que fueron del 3,3% y el 2,4%, respectivamente.

Pero esto no significa necesariamente malas noticias. Con unas expectativas bajas, a muchas empresas les puede resultar más fácil superar las estimaciones, como ha sido históricamente el caso de las empresas del S&P 500.

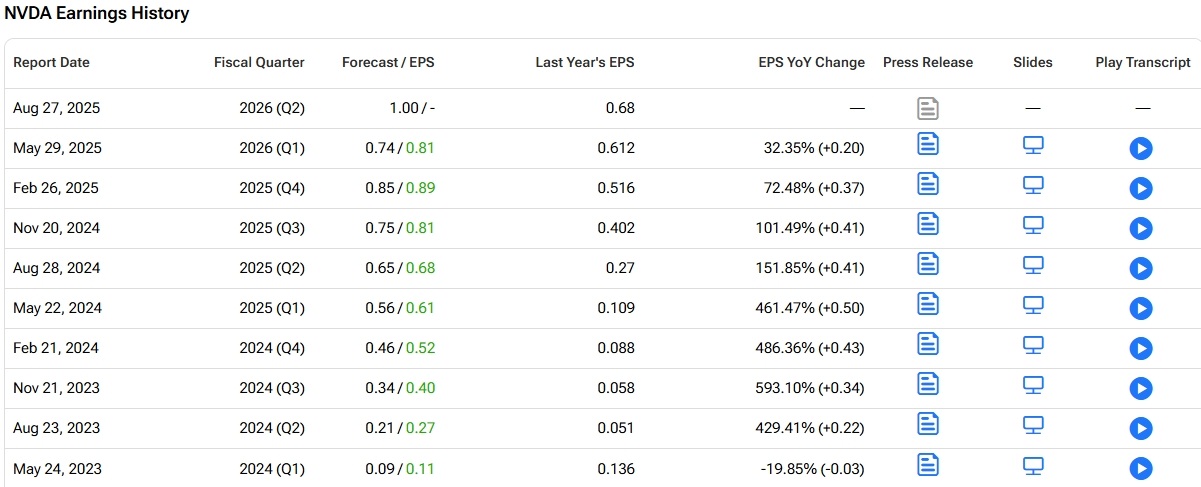

Los datos de Tipranks muestran que el líder en inteligencia artificial NVIDIA (NVDA.US) y el gigante minorista Walmart (WMT.US) han batido las previsiones de BPA de los analistas durante al menos nueve trimestres consecutivos.

Ganancias estimadas y reales de NVDA, Fuente: Tipranks

Además, a pesar del menor crecimiento de los beneficios en el último trimestre, la debilidad del dólar estadounidense -que cayó un 11% en la primera mitad de 2025, marcando su peor rendimiento en más de medio siglo- ha mejorado la competitividad de las exportaciones estadounidenses, compensando parte del daño de los aranceles.

Chase Investment Counsel señaló que muchas empresas de la lista Fortune 500 obtienen casi la mitad de sus ingresos de mercados extranjeros, lo que podría ofrecer un alza inesperada y ayudar a contrarrestar las preocupaciones sobre futuros aranceles.

Valuation Support and Forward Guidance Matter

Con la evolución de los beneficios aún poco clara, los alcistas de la renta variable siguen impulsando el mercado: el S&P 500 alcanzó máximos históricos a principios de julio, lo que plantea dudas sobre si los fundamentales pueden respaldar las valoraciones actuales.

Actualmente, el PER del S&P 500 se sitúa en 22 veces, por encima de la media de 10 años de 18 veces.

Charles Schwab destacó que con la actual incertidumbre en torno al comercio, los aranceles y los tipos de interés, las previsiones de beneficios y las sorpresas serán más importantes de lo habitual esta temporada.

La firma también observó que las reacciones de los inversores a los resultados de beneficios son asimétricas: los fallos a la baja tienden a arrastrar a las acciones más bruscamente que los aciertos al alza.

Reacción del mercado a las sorpresas en los resultados, Fuente: Charles Schwab, Bloomberg