Welche Edelmetalle bringen die besten Erfolgsaussichten in 2025

Edelmetalle wie Gold, Silber, Platin und Palladium haben seit jeher eine besondere Anziehungskraft auf die Menschheit ausgeübt. Ihre Schönheit und Seltenheit, gepaart mit ihrer Beständigkeit und ihrem materiellen Wert, haben ihnen einen festen Platz in Wirtschaft und Gesellschaft verschafft.

Doch welche dieser edlen Metalle werden im Jahr 2025 besonders gut performen? Welche Faktoren beeinflussen ihre Preisentwicklung und machen sie zu lukrativen Investitionsobjekten? Dieser Artikel gibt einen umfassenden Überblick zu den Erfolgsaussichten der wichtigsten Edelmetalle im Jahr 2025.

Edelmetallpreisprognose 2025

Wie werden sich nun die Preise der wichtigsten Edelmetalle im Jahr 2025 voraussichtlich entwickeln? Hierzu existieren verschiedene Meinungen und Prognosen, die im Folgenden zusammengefasst sind:

Quelle:TradingView

Gold

Für den Goldpreis sind die Vorhersagen überwiegend positiv, wobei die Wahl Donald Trumps zum US-Präsidenten die Situation deutlich verändert hat. So rechnen die Analysten der Citigroup und von Goldman Sachs für das Jahr 2025 beispielsweise mit einem Goldpreis von 3.000 US-Dollar, während sich JP Morgan eher zurückhaltend äußert und für das Jahr 2025 mit einem Goldpreis von 2.600 US-Dollar rechnet.

Die Kursentwicklung von Gold wird 2025 von folgenden Faktoren abhängen:

-

Entwicklung geopolitischer Krisen: Eine Verschärfung der Krisen könnte für einen Anstieg bei Gold sorgen, während eine Deeskalation eher einen negativen Einfluss auf den Kurs hätte

-

Zinspolitik der Notenbanken: Eine Fortsetzung der Leitzinssenkungen könnte einen positiven Einfluss auf den Goldpreis haben, da niedrige Leitzinsen Gold gegenüber anderen Anlageformen attraktiver macht

-

Stärke des Dollars: Ein starker US-Dollar könnte für eine verringerte Nachfrage sorgen, was Druck auf den Goldpreis ausüben könnte.

-

Goldkäufe durch Zentralbanken: An die Stärke des US-Dollar schließt sich auch der Aspekt der Goldkäufe durch Zentralbanken an, da der Dollar-Kurs einen Einfluss auf deren Kaufkraft hat. Ein starker Dollar könnte daher auch zu einem Rückgang der Goldkäufe durch Zentralbanken führen.

Der starke Goldanstieg im Jahr 2024, ließ sich zunächst dadurch erklären, dass die anhaltenden geopolitischen Krisen das allgemeine Risiko am Markt erhöhten und viele Anleger daher auf Gold als sicherer Hafen setzten. Gerade der anhaltende Krieg in der Ukraine und die Spannungen zwischen Israel und Iran sorgten dafür, dass viele Investoren Gold nachfragten und somit den Preis trieben.

Mit der Wahl Donald Trumps zum US-Präsidenten könnte möglicherweise eine Phase der Deeskalation beginnen. Sollte dieser Fall eintreten, würde sich dies wahrscheinlich negativ auf den Goldpreis auswirken. Dass viele Marktteilnehmer mit einer Entspannung der geopolitischen Lage rechnen, zeigt der Absturz des Goldpreises nach Bekanntwerden der Wahl Trumps zum US-Präsidenten.

Aber auch die Notenbanken werden im Jahr 2025 eine wichtige Rolle bei der Entwicklung des Goldpreises spielen. Hierbei gilt es besonders zwei Aspekte zu beobachten, die den Goldpreis beeinflussen: Erstens die weiteren Leitzinssenkungen und zweitens das Kaufverhalten der Notenbanken in Bezug auf Gold.

Die Leitzinssenkungen vieler Notenbanken wie beispielsweise in den USA, Europa oder auch China sorgten im Jahr 2024 dafür, dass Gold aus relativer Sicht attraktiver gegenüber Staatsanleihen wurde. Die Phase fallender Leitzinsen wird sich wahrscheinlich auch im Jahr 2025 fortsetzen, was sich eher positiv auf den Goldpreis auswirken dürfte.

Eine weitere wichtige Rolle wird die Entwicklung des US-Dollars spielen. Grundsätzlich gilt hierbei, dass ein starker Dollar in der Regel einen negativen Einfluss auf den Goldpreis hat, da Gold in Dollar denominiert wird und ein starker Dollar das Edelmetall somit teurer macht. Die geplante Wirtschaftspolitik Trumps (Zölle, Stimulus-Pakete, Bürokratieabbau, etc.) spricht eher für einen starken US-Dollar.

Ein starker US-Dollar könnte auch das Kaufverhalten der Zentralbanken verändern, da Gold in diesem Falle weniger attraktiv werden dürfte.

Aufgrund der oben genannten Aspekte ist eine Goldpreis-Prognose für das Jahr 2025 von einer hohen Unsicherheit geprägt. Die Entwicklung wird vor allem von der Umsetzung der geplanten politischen und wirtschaftlichen Maßnahmen der neuen US-Regierung abhängen.

Silber

Die Silberpreis-Prognosen 2025 fallen größtenteils positiv aus. Hierbei zeigen sich die Analysten von JP Morgan und der Saxo Bank mit ihren Kurszielen von 36 und 40 US-Dollar optimistisch. Etwas zurückhaltender zeigt sich dagegen ING, die mit einem Silberpreis von 32,75 US-Dollar rechnen.

Bei der Analyse dieser Silberpreis-Prognosen 2025 muss man jedoch beachten, dass sie vor der Wahl Donald Trumps zum US-Präsidenten erstellt wurden. Dass sich eine Trump-Präsidentschaft negativ auf den Silberpreis auswirken könnte, hat der deutliche Kursverfall nach der Bekanntgabe seines Wahlsiegs gezeigt.

Wie sich der Silberpreis im Jahr 2025 entwickeln wird, hängt hauptsächlich von folgenden Faktoren ab:

-

Industrielle Nachfrage: Eine hohe industrielle Nachfrage wirkt sich normalerweise positiv auf den Silberpreis aus. Besonders wichtig sind dabei die Entwicklungen in den Bereichen erneuerbare Energie und Elektronik

-

Silber als Investmentalternative: Gerade in Zeiten hoher Inflation und geopolitischer Risiken steigt die Nachfrage nach Edelmetallen wie Silber. Sollte sich die Inflation weiter rückläufig entwickeln und es zu einer geopolitischen Spannung kommen, hätte dieser Faktor eher einen negativen Einfluss auf den Silberpreis

-

Angebotsengpässe: Der Silberpreis hängt maßgeblich von der Produktionsmenge ab. Käme es beispielsweise zu Angebotsengpässen aufgrund schwieriger Abbaubedingungen oder einer sehr hohen industriellen Nachfrage, hätte dies wahrscheinlich einen positiven Einfluss auf den Silberkurs.

Nachdem es im Jahr 2024 aufgrund von Angebotsengpässen, einer hohen industriellen Nachfrage und geopolitischen Unsicherheiten zu einem starken Kursanstieg bei Silber kam, stehen dem Edelmetall jetzt unsichere Zeiten bevor, da es im Jahr 2025 zu teils gegenläufigen Effekten kommen könnte.

Vieles wird dabei von der US-Politik und deren Auswirkungen auf die Wirtschaft, den Dollar und die Geopolitik abhängen.

Platin und Palladium

Für die Platinmetalle Platin und Palladium fallen die Prognosen für das Jahr 2025 ambivalent aus. Die Preisprognosen bewegten sich für Platin zwischen 791 und 1.273 US-Dollar pro Feinunze.

Die Entwicklung der Platin-Preise wird hauptsächlich vom Platin-Angebot, der industriellen Nachfrage, der ökonomischen Indikatoren und geopolitischen Faktoren abhängen. Hierbei geht das World Platinum Investment Council davon aus, dass es auch im Jahr 2025 zu einem Angebotsdefizit kommen wird. Dieses Angebotsdefizit könnte grundsätzlich einen positiven Einfluss auf den Kurs haben.

In puncto industrieller Nachfrage spielen insbesondere die Bereiche Automotive, Green Energy und Chemie wichtige Rollen, da sie für große Teile der Platin-Nachfrage verantwortlich sind. Wie sich diese Industrien im Jahr 2025 entwickeln werden, ist aktuell nur schwer vorhersehbar, weswegen sich auch bei den Platin-Preisprognosen für das Jahr 2025 deutliche Unterschiede ergeben.

Zwei weitere wichtige Einflussfaktoren sind allgemeine ökonomische Entwicklungen und geopolitische Faktoren. Hierbei haben Faktoren wie die Entwicklung des Dollar-Preises, die Leitzinspolitik der Zentralbanken und die allgemeine Wirtschaftslage starke Auswirkungen auf die Nachfrage nach Platin, aber auch indirekt auf das Angebot

Aus geopolitischer Sicht sind besonders die Entwicklungen in Südafrika (70% der Produktion), Russland, aber auch Zimbabwe interessant, da diese Länder die drei größten Platin-Produzenten sind.

Die Palladium-Prognosen für das Jahr 2025 bewegen sich zwischen 654 und 1.770 US-Dollar. Die große Bandbreite der Palladium-Prognosen lässt sich durch mehrere Unsicherheitsfaktoren erklären. Die wichtigsten Faktoren sind:

-

Politische Spannungen: Da Russland mit Abstand größter Palladium-Produzent ist, stellen die anhaltenden politischen Spannungen einen großen Unsicherheitsfaktor dar.

-

Nachfrageentwicklungen: Weil Palladium hauptsächlich in Benzin-Katalysatoren verwendet wird, haben die Entwicklungen in der Auto-Industrie einen großen Einfluss auf den Palladium-Preis. Der Trend zur E-Mobilität könnte sich daher negativ auf die Palladium-Nachfrage auswirken

-

Weitere Faktoren: Neben den oben genannten Faktoren spielen auch die Entwicklung des US-Dollar und allgemeine ökonomische Entwicklungen wichtige Rollen bei der Bestimmung des Palladium-Preises.

Platin-Echtzeitdaten:

Palladium-Echtzeitdaten:

*Registrieren und $50.000 in virtuellem Guthaben erhalten*

Was sind Edelmetalle?

Edelmetalle zeichnen sich durch bestimmte physikalische Eigenschaften aus, die sie besonders wertvoll machen. Dazu gehören ihre Seltenheit, ihre Beständigkeit gegenüber Umwelteinflüssen und ihre hohe Wertdichte.

Die bekanntesten und wirtschaftlich bedeutendsten Edelmetalle sind:

● Gold: Das Edelmetall schlechthin, begehrt wegen seines Glanzes und der Beständigkeit. Es dient vor allem als Wertanlage und Schmuck.

● Silber: Hat ebenfalls eine lange Tradition als Anlagemetall und in der Schmuckherstellung. Zudem wichtig für die Industrie.

● Platin: Noch seltener als Gold. Wird in der Schmuckindustrie und für Autokatalysatoren verwendet.

● Palladium: Dieses Edelmetall aus der Platingruppe kommt vor allem in Katalysatoren und zur Wasserstoffspeicherung zum Einsatz.

Edelmetalle spielen aufgrund dieser besonderen Eigenschaften eine bedeutende Rolle für die globale Wirtschaft. Sie dienen seit jeher als Währungen, Wertspeicher oder Statussymbole und haben auch für die moderne Industrie eine große Bedeutung. In Zeiten wirtschaftlicher Unsicherheit und Inflation gelten sie als sichere Anlage.

Was sind die treibenden Faktoren hinter den Preisschwankungen von Edelmetallen?

Die Preise von Edelmetallen unterliegen teils starken Schwankungen, die von verschiedenen Faktoren beeinflusst werden. Diese lassen sich grundsätzlich in zwei Kategorien einteilen:

Politische Faktoren

● Geopolitische Krisen und Konflikte führen oft zu einer verstärkten Nachfrage nach „sicheren Häfen“ wie Gold und treiben deren Preis nach oben.

● Geld- und Fiskalpolitik können sich auf das Zinsniveau und die Inflation auswirken und so die Attraktivität von Edelmetallanlagen beeinflussen.

● Regulatorische Maßnahmen von Regierungen und Zentralbanken können Angebot und Nachfrage verschieben.

Ökonomische Faktoren

● Die Konjunkturentwicklung bestimmt die industrielle Nachfrage nach Edelmetallen. Eine starke Wirtschaft erhöht die Nachfrage.

● In Phasen hoher Inflation steigt die Nachfrage nach Edelmetallen als Inflationsschutz.

● Höhere Zinsen machen zinstragende Anlagen attraktiver und schmälern in der Regel die Nachfrage nach zinslosen Edelmetallen.

● Angebotsengpässe, etwa durch Förderausfälle, können den Preis in die Höhe treiben.

All diese Faktoren gilt es bei Prognosen für die Preisentwicklung von Edelmetallen zu berücksichtigen. Am Goldmarkt war 2008 und 2009 beispielsweise eine hohe Nachfrage aufgrund der Finanzkrise zu beobachten, die den Preis steigen ließ.

Fallbeispiele

Anhand von einem Fallbeispiel lässt sich die Dynamik leichter verstehen:

Politische Faktoren — Gold

Der Goldpreis stieg im Jahr 2014 um 13,4 % in EUR an, begünstigt durch geopolitische Krisen und eine Flucht in sichere Anlagen:

● Der Konflikt in der Ostukraine und die Krimkrise führten zu Unsicherheit an den Märkten

● Die Lockerung der Geldpolitik der EZB aufgrund der Eurokrise machte Gold attraktiver

● Gold wurde verstärkt als „sicherer Hafen“ gegen geopolitische Risiken nachgefragt

Insgesamt stieg der Goldpreis 2014 um ca. 13,4% in EUR, getrieben durch die entsprechenden Entwicklungen.

Gold-Echtzeitdaten:

Ökonomische Faktoren — Silber

Der Silberpreis gab im Jahr 2018 nach, beeinflusst von folgenden Faktoren:

● Eine robuste Konjunktur in den USA und steigende Kapitalmarktzinsen machten Silber als Anlage relativ unattraktiv.

● Der feste US-Dollar und höhere Opportunitätskosten im Zinsbereich wirkten preisdämpfend.

● Die industrielle Nachfrage nach Silber ging etwas zurück.

Insgesamt fiel der Silberpreis 2018 um ca. 3,2 % in EUR, vor allem bestimmt durch die Zinsentwicklung in den USA.

Silber-Echtzeitdaten:

Investition in Edelmetalle mittels Differenzkontrakten (CFDs)

Eine Möglichkeit, an der Preisentwicklung von Edelmetallen zu partizipieren, sind Differenzkontrakte (CFDs). Hierbei handelt es sich um ein derivatives Finanzinstrument, das es ermöglicht, auf steigende oder fallende Kurse von Edelmetallen zu spekulieren, ohne diese selbst physisch zu besitzen.

Beim CFD-Handel wird lediglich die Preisdifferenz zwischen Kauf und Verkauf gehandelt. Dies bringt einige Vorteile mit sich:

● Möglichkeit, mit Hebel zu agieren und schon mit geringem Kapitaleinsatz an großen Marktbewegungen zu partizipieren

● Flexibilität, auch auf fallende Preise („Short gehen“)setzen zu können.

● Keine Lieferung und Lagerung physischer Edelmetalle nötig

● Geringe Transaktionskosten gegenüber physischem Erwerb

Allerdings sind CFDs auch mit hohen Risiken verbunden, da mögliche Verluste nicht begrenzt sind. Hier ist äußerste Vorsicht geboten. Generell sollten nur erfahrene Trader CFDs nutzen und die Risiken genau kennen.

Insgesamt können CFDs aber eine interessante Möglichkeit sein, um gezielt auf bestimmte Preisbewegungen bei Edelmetallen zu spekulieren oder das eigene Portfolio abzusichern.

Vorteile von Edelmetall-CFDs

Vorteil | Erläuterung |

Hebelwirkung | Hohe Renditechancen mit geringem Kapitaleinsatz |

Leerverkäufe | Auch von fallenden Kursen profitieren |

Keine physische Lieferung | Nur Preisdifferenz wird gehandelt |

Geringe Transaktionskosten | Gegenüber physischem Kauf |

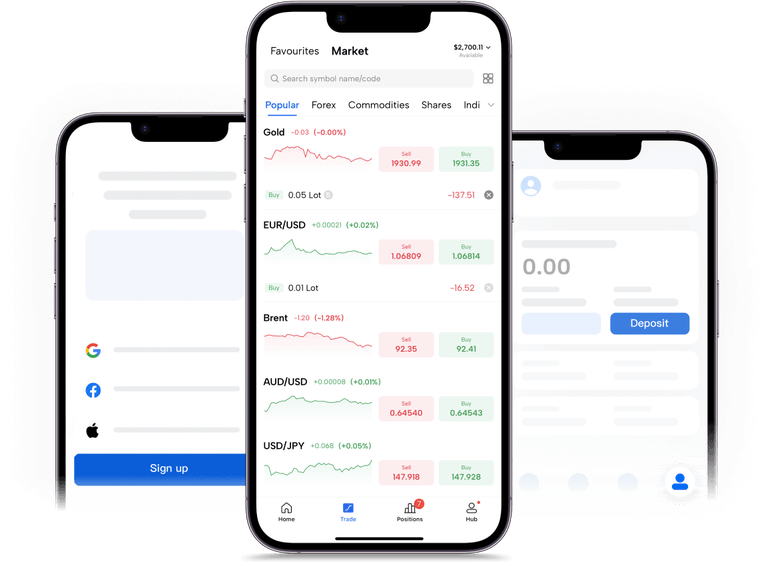

CFD Handel mit Mitrade

Eine besonders beliebte CFD-Handelsplattform ist „Mitrade“. Mitrade ist ein regulierter Broker, der den Handel mit einer Vielzahl von Finanzprodukten wie Aktien einzelner Unternehmen, ETFs und mehr ermöglicht.

Mitrade hat seinen Hauptsitz in Melbourne, Australien, und wird derzeit von Millionen von Nutzern weltweit genutzt (Stand 2024). Die Plattform ist sowohl über das Internet als auch über mobile Anwendungen leicht zugänglich und daher sehr beliebt.

Neben CFDs können auch Währungen, Aktien, ETFs, Rohstoffe und Kryptowährungen auf einer einzigen Plattform gehandelt werden, was eine hohe Benutzerfreundlichkeit bietet. Im Vergleich zu herkömmlichen Wertpapierdiensten oder anderen Handelsplattformen bietet Mitrade besonders einfache und schnelle Handelsprozesse.

Wenn Sie mit CFDs noch nicht vertraut sind oder diese erst einmal ausprobieren möchten, ist Mitrade besonders geeignet. Denn bei Mitrade können Sie kostenlos Demo-Trading ausprobieren.

Die Anmeldung ist einfach und dauert weniger als eine Minute. Nach der Kontoeröffnung erhalten Sie virtuelles Kapital in Höhe von 50.000 US-Dollar (etwas 45.000 Euro, Stand Mai 2024). Mit diesem virtuellen Kapital können Sie das Demotrading ausprobieren, sich mit den Handelsmethoden vertraut machen und Ihre eigene Anlagestrategie entwickeln.

Investition in physische Edelmetalle

Eine weitere Möglichkeit, um in die Wertentwicklung von Edelmetallen zu investieren, ist der physische Kauf. Hierbei kauft man die gewünschte Menge eines Edelmetalls, wie beispielsweise Gold oder Silber und verwahrt es dann entweder privat oder extern bei einer Bank oder einem anderen Dienstleister.

Der Kauf von physischen Edelmetallen ist die direkteste Möglichkeit, um in diese Rohstoffe zu investieren, da man die gekauften Edelmetalle tatsächlich besitzt und somit nicht auf Börsen oder andere Finanzdienstleister angewiesen ist.

Trotz dieses Vorteils gehen Investitionen in physische Edelmetalle aber auch mit einigen Nachteilen einher. Hierzu zählen unter anderem:

Kosten für die Verwahrung der Edelmetalle (Sicherheitssysteme zu Hause oder Kosten für Verwahrung bei der Bank)

Risiko eines Diebstahls

Höherer Aufwand beim An- und Verkauf im Vergleich zu Edelmetall-ETFs

Oftmals größerer Unterschied zwischen An- und Verkaufspreis als bei anderen Investitionsmöglichkeiten (Spread)

Mögliche Probleme bei Wunsch einer Teilveräußerung

Aufgrund dieser negativen Aspekte sind Investitionen von physischen Edelmetallen vor allem für Käufer geeignet, denen eine Unabhängigkeit vom Finanzsystem wichtig ist und die die Edelmetalle langfristig halten möchten.

Gerade für diesen Anlegertyp kann es sinnvoll sein, über einen längeren Zeitraum regelmäßig kleinere Mengen an Edelmetallen zu kaufen. Dadurch zahlt man den Durchschnittspreis über diesen Zeitraum und senkt so das Risiko eines schlechten Timings beim Kauf.

Investition in Edelmetall-ETFs

Bei Edelmetall-ETFs handelt es sich um börsengehandelte Fonds, die die Wertentwicklung eines bestimmten Index widerspiegeln. Da diese Indizes auch für Edelmetalle existieren, bieten Edelmetall-ETFs eine interessante Möglichkeit für ein Investment in diese Asset-Klasse.

Wer mit Hilfe eines ETFs direkt in die Wertentwicklung von Edelmetallen investieren möchte, kann sich für einen ETF mit physischer Hinterlegung entscheiden. Hierbei werden die Edelmetalle durch den Fondsanbieter sicher verwahrt und Anleger können sich Anteilsscheine an diesem ETF sichern. Dadurch ist eine direkte Partizipation an der Kursentwicklung des Edelmetalls möglich. Ein Beispiel für einen Edelmetall-ETF ist der Xetra Gold-ETF (ISIN: DE000A0S9GB0). Diese ETFs existieren nicht nur von Gold, sondern auch für Silber und Platin. Zudem gibt es auch synthetische ETFs, die einen Edelmetall-Mix anbieten, wie beispielsweise der WisdomTree Precious Metals (ISIN: GB00B15KYF40).

Die größten Vorteile von Edelmetall-ETFs sind:

einfache Handelbarkeit

geringe Handelskosten

kein Langeraufwand

Wegfall des Diebstahl-Risikos

hohe Liquidität

Möglichkeit, bereits mit wenig Kapital in die Edelmetalle zu investieren

Der größte Nachteil von Edelmetall-ETFs ist hingegen das Emittentenrisiko, wobei dieses Risiko durch die Auswahl eines seriösen und streng regulierten Anbieters deutlich verringert werden kann.

Wegen dieser Eigenschaften sind Investitionen in Edelmetall-ETFs für eine Vielzahl an Anlegern eine hervorragende Möglichkeit, um in Edelmetalle zu investieren. Dies gilt sowohl für Anleger mit einem kurzen als auch einem langen Anlagehorizont.

Gerade für langfristig orientierte Anleger kann es sich hierbei lohnen, einen Sparplan anzulegen, über den man regelmäßig und langfristig Edelmetall-ETFs kauft. Dadurch zahlt man über den Anlagezeitraum den Durchschnittspreis für die Edelmetall und minimiert so das Risiko eines schlechten Kaufzeitpunkts.

Schlussfolgerung

Zusammenfassend lässt sich sagen, dass die Aussichten für Edelmetallinvestitionen 2025 gemischt ausfallen. Während im Jahr 2024 noch die Kombination aus hoher Inflation, geopolitischen Risiken und einer tendenziell weniger restriktiven Geldpolitik großer Notenbanken für eine hohe Nachfrage nach Edelmetallen sorgte, könnte sich das Blatt im Jahr 2025 zumindest teilweise wenden.

Gerade ein starker US-Dollar und geopolitische Entspannungen könnten sich negativ auf die Edelmetallkurse auswirken, während Leitzinssenkungen und eine möglicherweise hohe industrielle Nachfrage die Kurse stützen können. Wegen dieser teils gegenläufigen Faktoren ist es nicht verwunderlich, dass die Edelmetall-Prognosen 2025 gemischt ausfallen.

Anleger mit einem langfristigen Anlagehorizont können Edelmetalle als Beimischung in ein breit gestreutes Portfolio in Betracht ziehen. Es bleibt jedoch immer wichtig, die Risiken von Edelmetallanlagen im Blick zu behalten und nicht blind auf Prognosen zu vertrauen.

Wie kann ich in Edelmetalle investieren, ohne sie physisch zu besitzen?

Welche Risiken sind mit dem CFD-Handel verbunden?

Was sind die Prognosen für Platin und Palladium im Jahr 2024?

Der oben präsentierte Inhalt, ob von einer Drittpartei oder nicht, wird lediglich als allgemeiner Rat betrachtet. Dieser Artikel sollte nicht als enthaltend Anlageberatung, Investitionsempfehlungen, ein Angebot oder eine Aufforderung für jegliche Transaktionen in Finanzinstrumenten ausgelegt werden.