- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 日元汇率跌破156!高市早苗释放鸽派信号,日本央行3月加息无望?

- 突发!一则消息引发美元/日元大涨100点,惟这一点不容忽视!

- 大炮一响黄金万两?以史为鉴:伊朗冲突将如何影响原油、黄金、汇市与股市

- 【比特日报】特朗普强硬演讲造势中期选举!比特币急涨冲上6.6万,技术面多重阻力

全世界聚焦中国。

周一的中央政治局会议吸引了全世界的目光,因为其中包含了十分积极的信号,引发了市场的期待。其中包括:实施更加积极的财政政策和适度宽松的货币政策,充实完善政策工具箱,加强超常规逆周期调节,大力提振消费、提高投资效益,全方位扩大国内需求;要以科技创新引领新质生产力发展,发挥经济体制改革牵引作用,推动标志性改革举措落地见效。

受此消息带动,港股于12月9日尾盘大涨,晚间美股交易时间,中概股也大涨,那么中资股和中概股还有机会吗?

政策支持,大有可为

从上述会议的措辞上有几点给予市场很大的鼓舞:

1)大力提振消费,全方位扩大国内需求,这应极大地提振消费信心;

2)稳住楼市、股市,可扩大国内需求;

3)实施“更加积极”的财政政策,或意味着有更多推动经济的措施出台;

4)货币政策方面的措辞则从之前的“稳健”变更为“适度宽松”,或意味着可能会有降息降准的措施;

5)科技创新和未来产业有望得到政策支持;

6)稳外贸、稳外资,推动出口和提供稳定的外资投资措施应有利于扩大外需,巩固经济发展。

这些政策提供了理想的宏观发展环境,有利于上市公司的前景,尤其业务遍布各个角落和投入许多资源进行研发的大型科技企业。

亮点:估值偏低

尽管利好消息带动了中资股和中概股表现,但这些股份的估值仍偏低。

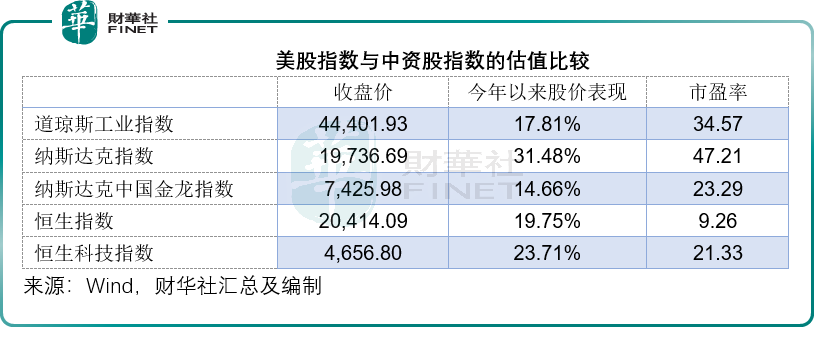

Wind的数据显示,道琼斯工业平均指数(DJI.US)今年以来累计涨幅达17.81%,反映科技股表现的纳斯达克指数(IXIC.US)今年以来累计涨幅有31.48%,相对来说,美股上市的中概股指标纳斯达克中国金龙指数(HXC.US)的表现远远落后于大盘。按7,425.98点计,纳斯达克中国金龙指数今年以来的累计涨幅只有14.66%。

恒生科技(HSTECH.HK)和恒生指数(HSI.HK)的表现则稍高于道指,但落后于纳斯达克指数,恒生科技指数和恒生指数今年以来的累计涨幅分别为23.71%和19.75%。

不过从市盈率估值来看,中资股和中概股对比于美股简直可以用便宜来形容,恒生指数的市盈率只有9.26倍,代表了中国上市大型科技企业表现的恒生科技指数市盈率只有21.33倍,而中概股指数中国金龙指数的市盈率只有23.29倍,与道指和纳斯达克指数相距甚远,也意味着仍有较大的上升潜力。

底气:基本面稳健

反映科技股表现的纳斯达克指数等市值加权指数,其表现主要由市值较大的科技巨头决定,包括苹果(AAPL.US)、这两年大涨的英伟达(NVDA.US)、微软(MSFT.US)、谷歌(GOOG.US)、亚马逊(AMZN.US)、特斯拉(TSLA.US)等。

这些企业在各自的领域垄断全球市场,但同时也激发了多个地区市场的抵抗,欧洲、东南亚等地区开始对这些科技巨头在当地市场的垄断行为发起调查,而且在本土美国市场也可能受制于不合理竞争等规则遭受监管风险,其增长前景将受到影响。

Wind的数据显示,纳斯达克指数成分股的2024年9月财季主营业务收入增长率均值(整体法,下同)或为4.82%,净利润率增长率均值或为5.95%;而道指成分股的2024年9月财季主营业务收入增长率均值或为4.57%,净利润率增长率均值或为5.59%。

另一方面, Wind的数据显示,恒生指数成分股的2024年9月财季主营业务收入增长率均值或为5.20%,而净利润率增长率均值则高达15.82%;恒生科技指数成分股的主营业务收入增长率均值或达到8.91%,净利润增长率均值高达52.87%;而中国金龙指数的成分股的2024年9月财季主营业务收入增长率均值也有6.70%,净利润增长率均值达27.71%,均远超美股大盘指数。

可以预见,在中国有利政策的带动下,中资上市公司的增长前景应更为乐观,稳健的基本面应可为其估值提供保障。

看点:派息回购提供支持

无可否认,美股“七姐妹”在派息与回购方面都十分慷慨,中资科技股也是一样。以阿里巴巴(BABA.US)为例,财华社估算,截至2024年9月末止的12个月,阿里巴巴或合共斥资1,745.77亿元人民币用于回购股份和派息,约合240.82亿美元,大约相当于其美股市值2,201.24亿美元的10.94%,对比其他美国同行也毫不逊色。

除了阿里巴巴之外,恒生指数的其他重磅股,包括腾讯(00700.HK)、汇丰控股(00005.HK)、友邦保险(01299.HK)、美团(03690.HK)等均为回购大户。Wind的数据显示,腾讯今年以来的回购金额已达千亿港元,而汇控、友邦、美团等的回购金额均数以百亿计。

尾语:

美联储或延迟降息步伐的预期,令全球资本市场蒙上阴影,中资股也因此而受压。从以上分析可见,中资股的估值本来已偏低,加上基本面稳健,有政策的推动展望,还有积极回购与派息所起到的支撑,这意味着市场的偏颇令中资股估值相对于其美股同行更具吸引力。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情