微软2025财年Q4财报预测:AI货币化的“王”,市值四万亿不远了

TradingKey - 云巨头微软Microsoft(MSFT.US)将于7月30日美股盘后公布2025财年四季度业绩(自然季为二季度)。华尔街乐观预计,在Azure云服务和AI业务保持强劲的助力下,“AI原生云”优势将很快推升微软市值突破4万亿美元。

据Visible Alpha数据,分析师预计微软2025财年Q2营收同比增长14%,至738.6亿美元;净利润同比增长15%,至252.7亿美元;每股盈利将从去年同期的2.95美元升至3.38美元。

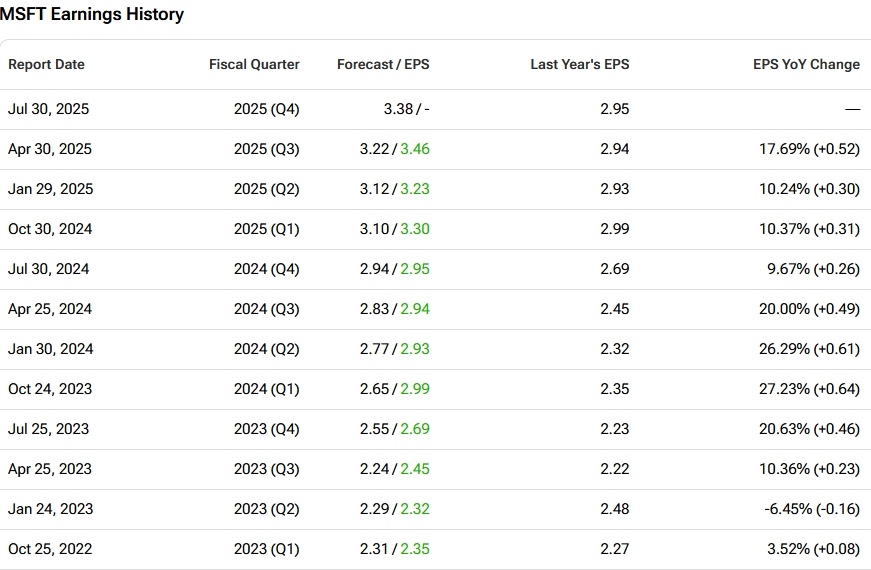

与Meta等科技巨头相似,尽管已为人工智慧技术定价,但平均而言,分析师还是低估了AI提振业务的潜力。据Tipranks数据,自2023财年Q1,微软每股盈利已连续11个季度超过预期,并连续保持9个季度正向增长。

【微软每股盈利历史,来源:Tipranks】

Azure料保持两位数增长

智能云(含Azure、GitHub等)、生产力与业务流程(含Office、Microsoft 365等)和个人计算(含Windows、Xbox等)是微软三大业务部门,三季度营收占比分别为43%、38%和19%。

分析师预计,在Q3实现同比33%的高增速成长后,微软智能云部门仍将保持22%的双位数百分比增长势头,较微软此前预估的34%至35%增速相对保守。

美银证券表示,Azure平台的优势源于稳定的云端迁移,以及在安全性和数据分析方面的优势,其按年潜在增速达35.5%。

微软CEO纳德拉在三季度财报电话会上曾提到,云迁移需求正在加速,这涉及四层叠加效应:Windows Server和SQL Server等传统负载持续向云端迁移;Cosmos DB、Fabric等数字服务需求增长;非AI类计算存储需求健康增长带来的云原生拓展;包括OpenAI依赖基础计算资源的AI协同效应。

TradingKey分析师Petar Petrov指出,Azure过去几个季度已成功从谷歌和亚马逊AWS手中抢夺市场份额,云业务的AI和非AI部门都处于非常强劲的状态。

Copilot不只是插件

在其第二大业务方面,Petrov认为,尽管面临关税和宏观经济放缓,该业务仍可能保持低两位数增长,这主要得益于Copilot等热门产品采用率的上升并增加每用户收入。

纳德拉曾表示,技术堆栈的每一层都有AI优先的copilots。有分析称,市场可能仍低估了这句话的重要性,因为微软并不是卖产品、而是描述了一种新的云逻辑架构——Copilot不是插件、而是可以实现分布式语义处理的层,可以在任何地方实现货币化。

据摩根士丹利二季度对CIO的调查,这些首席信息官预计2025年IT预算保持增长,软件支出增长3.6%,其中微软工具在核心支出方面仍保持领先地位。

有观点称,微软是唯一一家将AI转变为工业引擎的全球大型科技公司,其同时在基础设施(Azure)、软件(Copilot)和运营层面(Copilot Studio)上做到了这点。没有别的公司能够做到这样的垂直整合,也做不到如此深入地货币化。

依托Azure云服务和AI工具Copilot,并结合持续的基础设施投资和技术整合,微软的AI业务用户渗透率提升,其正在实现多个收入增长点的商业价值转化。摩根士丹利表示,微软的创新周期才刚开始,未来在AI领域拥有充足的增长空间。

微软股价算贵吗?

2025年迄今,微软股价上涨了21.61%,大幅跑赢标普500指数(+8.32%)。本月以来,微软股价持续创新高,伴随而来的是高估值担忧。

目前,微软市盈率为39,高于云竞争对手亚马逊的37和谷歌的20。分析师Petrov表示,鉴于市场对其业务表现的高期望,股价突然飙升的可能性较低。

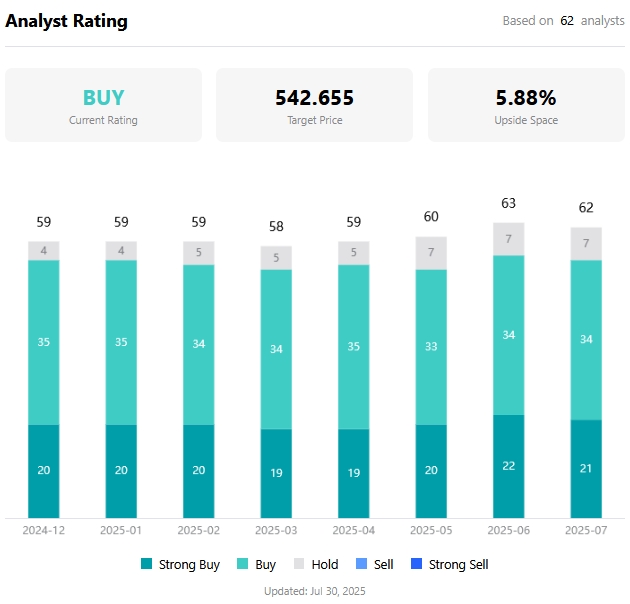

据TradingKey数据,分析师对微软的平均目标价为542.66美元,较最新收盘价有5.88%的上涨空间,市值剑指4万亿美元。虽然涨幅可能有限,但乐观的是,华尔街分析师对微软股票没有给予任何卖出评级。

【分析师对微软股价的平均预期,来源:TradingKey】

对于后续走势,有观点指出,微软业绩不仅像以前做到的必须超过预期,还需证明AI货币化不再是“叙事”,而是真实的可拓展性和定价权。

本月,鉴于Azure业务的增长潜力和最近裁员对未来利润率的积极影响,瑞银将微软股票的目标价从500美元提升至600美元,维持买入评级。微软7月宣布,将启动年内第二次大规模裁员,裁减约9000名员工成2023年初以来最大的规模。

花旗日前将微软目标价从605美元上调至613美元,并将其列为首选股票,理由是公司对AI布局的成效、商业模式的质素、长远的定价和利润能力等。