恒力期货能化日报20250528

一眼通

油品

LPG

方向:震荡偏弱

行情回顾:仓单增加,5月CP出台下调但高于预期,丙烷610美元/吨,较上月下调5美元/吨;丁烷590美元/吨,较上月下调15美元/吨。

逻辑:

1. 本周国内液化气商品量为50.96 万吨左右,环比增加0.92%。炼厂库容率23.63%,环比涨0.2%。港口库存309万吨,环比下降3.8%。

2. 燃烧需求下降,化工需求弱势。PDH开工率61.15%,环比涨3.1%。MTBE开工率55.35%,环比跌0.74%。烷基化开工率39.68%,环比跌1.88%。

4. 现货走弱,山东民用气4490元/吨,华东民用气4526元/吨,华南民用气4820元/吨。

风险提示:宏观因素影响。

沥青

方向:震荡偏强

行情回顾:短期供应小幅下降,低价货源出货较为顺畅。

逻辑:

1.本周总产量为54.6万吨,环比下降3.8万吨,降幅6.5%,部分炼厂间歇停产沥青导致整体供应减少。6月份国内沥青地炼排产量为130.9万吨,环比增加6.5万吨,增幅5.2%。4月份国内沥青总产量为229.11万吨,环比增加6.22万吨,增幅2.8%。

2.社库187万吨,厂库86万吨。山东现货3550元/吨附近。临近月底集中执行合同,带动厂库下降,炼厂出货39万吨,环比增加14%。

风险提示:宏观因素影响。

芳烃

PX

方向:偏多

盘面:

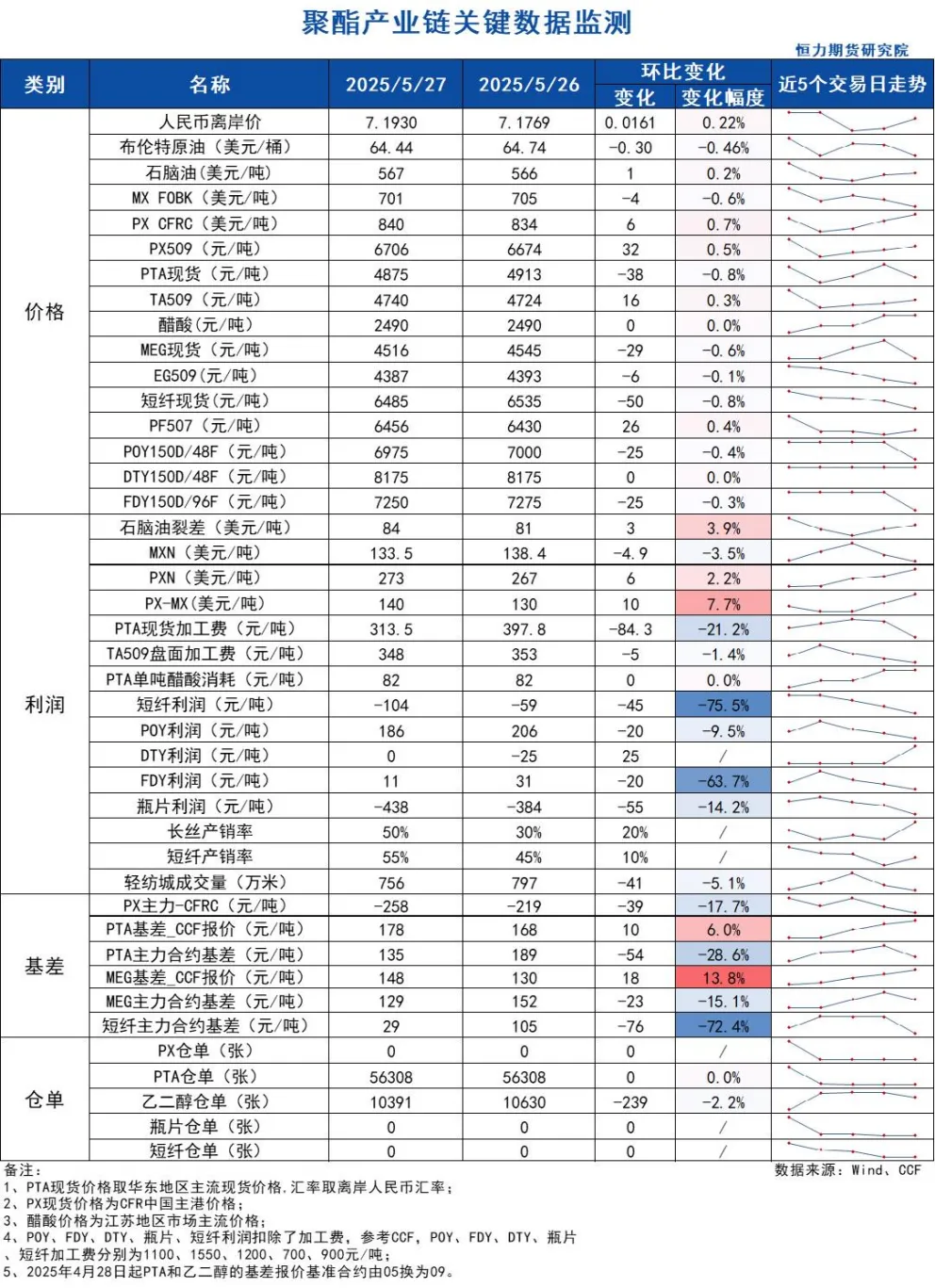

1、PX09合约收盘价6706(+4, +0.06%),日内增仓6081手至15.39万手;

2、PX9-1月差+216,PX09-CFRC 为-258(-39);

3、仓单0(-)。

基本面:

1、实货:PX CFRC 840美元/吨(+6),PX商谈价格小幅反弹,实货7月在837/856商谈;纸货9月在803/808商谈;

2、估值与利润:MOPJ价格为567美元/吨(+1),PXN $273(+6);

3、供给:国内PX周度负荷78%(+3.9pct),亚洲PX周度负荷69.4%(+1.9pct),辽阳石化70万吨装置5月26日重启,此前于5月20日按计划停车检修1周左右,威联化学一套100万吨装置6月中下旬计划检修,青岛丽东100万吨装置计划6月提负,此前于4月15日附近负荷下降;

4、需求:PTA负荷77.1%(+0.2pct),四川能投100万吨装置5月24日附近重启,此前于4月13日按计划开始检修,嘉通能源300万吨装置5月21日附近检修两周,四川能投100万吨装置计划5月19日重启,后推迟至5月24日附近;

5、下游:PTA现货加工费314(-84),长丝平均产销5成偏上,短纤平均产销55%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

PTA

方向:偏多

理由:基差偏强,5月供需依旧偏紧。

盘面:

今日09合约以4740收盘,较上一交易日结算价下跌0.17%,日内减仓9829手至124.74万手,TA9-1价差为+162。

基本面:

1、实货:现货市场商谈氛围一般,现货基差变动不大,本周下周主港在09+175~180附近商谈;PTA现货加工费314元/吨(-84),PTA 09盘面加工费348元/吨(-5)

2、供给:PTA负荷PTA负荷77.1%(+0.2pct)。四川能投100万吨装置5月24日附近重启,此前于4月13日按计划开始检修,嘉通能源300万吨装置5月21日附近检修两周,东营威联250万吨装置5月中旬负荷提满,此前维持8-9成负荷,新疆中泰120万吨装置5月19日附近出料,负荷6-7成;

3、需求:下游聚酯负荷93.9%(-1.1pt);江浙终端开工率基本维持,其中加弹维持至80%(-)、江浙织机提升至69%(+1pct)、江浙印染开机维持至77%(-)。江浙涤丝今日产销分化,局部尚可,至下午3点半附近平均产销估算在5成略偏上,今日直纺涤短销售较昨日略有好转,截止下午3:00附近,平均产销55%,轻纺城市场今日总销量756万米(-41)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:不追空

理由:基差走强,主港有望持续去库。

盘面:

今日EG2509合约收盘价4387(-22,-0.5%),日内减仓763手至26.49万手,EG9-1价差为+71。

基本面:

1、现货:目前现货基差在09合约升水150-153元/吨附近,商谈4533-4536元/吨,下午几单09合约升水150元/吨附近成交。6月下期货基差在09合约升水150-152元/吨附近,商谈4533-4535元/吨;

2、库存:截至5月22日,华东主港地区MEG港口库存总量61.21万吨,较上期库存降低2.52万吨;

3、供给:乙二醇整体开工负荷58.25%(-2.26pct),其中煤制乙二醇开工负荷61.25%(+1.21pct),黔希煤化30万吨装置5月26日重启中,5月底出料,此前于4月29日检修,永城永金两套合计40万吨装置预计5月24日开始停车10天左右,濮阳永金20万吨装置预计6月中上旬开始停车检修,远东联45万吨装置5月20日附近逐步转产EO,负荷降至3-4成,计划7月全部转产。

4、需求:下游聚酯负荷93.9%(-1.1pt);江浙终端开工率基本维持,其中加弹维持至80%(-)、江浙织机提升至69%(+1pct)、江浙印染开机维持至77%(-)。江浙涤丝今日产销分化,局部尚可,至下午3点半附近平均产销估算在5成略偏上,今日直纺涤短销售较昨日略有好转,截止下午3:00附近,平均产销55%,轻纺城市场今日总销量756万米(-41)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

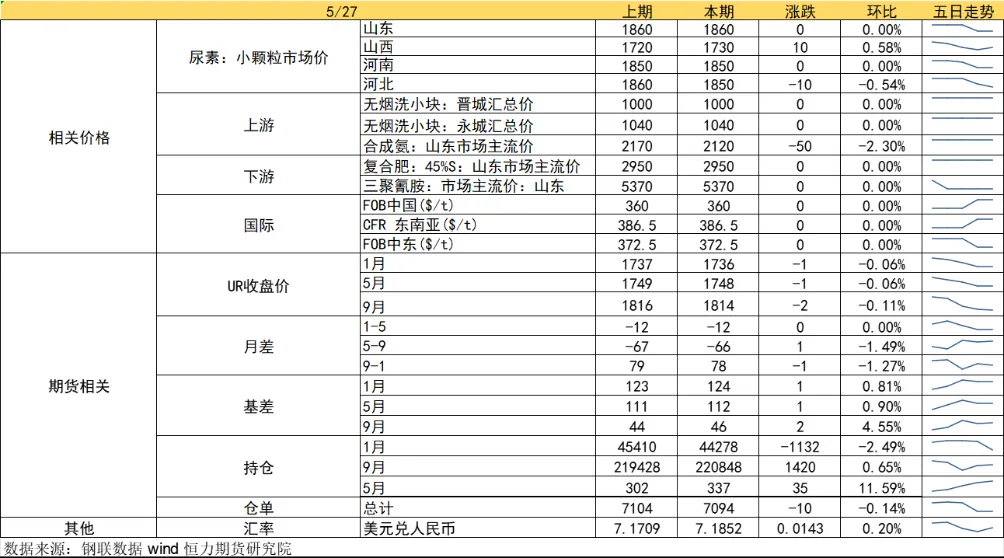

尿素

方向:震荡偏弱

逻辑:昨日工厂降价后收单较好,农业陆续补库,市场情绪略有回温。供应高位常态,农业虽有预期但仍未见大规模启动,工业需求受成品库存影响,原料采购积极性下滑。本期尿素企业库存91.74万吨,较上周增加10.02万吨,环比增加12.26%。市场传出口时间窗口由原来市场流传的5-9月变更至年度(持续到明年四月),400万吨的出口配额也缩减到200万吨。短期市场情绪容易反复,盘面预计维持震荡,09继续关注下方1800支撑。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

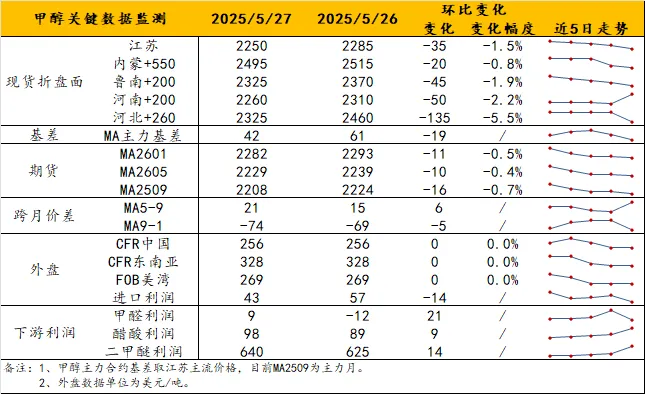

甲醇

方向:短空止盈。

理由:处于进口恢复+基差收缩期。

逻辑:甲醇基本面情况表现欠佳。随着期价回落,内地市场价格再次松动,且库存低位反弹,而供应反弹压力或在6月到来,会令内地市场在淡季期间承压。进口恢复压力对港口基差的抑制较为明显,且二季度后期可能出现累库拐点,华东基差继续转弱至09+35。目前仅有前期斯尔邦重启对甲醇供需情况略有改善,但作用有限。观点上,利空逻辑基本兑现,短空止盈,不追空。

风险提示:油价异动、关税战后续。

盐化工

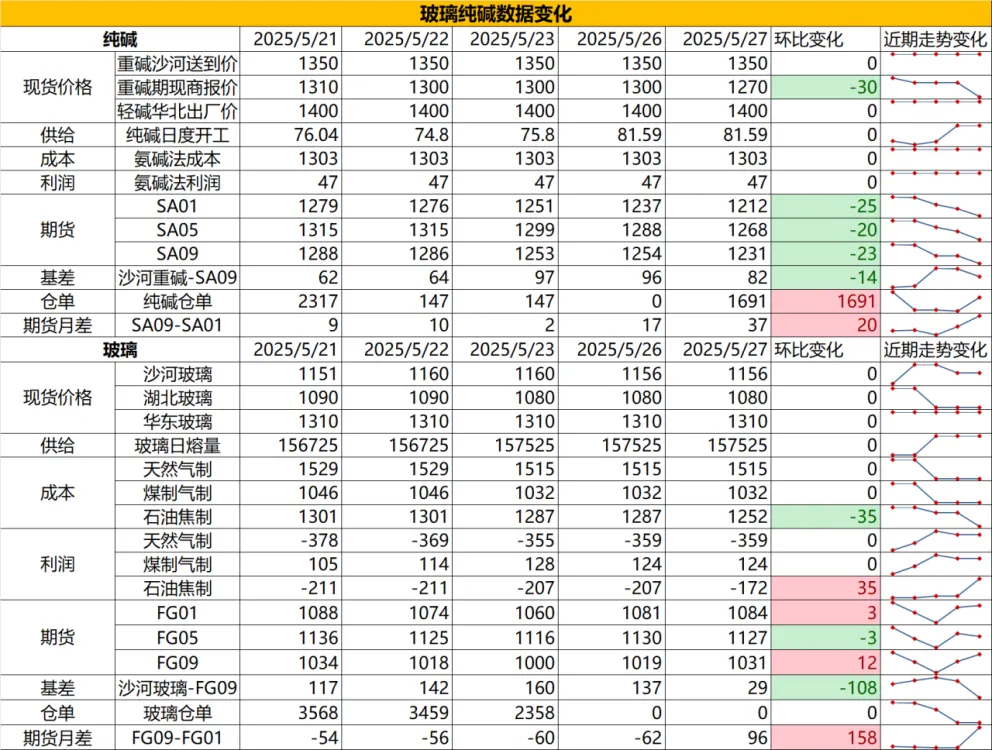

纯碱

方向:震荡偏空

行情跟踪:

1.本周部分检修装置持续恢复生产,且两家新装置投产推进,供应边际回升预期进一步加强,需求端目前相对稳定,但由于下游自身需求转弱,且对于纯碱后市存看跌心态,下游暂缓补库,整体看,供需面还是偏弱预期,检修近尾声后碱厂存降价预期。

2.长周期看,原料下跌导致纯碱成本持续下移,而随着低成本企业不断新投产稀释了行业平均成本,纯碱行业平均成本也仍有下移空间,高成本的支撑会逐步减弱,且由于当前各厂检修时间相对分散,检修带来的向上驱动也相对减弱,且部分装置投产会在下半年不断投放市场,高库存状态下厂家心态影响或大于供给减量影响。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:震荡偏空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏空

行情跟踪:

1.今日部分企业冷修计划刺激盘面情绪,但实际冷修量较少,而当前玻璃主要矛盾依旧在于需求即将进入淡季之后,当前的供应水平不能平衡后续的弱需求,而在需求相对较好的金三银四,玻璃厂库存实际并未有效去化,后续库存压力将进一步加大。

2.长周期看,地产需求大方向走弱,年内玻璃需求的短暂向上驱动更多依靠政策端刺激以及中下游的投机性需求,但想要库存能够高位去化仍需要老产能淘汰去适应弱需求。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:多FG空SA继续持有

风险提示:地产政策变化,宏观情绪变化

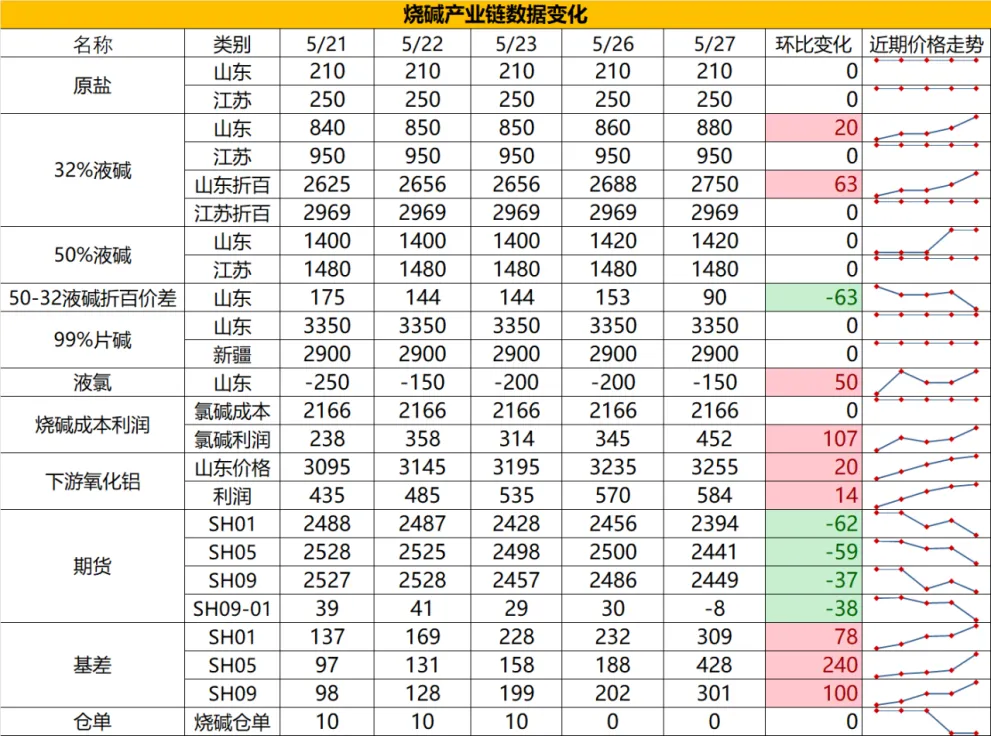

烧碱

方向:区间操作

行情跟踪:

1.短期现货持续上涨后,非铝下游对于高价有所抵触,且经历了本轮氧化铝涨价带动的联动涨价后,下游补库情绪有所减弱。供应来看,6月厂家检修仍较多,需求端则将进入非铝下游的淡季,且氧化铝端仍处于降负荷挺价的阶段,烧碱刚需难大幅好转,供需面存在供需双弱的预期,现货难持续走强。

2.中长期看,今年原料和燃料价格持续下行,致使氯碱成本持续下降,但同时也需要考虑到夏季液氯价格也将处于低位,当液氯处于极值时会给到烧碱一定的支撑,夏季或存在更多的利多驱动使得烧碱供需面走强。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:2400-2600区间操作

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:短期受中美经贸关系缓和及收储传闻支撑,但中期受制于供需宽松压力,反弹动能不足。宏观层面,中美关税谈判暂缓及美国对汽车零部件关税补偿政策提振市场情绪,但中国轮胎出口美国占比已大幅下降

(2024年仅31万吨),且东南亚抢出口(泰国越南原料价格反弹)与国内需求疲弱形成分化,沪胶表现弱于外盘。供应端,泰国虽因多雨延缓开割,胶水仍有小幅上涨,但杯胶开始下跌。且越南、印尼及科特迪瓦产量逐步恢复,叠加缅甸、老挝免税胶涌入,国内供应宽松矛盾凸显。需求端,全钢胎/半钢胎产能利用率回升至65.09%和78.33%,但同比仍偏低,欧盟对华轮胎“双反”调査启动进一步压制出口预期,下游工厂按需采购,现货成交清淡。

由于近月NR没有强制注销压力,多头可以择机选择转抛,NR主力通过注销仓单制造流动性紧张预期,推动盘面脱离基本面走强。这也造成了更贴近于基本面的RU09反弹更弱。本质上是多头也在等6月泰国开割后的上量情况,尽管市场目前普遍认为橡胶中期偏弱,但一旦泰国上量不及预期,橡胶上多头的故事还可以在下半年继续讲。多头担心的是6月产地快速上量和下半年逐步增加的NR仓单强制注销,交易所监管压力下,多头的行为或将受到管制。

策略建议:15000附近逢高空

风险提示:宏观情绪变化