- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 美元指数暴涨创2026年新高!欧元、日元重挫,通胀危机再起?

- 美伊冲突推动欧元、日元大跌!未来走势如何?【外汇周报】

- 美国CPI和PCE数据来袭:通胀会否上升?美元、黄金迎巨震!

- 【财经纵览】:国际油价巨震!WTI原油一度挫10%,黄金上攻5200,标普500收跌

投资慧眼Insights - 美东时间周三(4月24日),继昨日2年期美债拍卖呈现超预期需求后,创纪录的5年期拍卖也收效不错,尽管尾部需求略显疲态。

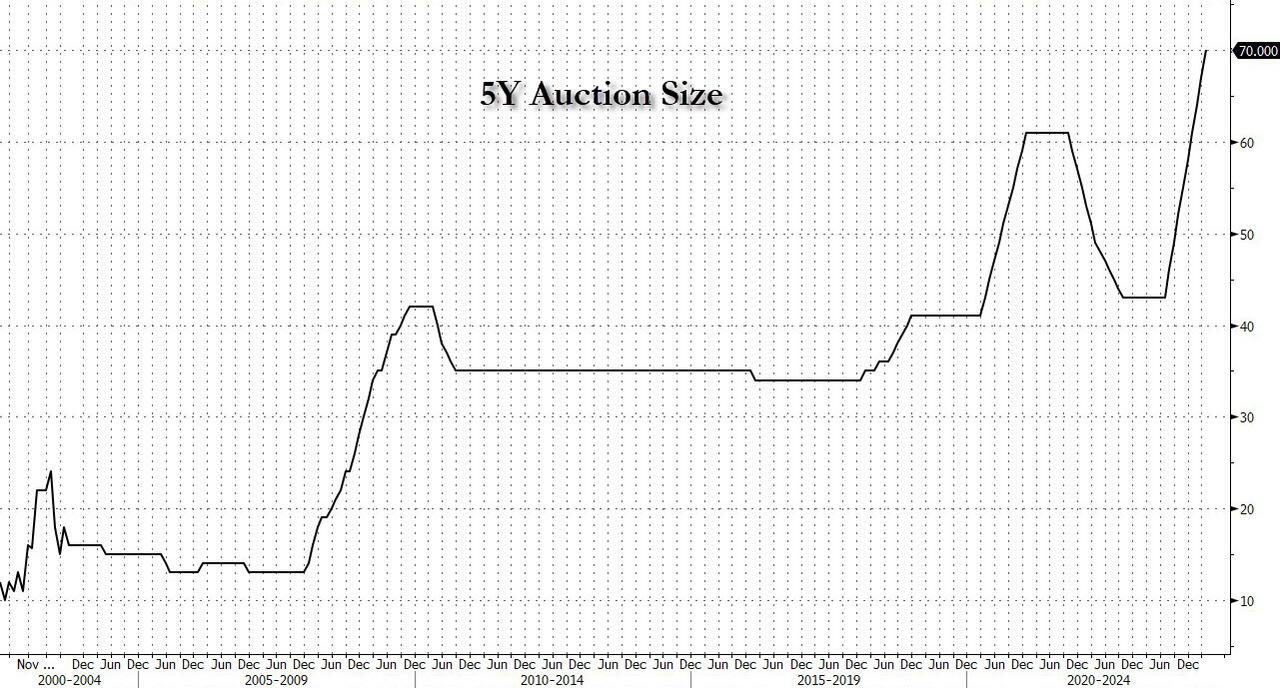

周三,美国财政部拍卖了700亿美元的5年期国债,这一拍卖规模较3月的670亿美元增加了30亿,创该期限国债有记录以来的最大规模。

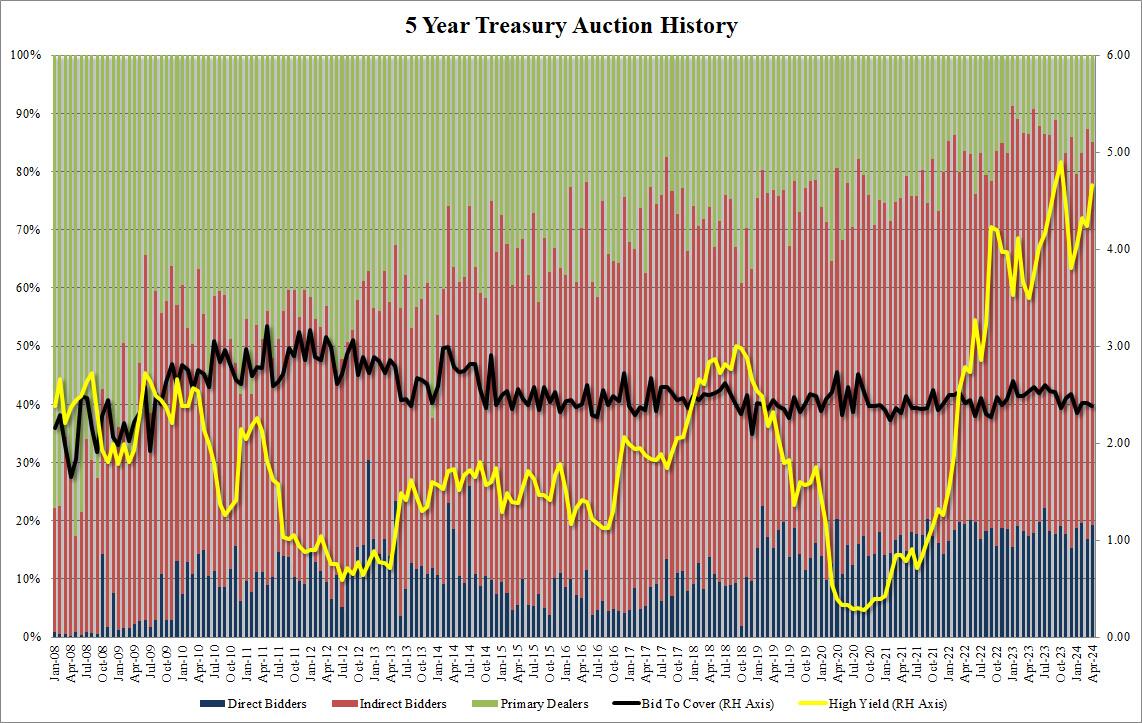

根据拍卖结果,本次5年期国债得标利率为4.659%,较3月的4.235%大幅反弹,为该期限美债利率自2023年10月以来的最高,当时录得4.899%。另外,本次得标利率比预发行利率4.655%高0.4个基点,尾部利差显示出一定程度的需求疲软迹象。

【五年期美国国债拍卖规模,来源:ZeroHedge】

同时,本次拍卖的投标倍数为2.39,低于上月的2.41,也逊于近六次该期限国债投标均值2.41。

从需求方看,间接竞标者(通常为外国央行等机构通过一级交易商或经纪商参与竞标)获配比例仅为65.7%,明显低于前月的70.5%,尽管高于近期均值65.4%,但仍显示出海外需求的相对低迷。

【4月5年期国债拍卖获配情况,来源:ZeroHedge】

囊括对冲基金、共同基金、养老基金、保险公司、银行、政府机构和个人在内的直接竞标者获配比例为19.2%,略高于近期拍卖均值17.9%,显示美国国内的债券需求相对稳定。

除去以上两类买方,一级交易商本次获配比为15%,低于近期均值16.7%。

著名金融博客ZeroHedge表示,这是一次表现平平的美债拍卖,其加速了债券利率的上涨。但预计,未来会有更多创纪录的拍卖,因为美国当前已进入「明斯基时刻」,美国政府发行债券只是为了支付现有债券的利息。

BMO策略师Vail Hartman指出,非交易商(指一级交易商Primary Dealers)的获配比例在85%左右,这表明700亿美元的5年期国债拍卖满足了较好的需求。

其实,在周二的2年期拍卖结束后,Brown Brothers Harriman策略师便表示,「对美国国债的需求强劲,这表明人们对美国财政挥霍行为没有立即担忧。」

早在本月早些时候,美国银行策略师曾建议做多五年期国债,因为与长期国债相比,该期限「抓住了美联储降息的低点,受供应担忧加剧的影响较小。」

Amundi SA首席投资长Vincent Mortier也逐步延长持有三至五年期国债的期限,并表示,如果10年期国债的利率突破5%关口,他会考虑买入。

他认为,「如果我们达到这种水平,这将是一个强烈的买入信号。如果是在美国通胀数据或GDP数据火爆的背景下,这是可能的。」

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品�,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情