- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 美元指数暴涨创2026年新高!欧元、日元重挫,通胀危机再起?

- 美2月非农来袭!美伊冲突重燃通胀担忧,美联储2026何时降息?

- 降息预期生变!英镑汇率大跌,未来走势如何?

- 原油价格一周暴涨20%!美伊冲突持续升级,未来走势如何?

上周五,因美国4月核心PCE物价指数月率创2023年12月以来新低 ,美元指数走弱,并录得2024年首次月线下跌,最终收跌0.11%,报104.63。美债收益率震荡下行,10年期美债收益率最终收报4.5020%。对美联储政策利率最敏感的2年期美债收益率最终收报4.8810%。美股道指收涨583点,标普500指数涨0.8%,纳指接近平收。部分明显科技股表现疲软,欧股主要股指涨跌不一,德国DAX指数收涨0.01%,英国富时100指数收跌0.54%,欧洲斯托克50指数收跌0.03%。

周一风险预警

☆16:00,欧元区公布5月制造业PMI终值,市场预期为47.4,前值为47.4;

☆22:00,美国公布5月ISM制造业PMI,市场预期为49.6,前值为49.2。

本周市场将迎来一系列重要经济新闻发布,这些事件可能推高金属价格。周一,市场将公布标准普尔全球制造业PMI和5月份ISM制造业PMI。随后,周三加拿大央行将公布利率决定,经济学家预计将降息四分之一个百分点,随后市场将收到5月份的ISM服务业PMI。周四上午,欧洲央行将公布利率决议,市场预期基准利率将下调25个基点,同时还将公布每周初请失业金人数。最后,周五上午将公布5月份非农就业报告。

如果加拿大央行和欧洲央行都如预期降息,且5月份就业报告令人失望,市场可能会迅速重新评估美联储降息路径的时机和规模。

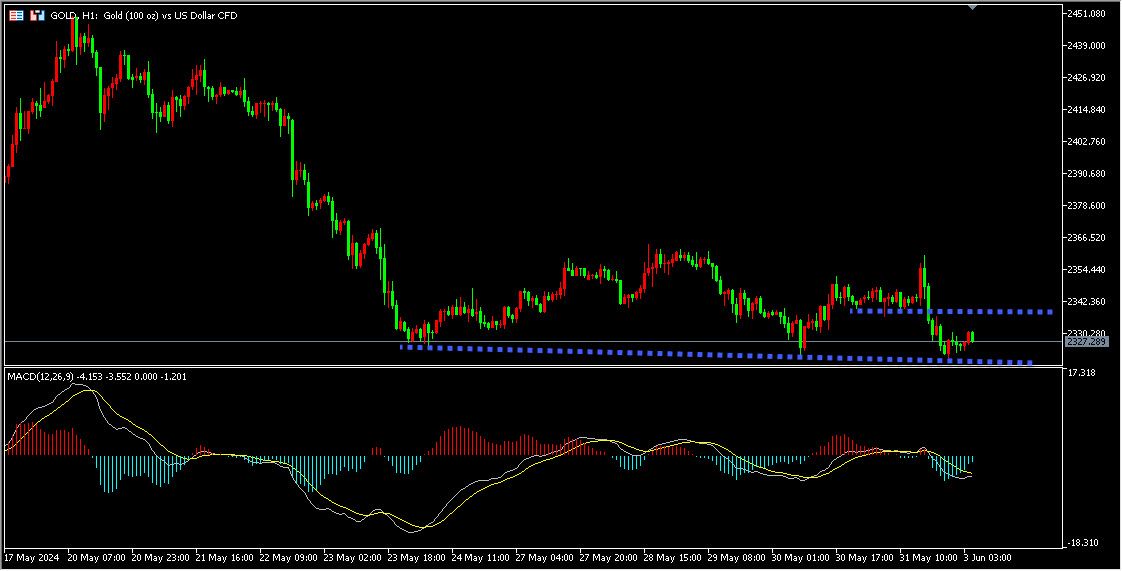

上周五,PCE通胀数据显示4月份价格压力有所降温,与市场预期一致,但核心PCE数据低于预期,表明通胀降温速度快于预期。这一现象增加了美联储尽早降息的可能性,对黄金市场产生了积极影响。贵金属价格在数据公布后出现上涨,但随着周末的临近,金价开始回落。今日黄金关注下方4小时支撑位2320区域,同时关注上方关注1小时压力位2340区域。同时今日需要关注市场将公布标准普尔全球制造业PMI和5月份ISM制造业PMI对黄金价格的影响。

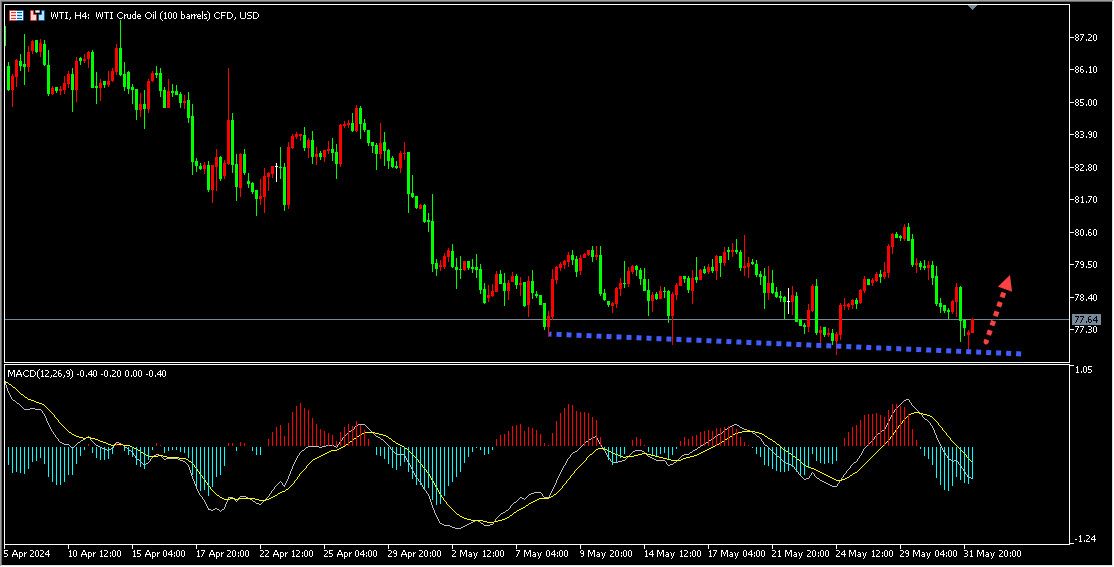

在美国政府数据显示4月通胀持稳后,油价短暂上涨,因为数据增加了对美联储将在9月降息的预期。同时,欧元区5月通胀增幅超过预期,尽管这可能不会阻止欧洲央行本周削减借贷成本,但可能会减缓降息周期。

OPEC+周日同意将大部分深度减产措施延长至2025年,以支撑市场在需求增长乏力、利率高企和竞争对手美国产量上升的情况下。布伦特原油期货近日一直在每桶80美元附近交易,低于许多OPEC+成员国平衡预算所需的价格。市场担忧亚洲大国需求增长缓慢,加上发达经济体石油库存增加,给油价带来了压力。

OPEC+成员国目前总计减产586万桶/日,约占全球需求的5.7%。周日的会议决定将366万桶/日的减产措施延长至2025年底,将220万桶/日的减产行动延长三个月至2024年9月底,并在2024年10月至2025年9月逐步取消220万桶/日的减产举措。这一决定有助于减少库存,但分析师认为OPEC+设定2025年目标可能面临挑战。

沙特能源大臣表示,他们正在等待利率下降和经济增长改善,而不是零星的增长。OPEC预计,2024年下半年对OPEC+原油的平均需求量将达到4365万桶/日,如果产量维持在目前水平,库存将减少。分析师预计OPEC+将延长自愿减产几个月,但设定2025年目标可能面临挑战。

在最近的一周里,原油价格维持宽幅震荡格局,周一开盘后,原油价格小幅下探自4小时震荡区间下边缘。考虑到OPEC+产油国集团延长减产措施至2025年的支撑。此举为油价提供了一定的支撑,尽管美国原油产量创下今年以来最高水平,但成品油供应量下降等因素影响,今日继续关注下方4小时支撑区域,二次调整下来不破尝试做多原油。

文章内容纯属作者个人观点,不作为投资决策依据,仅供参考!如有雷同纯属巧合。风险在于控制,救火不如防火,防患于未然。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情