- 白銀價格2026年初暴漲60%,遠超黃金!未來走勢如何?

- 【今日要聞】黃金跌超7%失守5000關口!白銀大跌17%破100,28萬人爆倉

- 澳洲央行升息25基點,澳幣匯率狂飆!未來走勢如何?

- 【今日要聞】黃金、原油暴跌!川普稱正與伊朗談判

- 黃金走勢:擊穿4600,回補關鍵缺口!後市節奏如何把握?

- 【今日要聞】黃金、原油、銅全線飆升!川普即將打擊伊朗?

“華爾街似乎又重新愛上了這隻股票。”

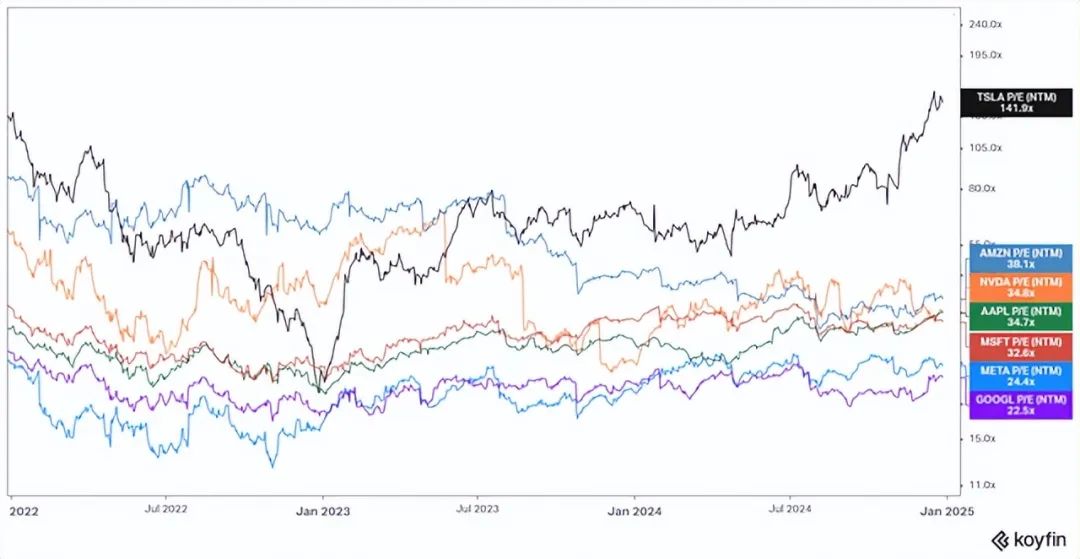

過去一年,Meta(NASDAQ:META)上漲了約71%,META無疑是科技巨頭中估值最具吸引力的股票之一,也是Magnificent7集團中最便宜的股票。即使明年出現市場調整,相信META也能提供很大的安全邊際,因為與短期和中期成長潛力相比,它的本益比相當低。

在2020年1月6日,Meta(當時仍稱為Facebook)的股價為每股212.15美元,許多投資人看跌該股。劍橋分析公司醜聞的餘波以及祖克柏在國會的高調、尷尬的證詞仍讓投資人記憶猶新。可以說,當時這隻股票並不那麼受歡迎。

如今,情況大不相同。華爾街似乎又重新愛上了這檔股票。Meta已將重心轉移回核心業務,而此前他們似乎準備投入無盡的資金來打造Metaverse(或當時的任何目標)。現在,Meta的營運更加精簡、更有效率,人工智慧的順風為中期的巨大成長奠定了基礎。

無論你是喜歡還是討厭Meta及其平台上的所有“邪惡”,你都不能否認該公司能夠利用我們對更高效溝通的自然渴望並取得成果——無論是給朋友發信息還是幫助企業尋找客戶。

這是推動ARPU成長的根本因素。我們可以分析管理階層在最新財報電話會議上強調的催化劑,研究提高參與度並進而提高ARPU的措施和AI進步。不過,從更深層次來看,你可以認為ARPU成長的真正驅動因素是個人和企業對更有效率、更有效率的溝通的內在需求。其餘因素(如AI發展)則充當加速器,放大了有機趨勢,該趨勢將「無限期」保持上升軌跡。

那麼今天呢?押注Meta會失敗,看起來更短視。人工智慧正在快速發展,透過反覆試驗進行學習,不斷改進,並在每一步中取得更好的結果。因此,很容易得出結論,它只會繼續加速整個過程,創造更光明的未來。

假設你是一家每月向社群媒體策略團隊支付10,000美元的公司。他們擅長自己的工作,設定廣告活動並提供可靠的結果。然後Meta介入並推出了一個難以忽視的AI解決方案。他們透過一鍵式服務實質上說:“讓我們使用AI來處理您的廣告支出。我們將利用更多數據和更快的計算來優化一切,確保以極低的成本獲得最佳結果。”

其影響將是(而且已經是)巨大的。企業在獲得更好結果的同時節省了資金,而Meta透過更高的每用戶收入獲得了價值。廣告商支付更多,但收益也更多。誰被排除在外了?中間商。許多機構在這種新環境中掙扎求生,這是很自然的。我認為,我試圖在本文中傳達的相當廣泛且在某種程度上模糊的論點實際上解釋了Meta在過去兩年中收入增長再次加速的原因。

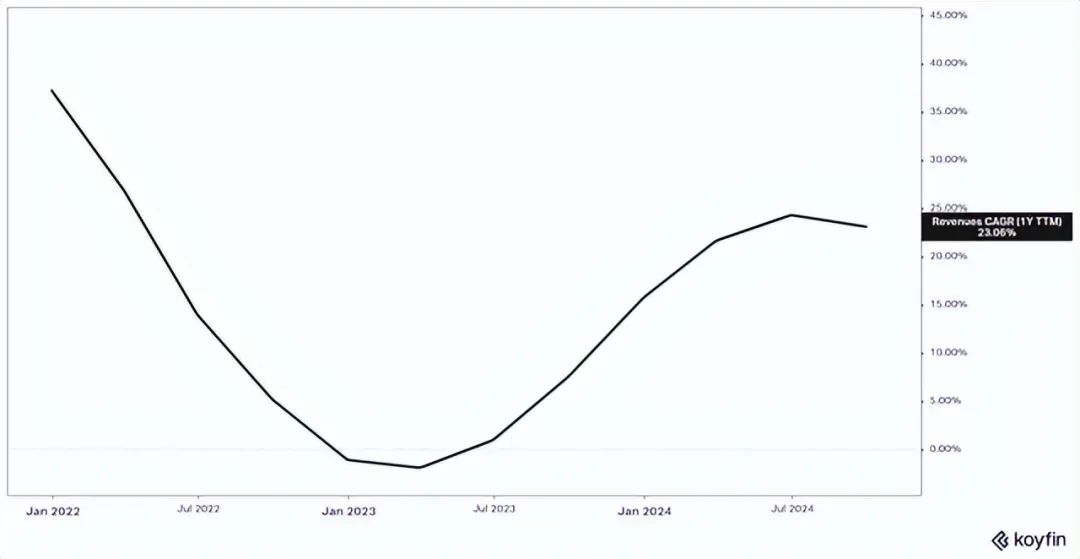

想想看,一家年收入今年將達到創紀錄的1,630億美元、成長率超過20%的公司,簡直是瘋了。 Meta成立20多年,感覺仍處於新創模式。自2020財年(當時約860億美元)以來,其收入幾乎翻了一番。

正是這種更廣泛的背景為Meta創造了「不可否認」的看漲理由。更重要的是要問自己:“我是否認為Meta的收入將在未來4-6年內再次翻一番,還是我認為,出於某種原因,他們的收入將停滯不前?”

對我來說,我會看得更遠大:當前的勢頭、人工智慧在科技領域各個角落的順風,以及川普勝選後似乎非常富有成效的市場,這使得後一種情況幾乎不可想像。我是否過於樂觀?也許吧。有偏見?當然。但考慮到目前的市場狀況,你怎麼能看跌呢?哦,利率在未來四年可能會下降,這也應該會釋放消費者的消費能力。

還有許多其他理由看好這隻股票,例如管理層的頂級執行力,Threads的成功就是明證,目前Threads的月活躍用戶超過2億。這是一家超級複合公司,而且價格便宜!

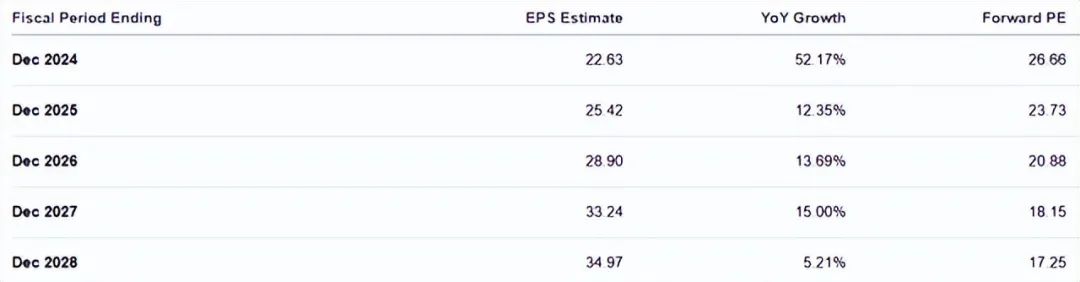

Meta目前的預期本益比僅為24.4,而前一年,該公司的營收成長了20.8%,每股收益成長了52.2%(2024財年的普遍預期)。當前勢頭與預期市盈率之間的反差意味著Meta將經歷一次巨大的放緩,根據我之前的討論,這似乎不太可能。

但即使我們像華爾街那樣設想了這種情況,該股仍過於便宜。即使華爾街對每股盈餘成長的預測放緩至10%以下(考慮到當前的發展和趨勢,我仍然認為這個預測非常保守),但你仍將獲得一家處於多個領域創新前沿的一流科技巨頭,其每股收益分別為23.7倍和20.9倍(基於2025財年和2026財年的預測)。

換句話說,即使在這種情況下,如果我們假設Meta的估值不會因投資者信心重振而擴大(我敢打賭,在Meta超過上述預期後,投資者信心將隨之而來),你仍然有望在中期內實現兩位數的回報。這是最悲觀的情況。

作者丨Nikolaos Sismanis

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情