- 大炮一響黃金萬兩?以史爲鑑:伊朗衝突將如何影響原油、黃金、匯市與股市

- 突發!一則消息引發美元/日元大漲100點,惟這一點不容忽視!

- 【今日要聞】川普演說來襲!黃金終止4連漲,12萬人爆倉

- 【財經縱覽】:美伊談判分歧大、國際油價巨震!納指跌超1%、輝達挫5.5%,黃金衝擊5200!

- 黃金價格上漲至5150美元,特朗普的關稅提升了避險需求,市場關注美伊談判

- 【財經縱覽】:輝達業績、指引雙雙超預期!美股兩連漲,比特幣漲近6%,以太幣漲近12%

“AMD目前的估值合理。”

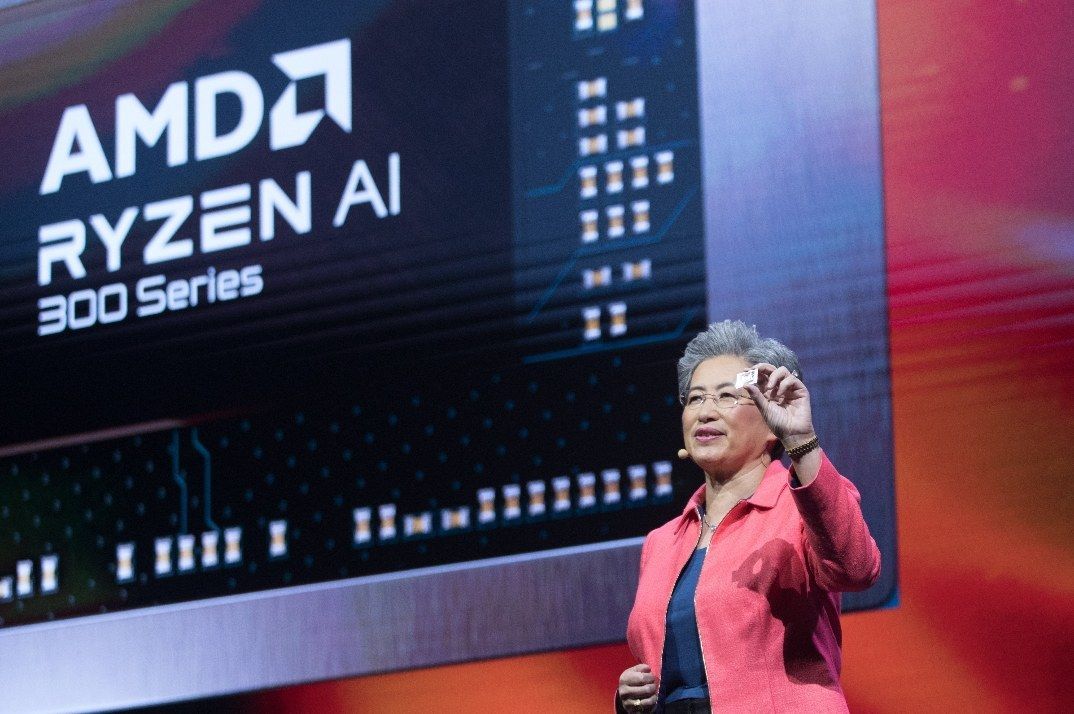

AMD(NASDAQ:AMD)在第三季公佈的第四季業績指引低於華爾街的預期。這影響了投資者的情緒。該公司第四季營收為75億美元,年增22%,季增10%。

資料中心部門占公司第三季營收的一半以上,營收年增122%。然而,遊戲部門最近表現疲軟,但第四季可能會有所改善,這不僅是因為季節性需求,還因為新產品的推出,例如2024年11月發布的Ryzen 9000 X3D晶片。

值得注意的是,AMD的MI300系列圖形處理器被稱為該公司歷史上“增長最快的產品”,不到兩個季度的銷售額就超過10億美元。該公司預計資料中心圖形處理器收入在2024年可能會超過50億美元,由於微軟和Meta等大型超大規模廠商繼續尋求AMD的產品作為英偉達的更便宜替代品,並且通常在特定工作負載下具有更好的性能,因此這種樂觀情緒仍然堅定不移。

該公司的資料中心部門至少在未來兩到三年內將繼續表現出色,因為人工智慧軍備競賽永無止境,以追求人工智慧超級智慧。對於AMD股東和潛在投資者來說,重要的是專注於管理層在第四季度的評論,了解他們是否計劃更積極地專注於人工智慧,並願意在策略上犧牲更多其他部門的成長,同時向人工智慧開發商銷售圖形處理單元、中央處理單元和客製化推理晶片的機會仍然很大。

嵌入式部門在2024財年出現了年比大幅下滑,但在第三季度顯示出了穩定的前景。因此,與年初相比,嵌入式部門在第四季度很可能會保持更強勁的表現。客戶端部門全年都在成長,但成長率已大幅放緩,從第二季的49%年增至第三季的29%。因此,預計第四季度客戶端部門的成長將比資料中心部門溫和得多,而資料中心部門仍然是需要監控的核心營運領域。

對於估值模型,分析師選擇了三年的時間,因為這是公司基本成長率可能放緩先前回報最高的持有期。

預測該公司2027財年的年收入將達到445億美元,這在很大程度上得益於不斷擴大的資料中心部門以及由此帶來的其他部門的順風。此外,由於該公司將在其AI需求週期的上升週期中受益於利潤收穫,預測2027財年的GAAP淨利潤率為30%。這意味著2027財年的GAAP淨收入為133.5億美元。

過去五年,該公司的稀釋加權平均流通股數以約10%的複合年增長率成長。預計隨著該公司進一步利用近期投資在人工智慧領域佈局,這一趨勢將有所緩和。在未來三年內,如果股票數量複合年增長率達到5%,該公司將擁有19億股流通股。因此,預測AMD 2027財年的GAAP每股收益為7美元,每股營收為23.40美元。

AMD目前的估值合理,因為其過去12個月的市銷率較五年平均值下降了12.5%,2025財年和2026財年的收入成長率可能達到25%左右,而未來五年的平均為25%。

該公司過去在獲利階段的GAAP市盈率通常在30到50之間。 40的GAAP市盈率作為我的終端倍數是公平和保守的,這是這個區間的中點。結果是AMD的2027財政年度目標價為280美元。

AMD的加權平均資本成本為16.85%,股權權重為98.6%,債務權重為1.4%。稅後股權成本為17.03%,債務成本為3.75%。如果將分析師對AMD 2027財年的目標價折算到三年後的今天,隱含的內在股票價值為175美元。由於該股目前的價格為115美元,因此隱含的投資安全邊際約為35%。

.jpeg)

這論點的最大風險之一是美國經濟衰退的風險,而這個論點不僅適用於AMD,也適用於所有股票,尤其是科技股。

此外,儘管AMD的資料中心部門預計將在人工智慧需求的推動下實現強勁成長,但其非資料中心部門的任何表現不佳或停滯都可能影響整體收入成長和獲利能力。管理層真正需要積極地重新定位人工智慧,不要讓其他較弱的部門分散公司未來三年的收入和獲利成長。在較弱的前景下,可能會看到2027財年250美元或更低的較溫和的目標價。也就是說,人工智慧的需求前景強勁,AMD是僅次於英偉達的第二大利用這項需求的公司,因此這裡的投資安全營運護城河相當寬廣。

這是在別人恐懼時貪婪的時候。僅僅因為一隻股票的價格最近大幅下跌並不意味著它未來的回報前景不強勁。事實上,有史以來最偉大的智慧很容易理解,但很難遵循。長久以來,致富的秘訣就是高賣低買,或是在別人恐懼時貪婪,在別人貪婪時恐懼。當然,公司必須在營運上保持穩健並有一個拐點,但分析師相信我們可以透過未來三年的財務成長來實現這一點,這主要由人工智慧需求和更高效能運算推動,同時這可能會為AMD的其他部門提供順風。

作者|Richard Saintvilus

編譯|華爾街大事件

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情